毛利率直追茅台,市占率90%秒杀对手,一个绝对的隐形冠军!

前几天梳理消费企业的半年报业绩预告,发现乳制品和休闲食品业绩都很不错,所以得出来消费确实在复苏的结论。

股市经过两年多的震荡下跌,很多龙头的股价和估值都接近腰斩、甚至脚踝斩。如医美龙头爱美客、疫苗龙头沃森生物等;还有一些小而美在大环境不乐观的情况下,逆势上涨,如体培牛黄龙头健民集团、防晒剂龙头科思股份等等。

百润股份是一家有趣的公司,相信大家都知道它的产品,预调鸡尾酒RIO。接下来我会从盈利能力、行业规模、产品能力三个方面具体分析。

1、毛利率高,净利率持续提升

关注到百润股份是因为它的业绩,2023年上半年公司预计净利润4.2亿到4.5亿之间,同比增长率90%至105%,这意味着公司的业绩已经超过2021年的水平(2022年yq影响负增长),值得分析关注。

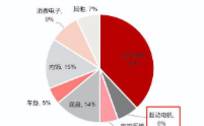

百润股份是一家生产并销售预调鸡尾酒的公司,2022年其预调鸡尾酒业务(含气泡水等)营收占比 88.97%,食用香精业务营收占比 11.03%。

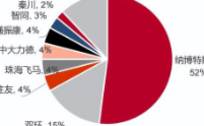

同时,它也是国内预调酒绝对的龙头。2012-2021年百润旗下的锐澳品牌市占率由 11.2%高速增长至 89.4%,在国内一家独大。

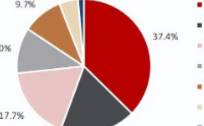

饮料行业可以细分为白酒、啤酒、软饮料和其他酒类(葡萄酒、预调酒等),由下图可知,除白酒外,百润股份的毛利率约70%,是最高的。

青岛啤酒是行业龙头,毛利率不到40%;东鹏饮料是软饮料龙头,毛利率低于50%。所以,从毛利率指标看,百润股份是一家盈利能力很不错的饮料企业。

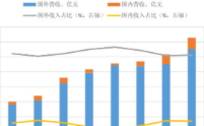

另外,从自身纵向比较看,在毛利率整体下滑的情况下,百润的净利率提升了10个点。净利率提升主要是因为销售费用率下降,2018-2022年,销售费用率从35%下降至24%。

营销对于百润而言是无法避免的,品牌力需要长时间的沉淀,所以前期销售费用率高,随着品牌建立及市占率提高,公司的销售费用率慢慢降下来,未来仍有提升空间。

2、中国预调酒行业处于发展初期,成长空间大

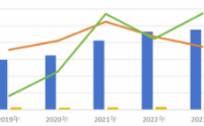

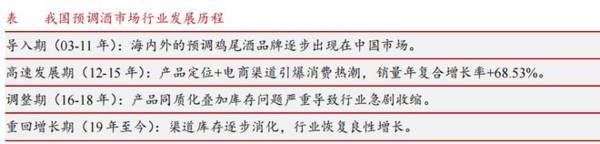

预调酒是舶来品,起步晚,经历过2016-2018年的调整期后,2019年开始渠道库存消化,行业重回增长期。

据统计,2021年国内预调酒行业市场规模72.67亿元,2019-2022三年间主要是销量增长贡献市场增量,吨价没有大变化。

未来5年行业市场规模年复合增长率约8.9%,预计2026年有望达到140亿元。

另外,从人均销量看,2021 年美国、日本、澳大利亚预调酒销量分别为 7.71、13.57、14.39 升/人,而我国仅为 0.15 升/人。

美国、日本等地区预调酒行业发展较为成熟,我国和这些国家相比未来还有很大的提升空间,值得期待。

3、产品力:现有大单品贡献增量,第二增长曲线初显

百润股份是一家善于打造爆款产品的公司。

百加得旗下的冰锐是国内预调鸡尾酒的鼻祖,百润2003年推出锐澳鸡尾酒,十年磨一剑,在2014年成功超越冰锐成为行业第一,直到现在。

锐澳微醺系列是百润的第一个爆款,之后虽有很多模仿者,但没有被超越。现在,公司的大单品是锐澳品牌下强爽系列鸡尾酒,在2022年底火出圈。

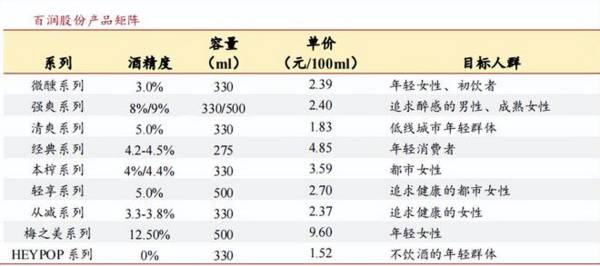

公司共有九大产品系列:微醺系列、强爽系列、清爽系列、经典系列、本榨系列、轻享系列、从减系列、梅之美系列、HEYPOP 系列,每一系列面对的目标人群不一样。

强爽系列是2016 年推出的产品,酒精度数较高,有 8 度和 9 度两款产品,与其他低度鸡尾酒系列区别开来。之所以强爽系列能够成为爆款,我认为主要有四个原因:

定位精准:适合不喜欢喝啤酒但又想喝低度酒的人群;

高性价比:预调酒平均售价约33.81元/升,而一瓶500ml的强爽价格在10元左右,高性价比使得产品复购率高,销量提升。

健康:强爽有0糖产品,在提升酒精度的情况下,把含糖量降到了0;

最后,多年的营销就像一直看不见的手,推动产品销量增长。

由于强爽是2022年新晋大单品,所以2023年持续放量不是问题。

一个大单品爆量一般能贡献至少一年以上的业绩增量,比如重庆啤酒的爆款产品乌苏啤酒,乌苏啤酒在2020年第二季度爆发,2020年、2021年该产品销量分别同增27%、34%,到22年因为大环境影响才开始下滑。

另外,珀莱雅也是靠大单品爆量,后来不断推出新的爆款产品,业绩持续高增长了多年。

所以,2023年强爽系列产品销量会持续增加,带动业绩提升。

目前百润有上海、天津、成都、佛山四大生产基地,预调鸡尾酒自有产能达到 6600 万箱,充分实现自产(2016年之前自有产能仅600万箱),未来几年不用担心产能不足。

威士忌或为第二增长曲线

公司未来业绩增长点有两方面,一是预调鸡尾酒市场扩展,一是研发上市新产品。

市场拓展:华东区域营收占比43%,是最高的;华南、华北、华西区域营收占比较低,也是未来市场拓展的重点区域。

从经销商数量变动看,2022年华北、华南区域经销商数量净增加的最多,可见公司市场开拓的信心。

新产品:

威士忌是由大麦等谷物酿制的一种烈性蒸馏酒,也是预调鸡尾酒的重要原料基酒。

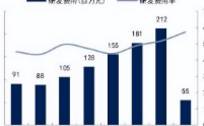

虽然威士忌在中国还处于消费者培育阶段,但市场规模增长很快,自2017年17.8 亿元增长至 2022 年57 亿元。根据预测,未来 5~10 年国内威士忌市场规模有望冲击500 亿市场潜力空间巨大。

目前国内共有14个威士忌酒厂,其中百润莱州蒸馏厂规模最大,产能 7.275 万吨威士忌+3.1 万吨伏特加。

崃州蒸馏厂是全球少数同时拥有壶式和柱式蒸馏器的酒厂,设备先进,超过很多蒸馏厂。

今年初,莱州蒸馏厂限量发售500桶威士忌,开售18分钟全部售罄,消费者认可度很高。

威士忌市场增量空间大,百润提前布局,威士忌业务正稳步推进,一旦市场成熟,公司也最有可能成为最大的国产品牌。

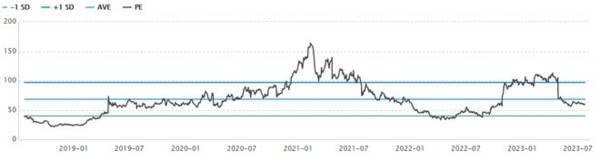

公司估值水平处于合理区间。

根据百润股份业绩指引,2023年营业收入增长率不低于25%,即2023年营收32.41亿元,按照20%的净利率计算,2023年净利润6.48亿元。

当前总市值约380亿,公司动态市盈率59倍,近五年估值合理区间是40倍至100倍。

对于百润股份而言,我认为估值在40倍以下,安全边际会更高一些。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/