低空经济第一龙头,净利率碾压格力,业绩猛增100%,成长逻辑硬!

云无心出岫,往事皆看透!

概念的算盘打的再响,最终还是业绩为王。

尤其是对成长赛道来说,业绩不但是检阅公司成长的关键,也是反映行业景气度的核心因素。

比如4月18日,九阳股份一季报业绩同比增长7%实现反转,预示着小家电行业景气度的回升,这也让海信家电、科沃斯、小熊电器等一季报预期提升。

比如4月19日,金徽酒一季报业绩同比大增21.6%,说明二线白酒的消费需求依然旺盛,也提振了今世缘、迎驾贡酒、古井贡酒等二线品牌的一季报预期。

再比如4月19日,森麒麟一季报显示,公司实现利润5亿元同比猛增100%,预示着轮胎这个周期行业再次重回高成长阶段。

当然,除了业绩,影响行业景气度的核心直接因素就是价格。

数据显示,轮胎行业正迎来持续的涨价态势,3月份约60家企业发布了涨价通知,涵盖了乘用车轮胎、卡车轮胎以及摩托车轮胎等几乎所有产品。

进入4月份,新一轮涨价持续,玲珑轮胎、赛轮轮胎、贵州轮胎、三角轮胎等

产品价格普遍上涨2%道5%。

这充分说明,轮胎行业的景气度回升是真实存在的。

从轮胎行业的市场竞争格局看,2022年玲珑轮胎产量6571万条稳居行业第一,

赛轮轮胎以4320万条产量位居第二,第三是三角轮胎,随后才是森麒麟。

这其中,森麒麟尽管不是绝对龙头,但其成长性却远远被低估。

那么,森麒麟强于竞争对手核心优势在哪?

第一,业务结构爆发性更强。

国内的轮胎企业基本上都在走国内海外两条线,比如玲轮轮胎、三角轮胎等两块业务基本上是五五开,而森麒麟却主要靠海外,其海外营收占比常年在85%以上,2023年高达87%,国内营收占比只有13%。

海外营收占比高,会给公司带来两个优势,一个是出口的产品主打高端,更具备极强的议价能力;一个是海外需求复苏更快,更容易释放业绩弹性,从2024年一季报表现上就能看出来。

第二,盈利能力更强。

森麒麟盈利能力的强悍主要表现在两方面;

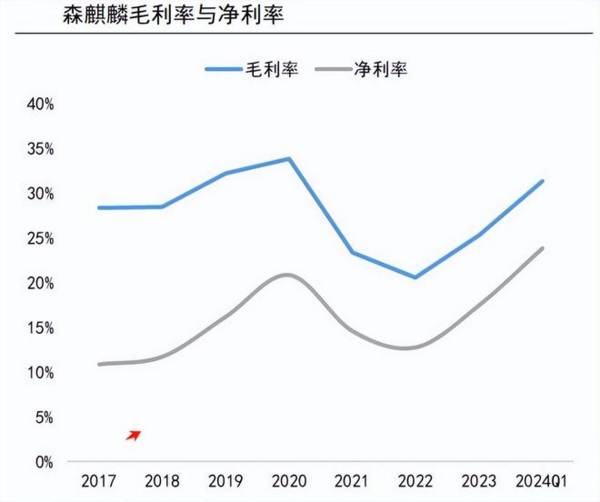

一方面是自身盈利指标的走强,从2022年以来代表核心盈利能力的毛利率和净利率均呈现持续走强的状态。其中毛利率从2022年的20%攀升到了2024年一季度的31.3%,这种大幅度提升在周期行业中是极其难得的。

当然,毛利率的提升得益于上面提到的价格上涨,这也反应了行业需求端的旺盛,轮胎行业正迎来新一轮的周期上行。

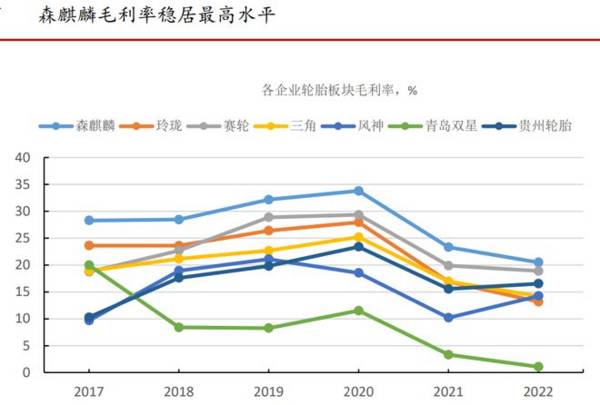

一方面是盈利能力远远强于对手。

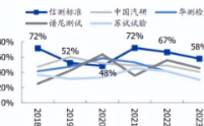

数据显示,森麒麟的整体毛利率要远远高于玲珑轮胎、贵州轮胎、青岛双星等几乎所有竞争对手,显示了基础盈利能力的强悍。

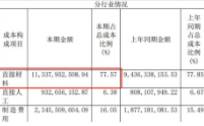

而主要原因就是上面提到的,公司海外营收占比高,因为公司的海外业务毛利率高达31%大幅高于国内业务的21%。

在毛利率高于对手的同时,森麒麟的净利率也要远远领先对手,并且这个领先优势更明显。比如2022年公司净利率高达17.5%,这个净利率比格力电器、美的集团甚至同仁堂都要高很多。而行业第一的玲珑轮胎只有1.7%,三角轮胎也才8%,这得益于公司强大的费用管控能力。

这种强悍的表现,也进一步把森麒麟的盈利能力和竞争对手拉大,在周期行业中也具备更强的抵御周期波动风险的能力。

第三,成本控制能力。

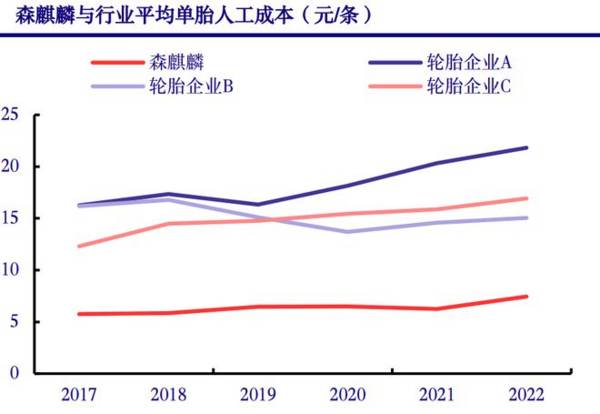

森麒麟具备强大的智能制造水平,能大大的实现规模化降低成本,数据显示,公司平均单胎成本要大幅低于竞争对手,这也是抵御风险的核心屏障,尤其是周期行业。

那么,对于轮胎行业,森麒麟的成长点在哪?

轮胎行业尽管已经非常成熟,比贵州茅台、五粮液引领的白酒都成熟。但是,其依然具备成长性,主要有两点;

1、行业整体需求并不弱。

轮胎行业虽然没有像光伏、风电、医药等增速快,但是近些年整体也是增长的,尤其是森麒麟面对的海外市场,增速更明显,在新能源等快速崛起下,需求端还在持续释放。

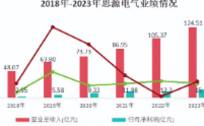

从公司的业绩上也能感受得到,2017到2022年公司销量年复合增速为5.9%,净利润年复合增速高达16.2%,整体式增长的,并不是绝对的周期属性。

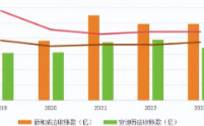

另外一个增量就是国内企业的全球市占率提升,国内7家企业全球市占率已经从2017年的7.9%提升到了2022年的10.1%,国内企业抢占全球份额的进程还在加快。

2、大飞机打开业绩弹性。

2023年备受瞩目的国产大飞机C919实现了商业首飞,截至2022年底,C919累计订单超1035架,2024年C919进入批量生产阶段。而国产大飞机的加速渗透必然会带动相关产业链配套的需求爆发。

预计2024年我国民航轮胎需求总量将超过40万条,龙头企业受益明显。

森麒麟目前已经向国产客机ARJ21提供轮胎等产品,相信很快也会切入大飞机C919产业链,这对公司来说有望是新的巨大增量市场。

同时公司在2023年底,也获得国内唯一飞行汽车轮胎项目,成为低空经济的绝对龙头。

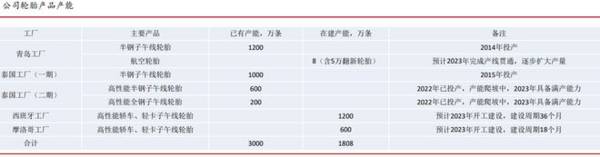

在产能方面,目前公司现有轮胎产能3000万条/年,而2022年全年销售就接近3000万条,产能已经几乎饱和。

为了应对这种局面,公司早就积极的扩建产能,比如2023年摩洛哥二期项目,建设内容为600万条高性能轿车、轻卡子午线轮胎项目等等,未来三年有望新增3000万条的产能,保证了业绩的稳健增长。

所以,站在轮胎大行业的角度,目前中期需求端并不弱,并且新一轮周期上行已经开启。站在公司角度,森麒麟具备远远领先对手的盈利能力和成本控制能力,收益行业红利更明显。

至少,目前从业绩上已经体现的淋漓尽致。

当然,对于业绩;

即便是“浓睡不消残酒”的时候,也应该保持“知否,知否,应是绿肥红瘦”的清醒。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)