股市跌幅超10%,基金却赚了5%…用的是这个方法

如果一只股票的年股息能超6%、类似于买100元的股票能获得6元的分红,是不是应该备受追捧?

要知道这里面还隐含着一份看涨期权,即除了能确定获得6%的分红外、还可能因为股价上涨而获得额外的收益。

可结果却跟人的想象相反,股价近乎纹丝不动。

我说的这只股票是交通银行。

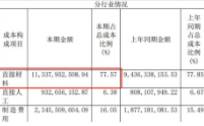

据其3月17日发布的公告,拟每10股派3.17元的分红,按照昨日4.84元的收盘价来算,股息率高达6.54%。即使现在买入因持有期不足一年、而扣20%所得税的话,股息率也能达到5.24%。

高分红的交通银行,其股价走势却差强人意

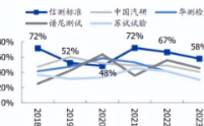

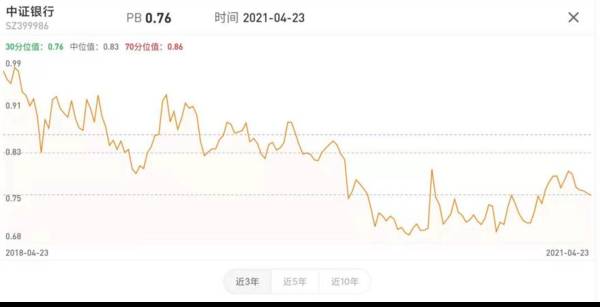

其实不仅交行,整个银行板块的估值都很低、且持续时间已超三年。

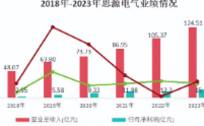

由图可知,近三年来银行板块的PB值始终在1以下徘徊,上周的数值是0.76。

PB是什么?是市净率,即股价和净资产的比值。

PB小于1意味着股票市场价格还没有净资产高,本来每股10元的净资产,可二级市场的股价却只有7.6元、相当于打了76折。这么好的现金奶牛股及白马股聚集的行业、怎么就没有资金疯狂追捧呢?

说好的价值投资呢?

说好的价值发现、低估买入呢?

说好的长期持有、做时间的朋友呢?

原有的投资逻辑早已发生天翻地覆的变化,投资者不再追逐于股票分红、而更看重股价上涨,不再看重于当下实力、而更看重于增长潜力,不再看重到手的现实、而更看重于未来预期。

什么是有价值?

当下好没有价值,未来好(当然是预期的)才有价值。所以哪怕连年亏损的上市公司,只要增长快、预期高、潜力大,其股价也能一飞冲天。

抱着传统价值投资理念的投资者,这些年正被狠狠吊打。

时代在抛弃你的时候、连声招呼都不打,证券市场在洗劫你财富的时候、同样是悄无声息。

如何在资本市场赚到钱呢?

这是上百年来,无数专家、学者、研究机构、投资大师、民间股神……孜孜追求的目标。

赚钱其实很简单,就是低买高卖。

赚钱其实很困难,因为买不在低点、卖不在高点…判断不出何为低、何为高。

如果按照之前投资者是理性人假设,以PE(股价跟每股收益率比值)、PB(股价跟每股净资产比值)来判断价格高低的话,那会亏得一塌糊涂、估计裤衩都赔没了。

所以大家发现在投资/投机市场,人是非理性的、是情绪化的,于是就出现了行为经济学…通过行为和情绪来判断资产价格的高低。

一个广为流传的段子是,当菜市场的大妈都在谈论的股票的时候、股价也就到顶了。

行为经济学的问题是无法定量化,带有很强的主观判断:选择什么样的大妈为观察对象呢?有多少大妈谈论才叫多呢?大妈谈论的热度如何衡量呢?大妈的谈论跟股价高低的关联度如何确定呢?

因为无法定量,所以只能靠猜、蒙、个人感觉…也因此无法复制推广,于是又出现了共识理论。

共识产生价值,SB的共识也是共识…哪怕是一坨翔,只要大家共同认为它有价值、就会有人出高价购买。

比特币是“共识产生价值”的极致体现。

只是一串数字密码,不能创造任何增量财富、也没有国家机器的强力保障,就凭借着“大家都觉得它有价值”的理念,每个的价格就可以冲击6万美元。

可它的问题是,共识一旦崩塌、价值则一文不值。

比特币是成功了(只是目前看成功了),可其他许多数字货币却因为共识没有建立或共识建立后又崩塌了、而分文不值。

赚钱是一门玄学?赚钱全凭运气?赚钱就是占卜算卦、身不由己?

因为无法把控,所以看到了太多的似是而非:

所谓择时,其实就是追涨杀跌;

价值投资,买入万年不涨的低估值股票;

长期持有,就是高位站岗、深入套牢;

股票赚钱了,其实就买了300股,赚了几百块;

股票涨停了,不过是买了20只股,其中一只涨停;

研究过这只股票,也就是打探了一下小道消息。

面对股票涨跌的不确定性,有没有一种能把控的、大概率赚钱的交易策略呢?

现在绝大多数人在做投资时,都喜欢观看新闻、打探消息、相信故事、跟随大V、再顺便做个技术派看看K线图……在此期间耗费了大量的时间和精力,甚至不惜为此荒废了主业。

可结果呢?

在牛市初期、因为受舆论影响而看空,所以坚决不买;到了牛市中期,眼看着自己踏空、又慌不择路的追高入场;可一买入就不涨,此时心急了又去追逐热点板块、并再次追高;之后在牛市的高点站岗套牢,不得不长期持有、做时间的朋友。

下面的这张图就完美的诠释了这个过程,只是不停的周期轮回。

如何走出买股靠猜、初期踏空、高位套牢、低点割肉、赚钱全靠运气的困局呢?

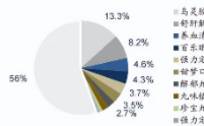

无数的血泪教训史、让大家知道了股市很难预测,所以最好的投资策略就是定投…为了避免单只股票的风险,所以要定投持有一篮子股票的基金;为了避免基金经理主观判断失误的风险,所以最高定投被动投资的指数基金。

每日/每周/每两周/每月的定期买入,只要判断指数长期上涨的趋势、就不要在乎短期涨跌波动。

问题来了:

这个长期是多长?

5年?10年?20年?50年?100年?

也许以50年的周期来看,指数确实是上涨的,可五十年后年轻的生命可能连荷尔蒙都不分泌了、早已没有了消费/致富的欲望,有再多的钱又有何用?

我们每一个人、都是生活在3年、5年、最多10年的小周期里的。

所以定投,不仅要学会买入、更要学会止盈卖出。

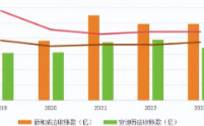

于是,除了定期定额投资外,又优化了定期不定额的投资…指数高时少买、甚至不买,指数低时买入、甚至多买;定投日时大跌大买、大涨少买。同时,在达到一定盈利目标时要果断止盈、落袋为安。

其实除了定投之外,还有一个网格趋势法的基金投资策略

…同样不需花费时间和精力去预测指数涨跌,只需根据涨跌的结果来执行买入或卖出。

从先有判断、再有操作,到根据结果、之后操作,就是为了增加投资的确定性、提高赢钱的概率,因为判断有对有错、而结果是铁板钉钉的。

本文转载至公众号:米筐投资

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/