三问家居IPO:医护产品贡献半数毛利反超主业产品,曾因质量问题弄丢大客户

本文转载至微信公众号“猫财经”,贝壳投研经授发布。

不会卖口罩的贸易商不是好设计师。

近日三问家居更新了招股书,此前在3月时,公司曾因更新财务资料,主动申请“中止”审核,IPO也因此按下了暂停键。

据天眼查APP显示,王耀民和程晖夫妇通过三问投资间接持有三问家居54.10%股权,另外二者还分别直接持有公司12.38%和4.76%股权,本次发行前,夫妇二人合计控制公司78.36%股份,并且王耀民为公司董事长兼总经理。

此外,在IPO之前三问家居也收到了来自海富长江、中比基金、顾家家居及海澜之家的投资并与其均签署了对赌协议。不过曾由于对赌条款的触发,三问家居分别在2019年和2020年共计3次向顾家家居支付了累计2019.93万的业绩补偿款,在递交招股书前,三问家居已经与上述所有投资方解除了对赌协议。

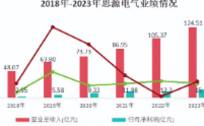

疫情红利拉高利润

从招股书来看,三问家居将自己定位成“以原创设计为核心竞争力的服务型贸易商”,产品主要分为家用纺织品、家居服饰和特色面料产品等品类,具体包括靠垫、毯子、床品、浴袍、以及家居休闲服、运动休闲服、配饰等。

定位为贸易商是由于三问家居的客户主要为全球中大型零售商和中高端品牌商,2018年至2020年公司外销收入占当期营业收入比重分别达到98.4%、92.64%和93.4%,其中对欧美市场实现的收入比重就分别达到92.59%、86.80%和86.37%。

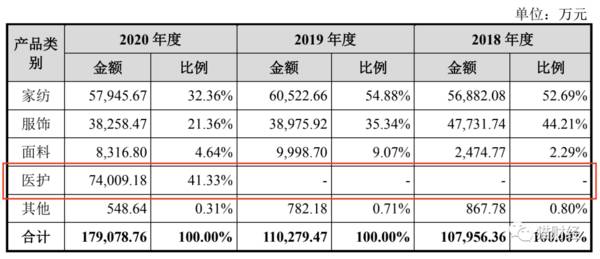

本来看名字以为是家居企业,但公司说自己是服务性贸易商,事实上2020年三问家居近半数利润来源于口罩等医护产品的出口销售。三问家居本身并没有医护用品的生产线也不具备相应生产资质,因此公司仅仅向供应商采购后,直接进行出口。

即便如此,2020年三问家居医护产品销售收入也达到约7.4亿元,占当期主营业务收入的41.33%,是公司最主要的收入来源。

虽然只做二手转卖,三问家居医护产品的利润率与生产口罩、手套的公司不能比,但2020年9月时三问家居医护产品最高甚至能超过53%,全年平均毛利率也达到22.27%,是公司毛利率最高的品类,因此公司2020年超过49%的毛利均来自于此。

在疫情的影响下,三问家居的业绩大幅提升。2018年至2020年,公司分别实现营业收入10.81亿、11.04亿和17.91亿,分别实现归母净利润6936.05万、7848.6万、1.13亿,不过扣除投资收益、政府补助等非经常性损益的影响后,净利润的涨幅就没有那么明显了,分别为6678.9万、7704.1万、7826.05万。

主业收益停滞不前

疫情经济带来的红利终归是短暂且易逝的,2020年年末时公司销售口罩、手套等单价早已不足年初时一半,而在手订单数量也远不如去年。而2020年的业绩剔除暂时性的医护业务之后,公司主营业务收入仅10.51亿,同比下降4.72%,利润总额也仅为8024.45万。

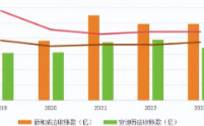

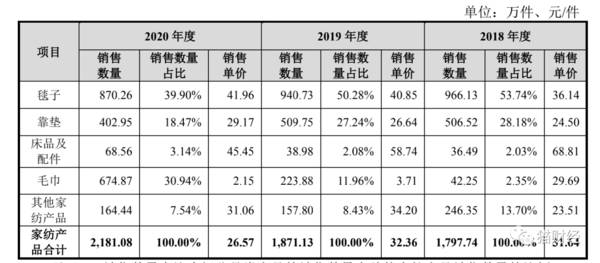

事实上,在疫情之前,家纺和服饰两项业务合计为三问家居贡献了9成以上的年收入,而其中家纺业务规模在2020年时回落至大约2018年时的水平,甚至没有达到2017年的规模,而另一项服饰业务则在疫情之前就有所萎缩,2019年同比下滑18.34%。

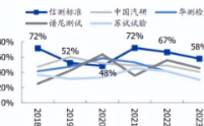

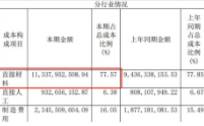

另外,2018年至2020年三问家居毛利率分别为21.04%、22.46%和18.63%,在不考虑新收入准则下的合同履约成本时2020年毛利率也仅为23.82%,这个水平要低于招股书中列举的同行业公司平均水平。

不过由于同行业公司之间业务侧重点不同,这也不能完全说明什么,但三问家居较低的利润水平还是取决于公司“多层代工”的业务模式。公司本身并没有多少产能,更多只用来为客户提供样品,最终批量生产还是依靠代工厂的产能,后一种渠道提供超过80%的销量。

截至2020年末时,三问家居的产能为年产315.39万件家纺产品以及年产289.82万件服饰产品,2018年、2019年产能利用率大约处于80%-90%之间,并不算多饱和,2020年两项产能利用率更是下降至67.46%和56.06%。

此次IPO三问家居总共计划募集资金5.34亿,其中2.92亿主要用于“年产522万条靠垫、459万条毯子、100万条毛衫及配饰建设项目”,占总募资金额比重约为54.69%,另外“补充流动资金项目”、“数字化设计展览中心建设项目”以及“数字化管理平台建设项目”分别占用22.85%、16.15%和6.31%的募集资金。

值得注意的是,虽然三问家居将2020年产能利用率低下归因于疫情导致生产分布不均匀所致,但募资用途中计划增加的459万条毯子产能几乎是2020年全年销量的一半。而计划增加的522万条靠垫的产能更是比报告期内任何一年的销量还高,即使是疫情前的正常销量水平也就只有500万条左右。

曾因质量问题丢掉大客户

在招股书中,三问家居不断的突出强调自己的原创设计能力和供应链整合能力,但看起来公司原创设计能力优势也并不明显,报告期内研发费用率甚至不超过0.2%,是行业内可比上市公司中最低的。

此外,三问家居还一直强调在长期合作过程中得到了Target、Nordstrom、Lands’End、Carrefour、J.C.Penney和Dunelm等大客户的信任和授权,获得自主验货权限。不过同时三问家居也曾因代工厂的质量问题丢掉了公司的主要客户。

欧洲最大的时装零售商之一Primark在2017年时曾是三问家居第一大客户,合作金额占公司营业收入的接近两成。但据招股书显示,2017年,公司向Primark销售一批靠垫。出货前,公司聘请合格检测机构TUVSUD进行抽检,结果显示合格。

不过,这批靠垫在Primark英国地区门店上架销售后,收到消费者关于靠垫产品阻燃性能不达标的投诉。2018年1月末,Primark聘请第三方检测机构重新检测后,认定公司的靠垫产品未达阻燃性能标准。

2018年3月,Primark发出公告向消费者召回相关靠垫产品并给予全额退款,同时对公司进行索赔。同年6月,Primark确定索赔金额为151.62万美元,折合人民币1025.57万元,从应收账款中扣除。

从招股书披露的数据来看,Primark在2018年以9500万销售收入在公司非医护业务收入中排名第6,2019年交易额下降至约100万元排名第102,到2020年就彻底消失在三问家居的客户名单中。

虽然最终三问家居针对该批有质量问题的靠垫向下游代工厂追偿1073.97万,但也确实因此丢掉了客户。而三问家居本身对于大客户的依赖程度也很高,2018年至2020年,前十大客户分别为三问家居贡献了81.65%、76.95%和74.77%的营业收入。

而根据TradeMap数据统计,2018年至2020年,中国对美国和欧洲地区的家用纺织品和家居服饰产品的出口合计金额分别为961.8亿美元、923.78亿美元和1146.76亿美元,以此测算,三问家居的市占率分别仅为0.15%、0.16%和0.18%。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/