瑞尔集团赴港上市:提供高端口腔医疗服务,高瓴、启明创投持股超5%

编辑按:本文转载至微信公众号 “IPO早知道”,作者“Stone Jin”贝壳投研经授发布 。

瑞尔集团是中国最大的民营高端口腔医疗服务提供商。

本文为IPO早知道原创

作者|Stone Jin

微信公众号|ipozaozhidao

据IPO早知道消息,高端民营口腔医疗服务提供商「瑞尔集团」于7月1日正式向港交所递交招股说明书,拟主板挂牌上市,摩根士丹利和瑞银集团担任联席保荐人。

自1999年4月创建北京第一家国内高端口腔诊所「瑞尔齿科」至今,根据弗若斯特沙利文的资料,按2020年总收入计算瑞尔集团已成为中国最大的民营高端口腔医疗服务提供商,截至2021年3月31日,瑞尔集团在中国15个主要一二线城市运营107家医院和诊所。

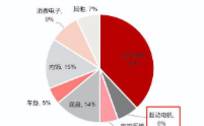

目前,瑞尔集团主要通过「瑞尔齿科」与「瑞泰口腔」品牌以双品牌战略运营口腔诊所及医院网络,以提供一系列全科及专科口腔医疗服务。

其中,瑞尔齿科作为一个高端口腔医疗服务品牌,主要针对一线城市中具有高购买力和较大终身价值的富裕患者。截至2021年3月31日,瑞尔品牌旗下的大部分诊所位于黄金商业地段和甲级写字楼。

而瑞泰口腔则主要针对一线城市和主要二线城市的中产阶级消费者,地域范围更广。瑞泰的定位是通过提供高质量的口腔医疗服务,以更实惠的价格占领更大的口腔医疗服务大众市场。截至2021年3月31日,瑞尔集团以瑞泰品牌经营着7家医院和50家诊所,其中大部分位于人口密集的住宅区。

瑞尔集团在招股书中指出,通过运营互补品牌并提供差异化服务,其可以在各个区域和地区快速扩张。此外,基于瑞尔齿科品牌的高端地位和管理专业知识,其能够以持续扩大新加入口腔医疗网络的诊所的运营,并吸引和留住顶尖牙科医生。

截至2021年3月31日,瑞尔集团拥有856名牙医,其中超过51%的全职牙医拥有硕士或以上学位,牙医团队平均拥有12.6年的行业经验。

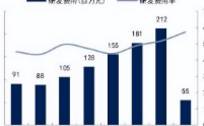

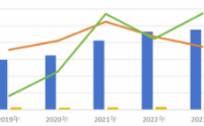

用户数据方面。2019至2021财政年度,瑞尔集团的就诊总人次分别为1,063,562 次、1,076,054次以及1,371,046次。此外,2019、2020及2021财政年度,瑞尔集团的忠诚客户复诊率(即初次就诊后六个月内再次来诊所或医院就诊的患者百分比)分别为46%、45%和51%。

值得一提的是,2021财政年度,瑞尔集团约有22%的新患者通过现有患者的推荐而引入,某种程度上亦表明与忠实患者之间建立的长期信任关系使瑞尔集团通过现有患者的推荐而获得的新患者数量越来越多,从而降低了患者获得成本。

当然,瑞尔集团还与企业客户以及行业领先的银行和保险公司建立了长期合作关系,以进一步扩大潜在患者群。在2021财政年度,个人患者和企业客户产生的收入分别占总收入的93%和7%。

此外,瑞尔集团现实施跨医疗质量控制的标准化和数字化平台模型 SaaS系统,用于口腔运营、采购、病历管理和患者关系管理,以使牙医能够以高效和一致的方式在各医院及诊所为患者提供高质量的口腔医疗服务。

于往绩记录期间,瑞尔集团的客户满意度为96%,而客户投诉率仅为0.015%。

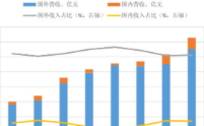

财务数据方面。2019至2021财政年度,瑞尔集团的收入分别为10.80亿元、11.00亿元以及15.15亿元人民币;毛利率分别为15.2%、10.1%和24.1%。

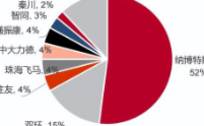

自成立以来,瑞尔集团曾获得包括KPCB、启明创投、OrbiMed、淡马锡、高盛、高瓴、中信资本等多家知名机构的投资。

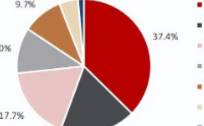

IPO前,淡马锡持有瑞尔集团10.88%的股份,为最大机构投资方;高盛、KPCB、启明创投和高瓴分别持有8.24%、6.35%、5.54%和5.13%的股份。

瑞尔集团在招股书中表示,IPO募集所得资金净额将主要用于业务扩张、在现有城市开设新的瑞尔和瑞泰医院与诊所;用于建设和优化信息技术基础设施;用于将与平台产生协同效应的战略并购,以扩展至人口众多、口腔医疗服务需求相对较高且其他参与者渗透率相对较低的新地区;以及用于营运资金及一般企业用途,以继续为客户提供优质的口腔医疗服务。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/