大客户高度集中,紧抱中石化大腿的卓然股份,你有信心吗?

编者按:本文来自微信公众号“ 粒场财经”,贝壳投研经授权发布。

先看一组财务数据:

根据招股说明书显示,2018-2020年,公司营业收入分别为8.16亿元、13.95亿元和27.28亿元,年复合增长率82.8%;同期归母净利润分别为0.4亿元、1.12亿元和2.44亿元,年复合增长率147%。

仅仅从这两个数据,相信大家一定会说这是一家极富有成长性、财务极其出色的优质公司。为此,我们翻阅了这家公司的招股说明书,发现原来这是一家大型炼油化工专用装备模块化、集成化制造提供商,主要为石化、冶金、电力、石油天然气等行业的客户提供整套核心生产装备。

一句话概括,这是一家炼化设备提供商。

按道理说,炼油、化工专用设备制造行业的生产模式主要是以销定产、按订单组织生产为主,如此之高的营收增速似乎不太合理。带着这样的疑问,让我们一起来揭开这家公司的神秘面纱——上海卓然工程技术股份有限公司(以下称“卓然股份”)。

大客户高度集中对中石化销售收入近七成

前面提到,卓然股份主要为石化、冶金、电力和石油天然气等客户提供整套生产装备。也就是说,公司主要面对的是B端客户。

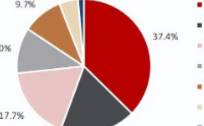

不妨先看其营业收入构成。

来源:招股说明书

可以发现,来自“石化专用设备”和“炼油专用设备”的营业收入分别为18.9亿元和3.84亿元,占比分别为69.29%和14.09%。而且,与2018年相比,2020年石油专用设备的营收占比由34.39%提高到了69.29%。

也就是说,公司对石化行业的依赖性越来越强!

由于石化行业的市场集中度比较高,导致公司下游客户也逐渐趋于集中。根据招股说明书显示,2018-2020年,卓然股份前五大客户的销售收入分别为7.4亿元、12.05亿元和25.2亿元,占主营业务收入的比例分别为90.63%、89.77%和92.37%。其中,公司对中石化的销售收入占同期营收的比例分别为44.26%、52.25%和69.03%。

你没有看错,仅中石化一家企业的销售占比就接近7成。这会带来什么后果呢?

由于深度绑定了中石化,一旦丢掉这个大客户的话,那么公司的营收将瞬间损失约7成。

这是任何一家公司都不能承受的后果。

可能有人要说了,客户集中度高也没事,因为正常情况下石化、炼油厂不愿意轻易更换设备商。不过,事实并没有如此简单。根据招股说明书显示,公司2018-2020年公司综合毛利率分别为24.27%、23.22%和19.25%,呈明显下降趋势。对此,官方的回答是“公司近年来大客户增多,单个项目规模不断增加,公司给与部分大客户一定的让利。”

但是,真实的情况应该是:“随着炼化行业一体化、模块化、集成化的程度不断提高,炼化装置项目规模不断扩大,导致客户议价能力进一步提高。”

理由很简单,对方拿着你近6成营收的订单,你敢丢掉丢掉这样的大客户?对中石化来说,尽管更换设备商比较麻烦,但终究也只是多一点磨合成本而已。

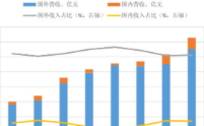

资产负债率高应收账款、存货不断增加

根据招股说明书显示,2018-2020年,公司资产负债率分别为82%、87.31%和86.61%,高于行业平均水平。尽管公司声称资产负债率高的主要原因为是合同负债,即大型炼化专用设备制造企业主要以验收法确认收入,因此在确认收入前,预收账款的比例较高。

来源:招股说明书

不过,这并不能掩盖背后的风险。

2018-2020年,公司账面应收账款分别为3.04亿元、5.88亿元和12.59亿元,超过了同期营业收入的增长速度,年复合增长率超过100%。也就是说,公司新增的营业收入大部分都是以应收账款的形式。

这会带来哪些影响?

过去三年,公司归母净利润分别为0.4亿元、1.12亿元和2.44亿元,这就意味着,由于应收账款金额远远超过了公司归母净利润水平,哪怕是10%的应收账款计提坏账损失,也极有可能导致公司净利润下滑超50%,对公司的经营业绩造成严重影响。

除此之外,存货也是风险点。

根据招股说明书显示,公司存货账面价值分别为5.86亿元、11.87亿元和24.5亿元,占流动资产的比重分别为39.68%、40.52%和46.99%,占同期营业收入的71.81%、85.09%和89.81%。很明显,公司存货的金额越来越高。

一方面,存货规模越来越大,意味着占用的公司运营资金越来越高,资产负债率难以降低;另一方面,存货规模越来越大,意味着减值风险也越来越大,从而对公司利润情况产生不利影响。更重要一点是,高存货要求高增长,高增长一旦停滞那么对于公司来说高存货就是巨大的风险。

于是,便又回到了前面客户集中度高的问题。面对贡献近7成营收的中石化,在谈判的时会不会发生这样有趣的一幕:“请不要削减我们的订单,我们可以再便宜一点,账期再久一点,。”

大客户、小企业非标准化产品难以产生“复利效应”

前面提到,公司过去三年营业收入分别为8.16亿元、13.95亿元和27.28亿元,归母净利润分别为0.4亿元、1.12亿元和2.44亿元,总体规模并不大。但同时,截至2017年,我国千万吨级炼厂数量只有25家,其中具备炼化一体化的只有14家,且皆为国有炼厂。

什么意思?

与上游装备制造商相比,下游石油炼化厂的集中度非常高,呈现出“大客户、小企业”的局面。正常来说,在这样的背景下,购买方势必处于强势地位,甚至可以通过竞标的方式不断压低设备供应商的价格,导致设备制造商赚钱的难度非常大。

除此之外,由于各类设备在组织结构搭建、施工工艺上有着独特的要求,导致相关设备产品都是非标准化产品。这样一来,装备制造商只能一对一的进行服务,产品难以实现标准化。

因此,只能给下游客户打工赚辛苦钱,没有复利效应。

重点看行业的成长性。

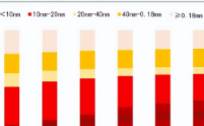

根据Wind数据,2013年我国炼油、化工生产专用设备制造利润总额为848.4亿元。不过,在经历了几年的稳定期之后,2017年增速开始下滑,尤其是2018年降幅甚至超过了20%。

来源:wind

如此看来,行业的增速似乎很难支撑起卓然股份的持续高增长。

最后看行业的竞争格局。

来源:招股说明书

在同行业可比公司里,尽管像中国一重和惠生工程这些公司的营收体量很大,但是净利润却很少甚至是亏损。相反,卓然股份在六家可比公司里,净利润竟然处于领先地位。什么意思呢?

整体来看,炼化装备行业属于充分竞争的行业,想要获取超额收益并非易事。

总结

对于客户集中高的企业来说,在议价能力上势必处于劣势,尤其对于To B的企业。另外,表面上看公司营收、净利润非常亮眼,但从过去几年的行业成长性来看,似乎很难支撑起这样的增长速度。

就公司自身来说,公司存在资产负债率高、应收账款高、存货高等问题,相当于隐藏着一颗巨大的雷。更重要的是,公司的产品属于非标准化产品,难以实现规模化“复利效应”。当然,整个行业里的可比公司都普遍存在盈利能力弱的问题,也为公司的前景蒙上了一层阴影。

对于这样一家公司,你有信心吗?

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/