自己可以直接买股票、债券,为什么还要买基金?个人投资者如何在投资中胜出?

自己可以直接买股票、债券 为什么还要买基金?

所谓证券投资基金,说白了就是你买一点,我买一点,大家把钱汇集起来,再交给基金公司,由基金经理替我们买股票、债券等等各种有价证券,通俗地说,相当于我们雇一个代购高手,让他去帮我们买买买。如果基金赚钱了,我们也能赚钱,如果基金亏损了,我们也要承担亏损。

大家也许会有疑问,像股票、债券、黄金这些投资品种,我们可以自己去买,为什么还要让基金帮我们买呢?

因为基金专业。

不是常有人说,别拿自己的业余爱好去挑战别人吃饭的本事吗?我们都知道,在很多事情上,如果只是业余爱好,你很难超过专业做这个事的人,投资也是这样的。我们普通投资者很难对所有投资品种都比较精通,也没有时间和条件实时跟踪、了解。但基金经理就不一样,不光他本人时刻在琢磨投资,基金公司的专业研究团队、券商等研究服务机构,都会给基金经理提供各种研究及信息的支持。另外,有专业的交易团队负责下单,找到最好的买入和卖出的价格,还有风险控制团队专门把控各种风险。

买基金的另一个好处就是:花一点点钱就能风险分散。

买一只股票至少得买100股,要想同时买多只股票来规避单支证券的特定风险,一般最少也得拿出几千块、上万块钱吧?而一只基金一般会投资几十只甚至上百只不同品种的证券,足够分散风险。那么我们买一只基金需要掏多少钱呢?大部分基金只要一块钱就可以买了,这个优势对小散户来说简直可以说是逆天啊!

那你可能会担心,基金公司、基金经理拿我们的钱去投资,赚了是我们的,赔了也是我们的,他们会不会不上心啊?

你要是知道基金公司最主要的收入从哪里来,就不会担心了。基金公司最主要的收益来自于基金的管理费,比如股票基金,一般来说,一年的管理费是基金资产的1.5%,基金公司要想多赚钱,就得要让很多人来买自己的基金,因为基金资产规模越大,管理费越多。基金业绩不好,投资人不买,基金公司的收入就少,所以基金公司无论如何都要想办法把业绩做好来吸引投资者。

还有人会担心,基金公司会不会拿了我们的钱以后压根儿不去投资,直接跑路啊?

这几年时不时看到“公司跑路”、投资者血本无归的报道,有这个担心很正常,说明你有风险意识,不过,我们的课程只谈公募基金,而对于公募基金,您尽可以放心。

市面上基金公司有私募和公募。私募是专供特定土豪客户,大多数100万起卖,不能公开宣传叫卖;公募面向大众销售,10元,甚至1元钱就能买。私募公司非常非常多,但公募基金公司却很少,因为申请成立公募基金公司,注册资本、人员配备、主要股东等各项条件和资质都要符合基金法规定的非常严苛的条件,还需要通过证监会的严格审批,可以说,公募基金公司都是正儿八经的金融机构,与私募基金相比,公募基金牌照具有较高的含金量。

而且,我们买基金的钱,放在托管银行的托管账户上,基金公司、基金经理谁都无法碰到钱。基金买了些什么资产,收益如何,都用了些什么策略,每季度、每半年、每一年都要按照要求公告披露,非常透明。不像大多数金融骗局,投资了什么、资金去了哪里、收益从哪里来的,你都不知道。

最后我们来总结一下,公募基金运作安全透明,风险分散,有专业的基金经理帮我们打理资金,是一个省心省力的投资工具。

个人投资者如何在投资中胜出?

但丁的《神曲》开篇第一句说:“在人生的中途,我在一座幽暗的森林里迷了路。”

作为投资者,我想很多人也都经常会有这样的困惑,尤其在股市投资中,经常会质问自己:亏损的为何总是我?怎样我才能克服人性,取得自己的一次胜利?大盘真的难以战胜吗?

其实,这一系列疑问背后的逻辑就是:个人投资者如何才能更好的实现跑赢大盘?那么,今天远见妹就这一系列问题,来和大家聊聊,为何个人投资者能很少能跑赢大盘,但机构投资者总能赚取超额收益?

为何股市赚钱股民亏?

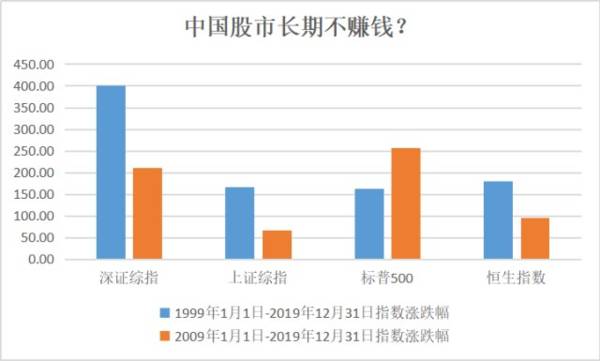

很多个人投资者总是抱怨A股不赚钱,那么中国股市真的不赚钱吗?我们用数据说话:

我们把各大指数涨幅做一个数据统计表,从这个数据表中我们能看到指数的涨幅并不亚于美国股市。

数据来源:wind。

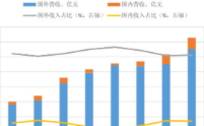

甚至公募基金过去十年(2010-2019)的收益也是可圈可点,总体来看,股票基金指数10年总收益率为99.4%,偏股型基金指数10年总收益率为83.1%,债券型基金指数10年总收益率为66%,货币型基金指数10年总收益率为33.4%,盈利可以说非常好。各类基金收益率:股票基金两年超40%,债券基金仅2011年为负

数据来源:国泰君安证券研究,Wind。

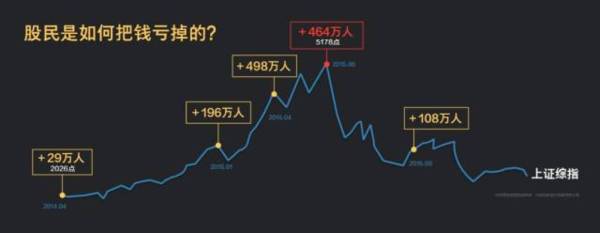

可以说,我国股市赚钱能力是相当强的。然而,我们的个人投资者是如何完成了自我的亏损呢?数据显示,股市处于相对低位时,进入股市的个人投资者远少于市场在高位时的人数。

数据来源:中国证券登记结算有限公司

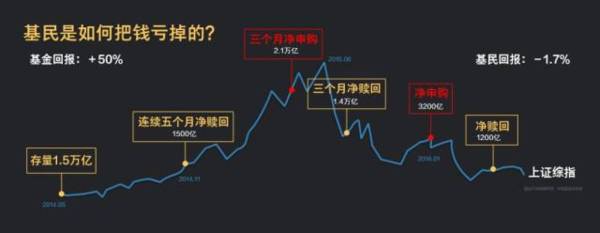

可以看到,A股市场股民是在市场的顶峰开始入场,然后在市场的底部疯狂的赎回。同期基金回报为50%,而基民收益却是-1.7%。

造成这种巨大差别的原因:一方面,在心理层面上,个人投资者不能正确面对市场波动;一方面,在交易层面上,个人投资者较多不合时宜的操作和错误的持有。所以,大部分个人投资者不赚钱的原因总结起来就是,投资专业能力不足。

机构投资者大时代来临

专业事给专业人士做

相反,相同市场中另一个主体——机构投资者是如何在投资者中胜出的呢?

以2019年为例,普通股票型基金全年上涨48.87%,偏股型基金上涨46.62%,均跑赢大盘指数,其中收益排名前5%的基金平均年度收益率达到了80.13%,前10%的基金年度收益率则达到了73.12%,还有6只基金年度收益率超过100%,可以说机构投资做到完胜。为何机构投资能完胜个人呢?远见妹认为主要有以下原因:首先,行业配置选择问题。

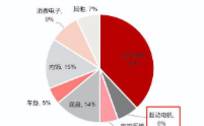

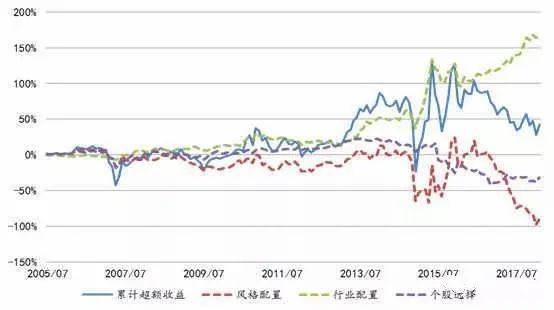

绝大多数中小投资者对于“行业配置”和“大类资产配置”这两个概念。个人投资者就几万块到几千万的体量而言,几只股票就完全能够容纳,并不需要对行业配置和大类资产配置方面的过多思考;但是对比基金经理,动辄管理着几十、上百亿的资金规模,则不得不花精力考虑行业配置,此时去过多考虑行业配置甚至个股是效率和性价比极低的做法。并且,行业配置对于中大型资金收益贡献显著。下图显示了A股所有主动偏股基金2005-2018年多因子业绩归因的结果,其中行业配置是超额收益的主要贡献因素。

第二,市场波动下的回撤问题。

大多数机构在“黑影”(模棱两可的消息)出现的时候,已经“开枪了”(开始建仓了),等到能清楚的看到人的时候,反而可能会因为市场预期过分高估或低估,更正了自己之前的行为。

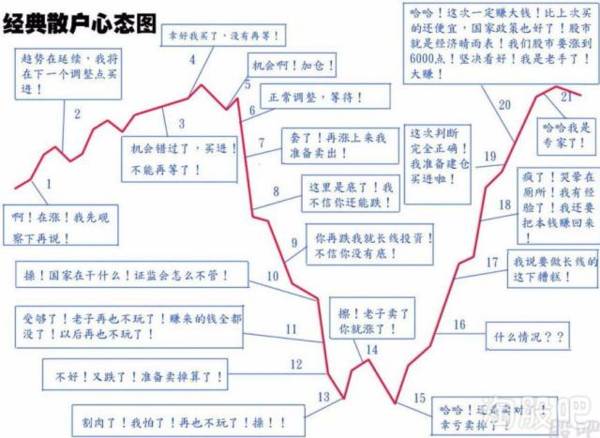

相反,有相当一部分股民甚至都不懂基本面分析,也不了解技术分析。他们买股票完全凭感觉,仿佛天生就是股神。

下面这张图也很好地反映了一般散户的心态:

第三,信息获取问题。

要想能成为一个长期战胜市场的投资者,需要快速取得相关信息和准确分析相关信息。但实际上,个人投资者在信心获取上是输给机构的:其一:在信息采集上,机构往往具有强大的数据库支撑,能在第一时间摄取相关信息,而散户则相对迟缓。其二:在信息分析上,机构可以雇佣金融专业人士为其分析数据并操盘下单,而散户则又处于弱势。所以,在中国这样一个市场下,机构投资者打败散户并且战胜市场是一个必然的结果。

除此之外,机构投资者与个人投资者在其他方面对比也有明显优势,如:在投资方向上,机构投资者有明确的偏向,倾向于选择自己所熟知的领域;而个人投资者更容易跟风投资,哪个私募产品热门投哪个,风险性更大。在投资理念上,机构投资者长线投资居多,而个人短线操作居多。在投资准备上,机构投资者在对项目投资前会做很多的调查,并且他们有能力去做这个调查,而个人投资者因为没有这些渠道手段,只能凭自己经验去“赌博”。综上来看,投资是一件非常专业和系统的事情,普通人很难做到长期跑赢大盘,要不然也不会只有一个股神巴菲特了。因此,远见妹才经常说“专业的事交给专业人士来做”,就拿基金投资来说,就是交给基金经理和基金公司来帮你跑赢大盘。

好的基金经理如何选?

既然选择把投资交给专业人士来做,那么问题来了:如何选择专业人士,选择哪些人靠谱?

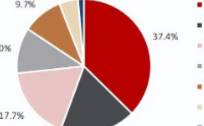

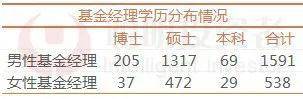

据Wind统计,截至3月5日,公募届共有2129位基金经理;其中,女性基金经理人数为538人,男性基金经理人数为1591。

资料来源:Wind;截止2020年3月5日

这么多基金经理,到底该如何进行筛选呢?有没有哪些经理可以推荐呢?远见妹给大家理一理:

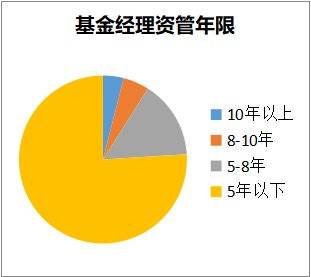

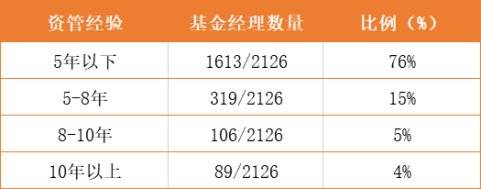

原则一:看投资经验,选择基金管理年限5年以上。

基金管理年限越长,投资经验越丰富,对不同市场风格的适应程度一般更好。A股市场一个完整的牛熊周期大概在5年,因此筛选出基金管理年限5年以上的基金经理或者更长年限的,是一个比较合理的参考标准。

这样的基金经理有多稀缺?数据显示,截至2019年12月31日,全市场2126位公募基金经理中,仅有89位资管年限超过10年,占比是4%。

(数据来源:Wind;截至2019年12月31日)

其中有些基金经理值得各位关注,比如:嘉实基金的洪流、归凯,景顺长城基金的刘彦春,广发基金的刘格菘,鹏华基金的冀洪涛,富国基金的毕天宇、朱少醒,兴全基金董承非等基金经理都是有着数十年以上的基金管理经验,各位投资者可以对这些业内大咖多多关注。

原则二:看业绩,长期业绩表现优秀且稳定。

衡量基金经理盈利能力的综合指标就是平均年化收益率。除了平均年化收益率,还有一个指标需要注意,那就是超越基准的平均年化收益率。

其中以嘉实基金经理洪流为例,Wind数据统计,洪流此前任职时间最长的基金产品,在4年多的时间里回报达108.06%,而同期业绩基准仅上涨22.35%,而创业板指则下跌17.13%;任职时间次长的基金在2016年市场剧烈调整的背景下逆势上涨17.96%,夺得同类业绩冠军。

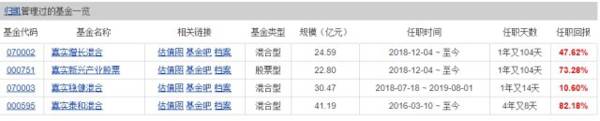

另外,以基金经理归凯为例,他在近10年股票投资实战中形成了独特的投资方法论:立足长期,寻找能够持续提升内在价值的好公司、好生意。

他目前管理的三只基金任职回报率都在40%以上,其中嘉实泰和更是收获任职回报82.18%的超高回报率。

来源:wind,截止2020.03.17

原则三:看基金经理背后的基金公司。

经过以上筛选,就大概能选出长期业绩不错、稳定的基金经理了。还有,基金经理背后的基金公司也非常重要,投研实力强且稳定的团队有利于基金经理的投资运作。

市场上实力强的大公司也有不少,比如我们上面提到的嘉实基金、景顺长城、广发基金、富国基金、兴全基金等等,各位投资者可以参考。

原则四:看投资风格,投资风格应与自己的风险收益匹配。

除了选择优秀的基金经理,还要看其投资理念和投资风格是否与自己一致。比如说:如果你是价值投资者,则倾向于选择投资风格为价值型的基金经理;相反,如果是成长型投资者,则倾向于投资风格为成长型的基金经理。

那么,如何考察基金经理的投资风格呢?

最简单的方法就是看基金经理历史、当前管理基金的投资风格,考察维度包括行业配置、重仓股、仓位等等,还可以通过经理的言论观点来了解。

诚然,在市场波动期间我们的情绪也会随之波动。

但是,如果我们能够弱化那些短期负面消息对自己的影响,同时始终从我们的长期目标和计划出发考虑,选择将“专业事交给专业人士”来做的话,我们也许会显得不那么被动,并且更有可能获得长期较好的回报。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/