错过低点补仓?这三个措施补救一下!现在还能定投吗?该怎么投好?

错过低点补仓?这三个措施补救一下!

随着市场进入震荡阶段,不少基民朋友开始懊悔自己错过了上个月“低点”补仓的机会。那么,错过低点补仓的机会该怎么办呢?今天,就来大家聊聊巴菲特的老师、伟大的投资大师格雷厄姆在著作《聪明的投资者》中提及的3个“补救”措施建议。

补救措施1:拒绝投机,以逸待劳

很多投资者相信高风险意味着高收益,而错过“低点补仓”的遗憾正是来自于惋惜自己错过了冒险择时带来的超额收益。

不过,格雷厄姆却认为大可不必如此,像择时这样的投机行为并不意味着更大的胜算,我们觉得“错过低点补仓”可能只是错觉。投资者的目标收益率不取决于承担风险的高低,而取决于他们乐于且能够为其投资付出的智慧和努力。

格雷厄姆认为,这类择时决策是建立在主观判断的基础上,很多时候不能得到任何一组有利证据或推论的支持,根据自己对市场走势的判断来投入资金的人,很难获得真正的安全边际,而根据分析研究所确定的安全边际才是成功投资的核心。

根据格雷厄姆的观点,能够“补救”错过低点补仓的措施,不是等候下一次投机成功,而是以深入分析为基础,买入优质的标的,并等待适当回报的兑现。

这样简单的投资方法,往往是通往目标收益简单有效的路。根据上证报报道,自1935年成立以来,被业界称为“全球最淡定”基金的Voya Corporate Leaders Trust Fund在80年取得累计回报3159倍、年均复合收益率达10.49%的成功秘诀之一正是不调仓。

补救措施2:定期定额,纪律化投资

最近市场持续震荡,相信小伙伴们或多或少都被安利了定投。这种投资方法有没有研究依据?是否能“补救”错过的低点补仓机会呢?这个问题的答案,格雷厄姆在《聪明的投资者》中也有论述。

格雷厄姆认为这种纪律性的投资方法虽然每月投入的金额不大,但是通过较长时间的累积却有机会能为投资者带来可观的收益,并能有效防止投资者在错误的时间大量买入股票。他在书中引用了一份覆盖23个十年期定投道琼斯工业指数成分股的研究。该研究报告显示,截至第23个购买期末,该投资方法的平均利润达到了21.5%。

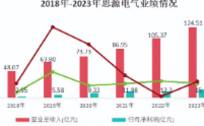

当然,这是美股较早期的十年期定投效果研究,定期定额投资是否适合我国的情况呢?回测了一下过去十年间定投普通股票型基金指数的情况。

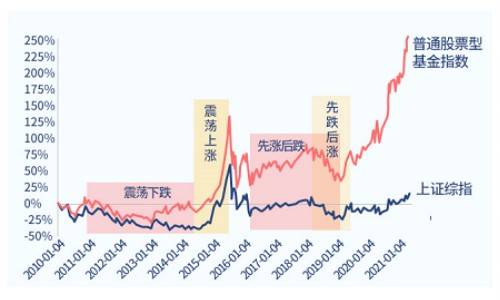

数据来源:Wind,中欧基金整理

在过去的十年中,普通股票型基金指数主要经历了震荡下跌、震荡上涨、先涨后跌和先跌后涨四种情况。通过小欧的研究发现,在震荡下跌、先跌后涨的行情下,定投效果更好。这是由于在市场下跌时,定投的平均成本不断摊低,即使亏损,幅度也小于一次性投资,而由于积累了大量便宜筹码,所以当市场反弹时,可以获得优于一次性投资的收益。

数据来源:wind,中欧基金整理,定投方式为周定投,具体时间区间参见如上表格,以上四个时间段分别以每周四、周三、周二、周一为扣款日,定投复合年平均收益率分别为:0.77%、97.84%、-3.21%、9.99%。定投公式:定投收益率=[sum(每期定投金额/每期净值)*期末净值]/(sum每期定投金额)-1;复合年平均收益率=[(现有价值/本金)^(1/N)]-1。

补救措施3: 调整投资策略,做些“傻事”做些趣事

格雷厄姆将投资策略分为积极型和防御型,两种策略并没有优劣之分,但是,不同的投资者适用不同的策略,而不同的策略就对应着不同的“补救”措施。

格雷厄姆认为,对于注重安全性的非专业投资者来说,做些防御型的“傻事”是更合适的“补救”措施。防御型投资策略的核心目标是避免重大错误和重大亏损,轻松自在。也就是说,如果选择防御型策略,投资者不需要过多地担忧错过择时操作的机会,只需要做到定投优质基金,并做好股债的配比应该在25%~75%之间的分散投资,就有机会在长期获得不错的长期收益,弥补“错过”某个点位的遗憾。

如果你进取心非常强、不满足于市场平均业绩,有时间、有精力、有野心去战胜市场,那么就可以选择做些进攻型“补救”的“趣事”,去采用有别于大多数投资者或投机者的策略,去寻找有机会超越平均水平的投资标的。对于这类投资者来说,好的“补救”措施,就是多花些时间去研究基金公司的投研实力、长期业绩和口碑,比较研究不同基金之间的收益风险特征、多阶段业绩排名表现和基金经理的背景、投资风格,以择基收益“补救”择时收益。

以逸待劳,纪律化投资、做些“傻事”和趣事~不要过分纠结于点位,和小欧一起跟随格雷厄姆做个“聪明”的投资者吧!

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

现在还能定投吗?该怎么投好?

近期市场风格切换,板块持续震荡,很多投资者都不知道该以什么姿势入场。

历史经验表明,震荡市和定投往往是一对“好搭档”。今天我们就来看看~

定投是度过震荡市最舒服的姿势

在《聪明的投资者》一书中,格雷厄姆认为,定投能带来令人满意的结果,是因为可以“有效防止投资者在错误的时间大量买入”。

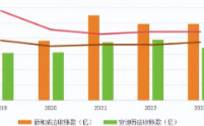

来源:Choice数据,广发基金

聪明的投资者越是在震荡市,尤其是下跌行情中,越是会利用定投方式持续买入,因为弱势震荡持续的时间越长,对基金定投者越有利,在低位获得的筹码越多,建仓成本就越低,当上涨周期来临的时候,越能获得超额收益。这个过程也被称为定投的“微笑曲线”。

来源:choice数据,截至2019年6月28日,定投收益率计算中忽略费用,定投收益率计算公式:定投收益率=[(sum(每期定投金额/每期扣款日收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1。

以上证综指为例,自该指数上市以来,我们可以发现多个“微笑曲线”的先跌后涨区间,如果采用一次性投资的方式,起点出发、终点赎回,区间的指数投资回报是多少?基本上是:0!

但如果换个角度,采用基金定投,定期、定额投资上证综指,6个“微笑曲线”的定投区间均获得了正收益!

什么基金适合长期定投?

(1)波动性大

定投盈利的本质,是通过在不同时间多次买入拉低总体成本实现的。也就是说,定投的标的要符合时高时低的特点,这样才能有大概率买在低点的份额,而这也是获利的基本来源。

所以比起债券型基金和货币型基金,指数型、股票型和混合型基金更适合做定投。

(2)宽基指数 VS 窄基指数

相信有不少朋友青睐定投指数型基金,指数基金有宽基指数和窄基指数之分,这两类要如何选择呢?可以根据自身的投资经验来做决定。

新手的话建议选择宽基指数,如沪深300、中证500等,因为其投资的方向多,即使碰到“黑天鹅”事件也不会造成太大损失,风险相对小一些。

而对于有一定经验的投资者或者对于某一行业有深入理解的人来说,投资窄基指数是个不错的选择,如医药指数、券商指数等,资金更加集中、利用率更高,一旦风起的话,收益是非常可观的。

(3)优先选择成立时间较长基金

对于主动管理型偏股基金,建议优先选择成立时间较长、中长期业绩表现较好的基金。

这是因为老基金运作时间较长,基本能跨越一个完整的牛市和熊市,这样我们就能了解到该基金在不同市场行情下的业绩表现如何。

如果在最近1年、3年、5年及成立以来等各阶段的历史业绩表现,都稳定在同类的前1/3, 那说明这只基金在不同的市场环境下,面对瞬息万变的行情,都能为我们赚取可观的回报。

定投过程中要注意什么?

1)定投的频率设置成多久好一点?

定投最大的作用是平滑风险,如果定投的频次太密集的话,比如日定投,这其实就与基金净值走势没有什么差别了,定投也就失去了应有的效果。现在比较流行的有周投、月投等。

2)定投之外的逢低买入

为了更好地抓低点,不少朋友会选择在常规的定投之外再逢低买入,如果你有这个精力操作,这当然会更有助于平摊成本,抓住更多机会。

但是对于追求方便操作的朋友,普通的按部就班定投的设置也完全足够了,最简单的定投,只要坚持下来,也会有不小的收获。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/