差别化红利税实施后如何省钱?问题起因出现哪些纠结?

【核心提示】无论从差别化红利税新政对短线交易的影响看,还是从除权前后上市公司股价的实际走向看,作为普通散户尤其是短线交易者,原则上都应赶在股权登记日之前卖出持有的股票,但在实际操作中,还须密切关注权益分派实施进展,审慎决定是否参与权益分派。

财政部、国家税务总局和证监会三部门联合下发的差别化红利税新政——《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》,已于2013年1月1日起正式施行。

差别化红利税新政实施后,对二级市场投资交易带来了哪些影响,日常操作中有哪些需要注意的地方,怎样解决新政实施后对短线交易带来的税费增加难题………所有这些,都是投资者尤其是普通散户最关心的问题。

疑团∶ 问题起因——出现纠结

2013 年 3月下旬,各大财经媒体相继刊发了如下报道∶ 广州的一位投资者张先生投资的股票最近实施了送股分红,账户取得股息收入 4000 元,但隔天交易系统从他的证券账户中扣走近 1 万元的股息红利税。

带着疑惑,张先生找到了他开户的华南一家上市券商所属的营业部,但业务人员和理财顾问却都无法解释清楚为什么扣了这么多的税款乍—看,似乎觉得不可思议;股息收入总共才 4000 元,但股息红利税却扣缴了近1万元。红利税最多只有20%怎么会多于股息呢?实际上,张先生取得的股息红利远不止这个数,账户内取得的 4000 元确切地说叫现金股利。除了现金股利,张先生取得的股息红利还包括股票股利。

差别化红利税新政针对的是上市公司派发的股息红利。所谓股息红利,一般包括财产股利、负债股利、现金股利和股票股利四种,通常情况下只采用现金股利和股票股利两种,所以,税务部门在计算股息红利所得时,将现金股利和股票股利的总额全部计入应纳税所得额。

由于上述投资者在取得股息红利时既有现金股利,又有股票股利,且股票股利远多于现金股利,所以就出现了红利税总额大于现金股利的"特殊情况"。而张先生、业务人员和理财顾问之所以都会感到纠结,无法弄清楚为什么扣了这么多的税款,正是由于对差别化红利税新政包括股息红利的构成了解得不够全面所致。

玄机∶实盘操练——两种结果

2013 年3月 27日是富春环保 2012年度权益分派(10派 3元转增7股)的股权登记日。为了弄清差别化红利税征收规定,以及对操作结果带来的影响,笔者专门做了一次试验性实盘交易∶

股权登记日前一个交易日——3月 26 日,买入富春环保 200 股(计划买入价 16.94元,实际成交价 16.70元)。其中,有100 股不打算参与权益分派,另外100股则参与权益分派。

股权登记日——3 月27 日,按收盘价(16.90元)卖出不打算参与权益分派的 100 股富春环保,参与权益分派的 100 股则继续持有。

当天,参与权益分派的 100 股富春环保收市后获得;"股息入账"30元,股息红利扣税-1.50元,股息实际入账 28.50元;红股入账 70股。此时,库存数量为∶富春环保 170股,收盘价 16.90 元。

除权除息日——3 月 28 日,按除权除息价(9.76 元)卖出富春环保 170股。此时,库存数量变为∶ 富春环保 0股。

除权除息日下一个交易日——3 月 29 日,卖出的170股富春环保中的前 100股(按照先进先出的原则计算持股期限)再次进行股息红利扣税-4.50 元。

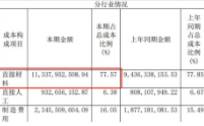

至此,参与权益分派的 100 股富春环保共得股息入账 30 元,股息红利扣税-6 元,实际股息人账金额为 24 元(见表 8-7)。

通过对参与和不参与富春环保权益分派这两种操作的比较不难发现,即使不考虑股价涨跌因素,单从差别化红利税新政对短线交易的影响看,在股权登记日之前卖出持有的股票,不参与上市公司的权益分派,是较好的操作策略。

在上例中,以同样的价格分别买、卖富春环保各 100 股,不参与权益分派的结果为获利 20 元(为便于计算,暂不考虑交易费用,下同),对应的收益率为1.20%参与权益分派的结果为获利 13.20元,对应的收益率为 0.79%二者相差 0.41 个百分点。在成交价格、成交数量不变的情况下,不参与权益分派的获利反而多于权益分派后的获利的原因在于,虽然除权前后的市值总额没有发生变化,但后者多交了20%息红利税,导致实际收益不增反降。

值得一提的是,即使不考虑差别化红利税新政对短线交易带来的影响,单就上市公司派发股息红利前后 (除权前后) 股价走势特点看,在股权登记日之前卖出持有的股票,不参与上市公司的权益分派,同样是较为明智的选择,原因在于多数上市公司权益分派前后股价走势都有这样的特点∶股权登记之前走势较强,但除权除息之后屡屡出现阴跌甚至"见光死"现象。

对策∶操作提醒—省钱秘籍

通过实盘操练和结果分析不难得出这样的结论∶无论从差别化红利税新政对短线交易的影响看,还是从除权前后多数上市公司股价的实际走向看,作为普通散户尤其是短线交易者,原则上都应赶在股权登记日之前卖出持有的股票。

实际操作中,投资者应重点注意两方面问题∶

一方面,应密切关注权益分派实施进展。可以自行关注相关上市公司尤其是所持股票的权益分派信息,可通过相关报纸杂志、交易系统行情软件上的"最新提示"栏等途径获取上市公司的分派信息和实施进展。一般情况下,上市公司的权益分派实施公告都会提前几天予以发布,内容包括权益分派方案、股权登记日期和除权除息日期等。一些服务工作做得比较到位的证券公司和投资顾问,还会在公告发布后的第一时间提醒客户,届时投资者可重点留意。

另一方面,应审慎决定是否参与权益分派。在上市公司派发股息红利前,的确有不少股票的股价在短期内有良好表现,但多数已在股权登记日前被提前"透支"。

仍以富春环保为例,股权登记之前——2012 年 12 月 4 日 (大盘见底日)至 2013 年 3 月 27 日 (股权登记日),在上证指数涨 17.43%情况下大涨57.36%跑赢指数 39.93 个百分点,在可比的 2453 只股票中列涨幅榜第 298 名,走势明显强于其他个股。在除权除息之后——2013 年 3 月 28 日 (除权除息日)至4月3 日 (最近交易日),在上证指数跌3.30??情况下大跌 6.09%反而跑输指数 2.79 个百分点,在可比的 2399 只股票中列涨幅榜第 1515 名(倒数第 885名),走势明显弱于其他个股。

所以,对于发布权益分派实施公告的上市公司,投资者—定要审慎决定是否参与权益分派。首先要明白这样的道理,多数实施权益分派的上市公司在股权登记日前股价已经大涨,除权除息后继续大涨、大幅填权的可能性不大。这样,权益分派和除权除息实际上就成了一种"零和游戏",加之差别化红利税新政的实施,结果就会得不偿失。与此同时,再来审慎确定是否参与权益分派。一般情况下,对于短线交易者特别是持股期限在 1个月以内(含1个月)的投资者,应在股权登记日之前在股价冲高过程中卖出持有的股票。即使对于长线投资者来说,同样有必要在股权登记日之前卖出持有的股票,然后再在除权除息后股价回调过程中原数买回即可。这样操作,不仅能赚取差价,而且能少缴税款,一举两得。

但在交易中有两个前提需要把握好∶ 一是在交易时机上,务必做到冲高时卖、回调时买;二是在交易价格上,务必守住"同价底线"——即使做不到高抛低吸,也要确保"同价交易"。例如,股权登记日以收盘价卖出的筹码若要接回,—定要确保在除权除息后的买回价不高于除权价 (股权登记日收盘价对应的价格,既可自行计算,也可查阅行情交易系统)。

要想在差别化红利税新政实施后正确应对、节省税费,还有三个操作方面的问题需要注意∶

(1)注意"转增股"和"送红股"的区别。由于差别化红利税征收的对象为派发的股息红利,除了现金股利外,还包括股票股利——"送红股",但不包括用公司的资本公积金按权益折成的股份转增——"转增股"(如富春环保在权益分派中的"转增 7股"),所以在考虑差别化红利税对操作带来的影响,并据此确定是否参与权益分派时应剔除转增股。

(2)注意"原持股"和"送红股"的区别。由于差别化红利税在实际征收时投资者分两次缴纳;先是在上市公司派发股息红利时统一按股息红利的 5%纳,再在卖出股票时根据持股期限缴纳其余应缴部分———应纳税额中超过已扣缴税款的部分。特别需要注意的是,其中的"卖出股票"是指"原持股",不是指"送红股",这在征税新规里有过具体明确,即"个人转让股票时,按照先进先出的原则计算持股期限,即证券账户中先取得的股票视为先转让"。

(3)注意不同持股期限纳税比例的区别。差别化红利税新政对不同持股期限纳税比例的规定对于有些投资者在理解过程中有一定难度;"持股期限在 1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;持股期限在 1个月以上至1年 (含1年)的,暂减按 50%入应纳税所得额;持股期限超过1年的,暂减按 25%入应纳税所得额。上述所得统一适用20%税率计征个人所得税。"实际上只要记住∶ 持股期限在1个月以内(含1个月)的股息红利税为20%持股期限在1个月至1年(含1年)的股息红利税为 10%持股期限超过1 年的股息红利税为5?可。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/