成长已死 价值回归!巴菲特跟索罗斯都看好它?

编辑按:本文转载至微信公众号 “美股研究社”,贝壳投研经授发布。

巴菲特VS索罗斯

你会站队谁?

在很多时候,进入市场的投资者都得面对一道选择题,是站队巴菲特还是站队索罗斯?他们背后代表的是两套投资哲学。

投资家沃伦•巴菲特和乔治•索罗斯的成功都颇具传奇性。无论是索罗斯在“干倒英格兰银行”期间赚了10亿美元,还是巴菲特从可口可乐这只股票中获得了1550%的回报,都战绩赫赫,是很多人难以复制的成功。

但如果投资者有意模仿这两位传奇人物的投资套路,通常只能选一个大佬来追随。因为,这两位投资大佬对波动性和风险的观点,是截然相反的。在大多数时候,投资者要么站队巴菲特阵营,要么站队索罗斯阵营。

图注:图片源自网络,版权属原作者

巴菲特以价值投资著称,他谨慎地专注于基本面强劲的公司。

他是个长线投资者,不擅长做投机交易。长期来看,他已经证明了自己的策略是有效的——他的投资回报率足以甩大多数投机者几条街。

巴菲特有句名言:“只有当潮水退去,你才会知道谁在裸泳。”

换句话说,就是牛市给过度风险的押注提供了掩护。但如果投资者一直在冒险,却没有尽职做好调研,未对下跌做好充足的准备,那么在泡沫破裂时,投资者将会首当其冲。

与巴菲特相反,索罗斯则喜欢投身强势的市场趋势中

(译者注:趋势投资者,即我们常说的追涨杀跌),正如他在2009年所说的:“当我看到泡沫形成后,我就会赶紧买入,火上浇油一把。”

在索罗斯看来,投机狂潮并不是一个危险信号,反而是一个机会。市场在脱离基本面后,它们还会以前所未有的速度继续上涨,这在盈利增长固定的情况下根本无法想象。

在这种时候,索罗斯的投资哲学是抛开基本面,顺着投资者的情绪进行投资。

由此可见,从这两位有史以来最成功的投资者身上,能看到的是截然相反的投资智慧。索罗斯想裸泳直至最后一波浪潮袭来,而巴菲特则会说,当心,你要穿好泳裤。

这是潜藏在投资中的一个本质问题。

当投资者看到一些市场苗头,比如看到趋势正在形成,资金正在流动,此时到底是要追随趋势、乘风破浪?还是该考虑“均值”回归,押注它们的真实价值?在大多数时候,这道选择题没有唯一正确的答案。

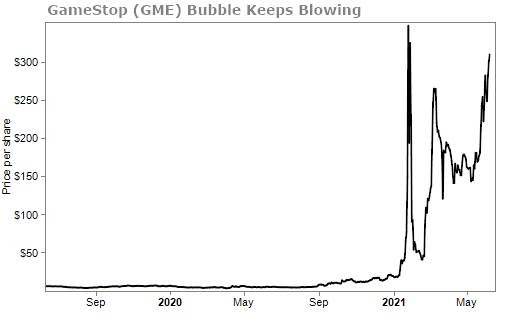

比如在最近的“梗股(meme stock)”狂潮中,包括处境艰难的零售商GameStop (代码:GME)在内,一些股票已经完全脱离了现实。

可能索罗斯会说市场太疯狂了,赚大钱的时机到了,于是他会找到GameStop相对完美的交易机会,来加剧这只股票的疯狂。

而巴菲特则恰恰相反,他可能会说GameStop的价格是荒谬且不可持续的,他绝不会染指这种股票。

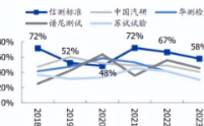

如下图所示,截至目前,索罗斯的交易方法大部分是正确的。然而,我们也确信,巴菲特所持的判断,最终也会得到验证。

但撇开那些疯狂的股票不谈,目前市场上正出现一个因素,让投资者有机会同时站队索罗斯和巴菲特。有一些类型的股票,可能同时得到索罗斯阵营和巴菲特阵营的青睐。

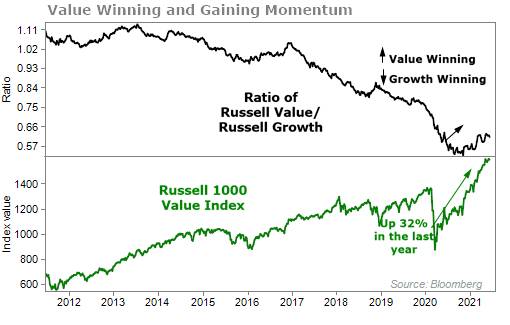

价值股正成为趋势股

两位大佬殊途同归?

价值股是巴菲特最青睐的投资类型,简单来说,就是指估值较低的股票,它们通常可以

用较低的市净率作为判断指标。

价值投资者通常在这些业务稳固但被低估的股票中,发掘稳定的投资机会。

而趋势股,则主要指那些价格不断上行的股票,通常来说,它们往往连续12个月为产生正的高收益率。

绝大多数时候,价值投资者和趋势投资者对市场的看法是相反的。具体来说:

价值派认为,如果一只股票的价格上涨了,那么它的价格就变得不再便宜。

趋势派则认为,如果一只股票的交易价格很便宜,那么它的价格通常会继续走低。

而随着经济走强,市场开始青睐价值股,价值股也有了趋势股的特征。

这个机会可能是巨大的

华尔街的许多投资者和机构都自我认定是价值投资者,于是他们买入便宜的股票(站队巴菲特),而许多交易者和对冲基金,则更喜欢跟随趋势(站队索罗斯)。许多基于量化和算法的投资者会专门买入价值股或趋势股,因为它们对应某个类型。

但随着价值股也成为趋势股,投资者对低估值、强趋势的股票的兴趣正在大量集结。

这或将推动这些股票持续走高,形成更强的趋势,进而助长狂热

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/