泰禾集团命悬一线:深陷债券违约风波、全踩“三道红线”,再融资或只是“水中月”

对于房地产企业而言,什么是决定其生死存亡的关键?

没错,就是钱!那么,何种方式获得呢?

再融资呗。

道理很简单,然而近日国内大型房地产企业泰禾集团股份有限公司(泰禾集团,000732.SZ)却面临再融资难题,且困扰已有一年之久。同样被困的还有华夏幸福基业股份有限公司(华夏幸福,600340.SH),而华夏幸福的问题,博望财经此前在《华夏幸福或深陷债券违约风波:累计超800亿债务 股价一年跌去80%》一文中已经分析过,本次重点看一看泰禾集团的典型问题。

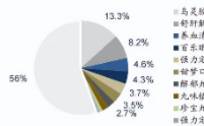

泰禾集团成立于1992年12月,并于2010年成功上市,是一家在地产、金融以及文化领域多元发展的公司,主要从事住宅地产和商业地产的开发,以泰禾“院子”、“大院”系列为核心品牌的高端住宅地产产品,以“泰禾广场”、“泰禾新天地”、“中央广场”为核心品牌的商业地产产品,在全国具有一定的品牌影响力,项目主要位于以北京为中心的京津冀、以上海为中心的长三角、以广深为中心的珠三角以及福建的福州、厦门等主要经济发达区域,并逐步辐射二线省会及核心城市。

泰禾集团股价也由2020年7月7日最高价7.70元/股波动暴跌下滑至2021年7月30日最低价1.84元/股,此后稍有所好转,截至8月24日,收盘价2元/股,泰禾集团股价暴跌超70%,市值“蒸发”140.38亿元。

数据来源:富途证券。

01、再融资“雪上加霜”

2021年7月30日晚间,泰禾集团发布公告称,“受地产整体环境下行的影响,公司现有项目的去化率有所下降,销售预期存在波动,同时由于公司自身债务规模庞大、债务集中到付等问题使得公司短期流动性出现困难,公司将无法按期完成公司债券“H8泰禾01”本息的兑付。”

资料来源:泰禾集团官网。

同时,上述公告还提及到两点:

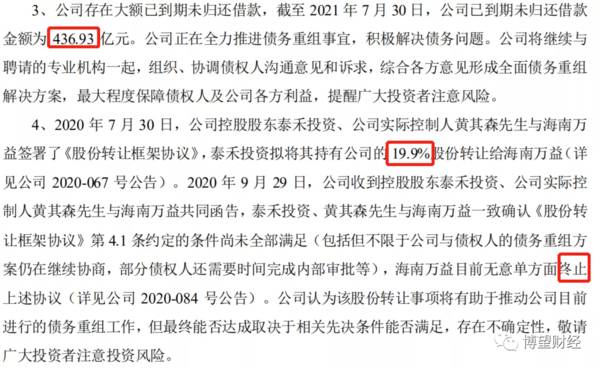

一是,泰禾集团存在大额已到期未归还借款,截至2021年7月30日,泰禾集团已到期未归还借款金额为436.93亿元,并正在全力推进债务重组事宜,积极解决债务问题,将继续与聘请的专业机构一起,组织、协调债权人沟通意见和诉求,综合各方意见形成全面债务重组解决方案,最大程度保障债权人及公司各方利益,提醒广大投资者注意风险。

二是,2020年7月30日,泰禾集团控股股东泰禾投资集团有限公司(“泰禾投资”)、实际控制人黄其森与海南万益签署了《股份转让框架协议》,泰禾投资拟将其持有泰禾集团的19.9%股份转让给海南万益。但之后2020年9月29日,泰禾集团收到泰禾投资、黄其森与海南万益共同函告,因约定条件尚未全部满足(包括但不限于公司与债权人的债务重组方案仍在继续协商,部分债权人还需要时间完成内部审批等),海南万益目前无意单方面终止上述协议。

资料来源:泰禾集团官网。

说白了,泰禾集团没有钱兑付到期债券,控股股东泰禾投资及实际控制人黄其森拟套现离场。

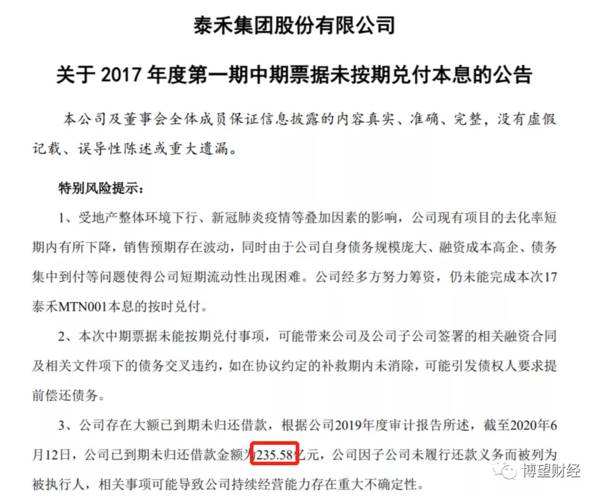

事实上,泰禾集团最早发布债券未能如期兑付本期的公告是在2020年7月6日,当时的公告上还显示,截至2020年6月12日,泰禾集团已到期未归还借款金额为235.58亿元,然而仅仅一年就扩大了近一倍。

资料来源:泰禾集团官网。

真可谓“屋漏偏逢连夜雨”,用在泰禾集团身上太合适不过了。

2020年8月,多部门明确了收紧地产企业融资的“三道红线”,即(1)剔除预收款后的资产负债率大于70%;(2)净负债率大于100%;(3)现金短债比小于1倍。“三线”均超出阈值为“红色档”,有息负债规模以2019年6月末为上限,不得增加。

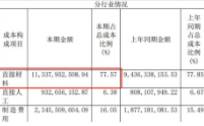

令人大跌眼镜的是,财报显示,2021年3月末泰禾集团已全踩“三道红线”,被归为“红色档”。具体来看,泰禾集团剔除预收款后的资产负债率为77.56%,净负债率为464.28%,现金短债比仅0.08倍。

这就意味泰禾集团有息负债规模不得增加。

此外,通过查阅泰禾集团近年来现金流量表,可以明显看出其筹资活动净现金流持续为负,再融资能力严重受限。

2018~2020年及2021年1~3月,泰禾集团经营活动产生的现金流量净额分别为139.31亿元、236.15亿元、-29.49亿元和-6.27亿元,现金收入比分别为148.57%、186.61%、257.88%和154.76%,主业盈利能力尚可,回款效率较好;同期投资活动产生的现金流量净额分别为-122.83亿元、145.23亿元、9.52亿元和3.34亿元;同期筹资活动产生的现金流量净额-34.10亿元、-383.15亿元、-77.20亿元和-1.94亿元。

通过上述数据可以明确感知,泰禾集团虽主业盈利能力尚可,回款效率较好,但因深陷债券违约风波而致使其筹资能力逐年下滑,尚存巨大的资金缺口。

债券违约,叠加政策不利,泰禾集团再融资严重受限,停滞不前,对后续业务的开展造成不利影响,反映在财务上,呈现出营收、利润持续双降的局面。

02、营收、利润持续双降的同时,短期偿债压力快速提升

据财报显示,2019年至2020年,泰禾集团分别实现营业收入236.21亿元和36.15亿元,分别同比下降23.77%和84.70%,同时重要盈利指标均出现大幅下滑,甚至由盈利转为巨额亏损,其中实现利润总额分别为0.51亿元和-50.93亿元,同比分别下降99%和10176.8%;净利润分别为7.28亿元和-51.07亿元,分别同比下降81.39%和801.51%。

此外,据2021年一季报显示,泰禾集团实现营业收入3.97亿元,同比下滑17.25%,但利润总额为-4.29亿元,亏损幅度有所收窄。

2021年7月15日晚间,泰禾集团发布2021年半年度业绩预告,预计当期归属于上市公司股东的净亏损为8.5亿元~11.5亿元,较上年同期净亏损15.82亿元有所收窄,但仍处于亏损状态。对此,泰禾集团解释称,“公司亏损与上年同期相比有所下降,主要原因是公司对各类费用和固定成本进行严格管控,在节约开支方面有所成效。”

在营收、利润持续双降的同时,泰禾集团虽债务规模逐年下降,但短期偿债压力增速明显。

2018~2020年末及2021年3月末,泰禾集团有息债务分别为1376.29亿元、974.46亿元、950亿元和937.03亿元,债务规模持续下降,同期短期债务分别为574.28亿元、559.31亿元、322.76亿元和316.51亿元,而现金及现金等价物余额仅分别为115.58亿元、113.78亿元、16.54和11.67。2021年3月末,泰禾集团本部有息债务179.65亿元,其中短期债务154.91亿元,债务结构短期化特征明显,而现金及现金等价物余额仅0.16亿元,对短期债务的覆盖能力极为匮乏。

03、信用质量存很大瑕疵

根据中国执行信息公开网显示,泰禾集团2021年以来新增7条失信被执行人信息,且截至目前,泰禾集团共存在9条失信被执行人信息,失信行为包括“违反财产报告制度”“有履行能力而拒不履行生效法律文书确定义务”。

资料来源:中国执行信息公开网。

此外,泰禾集团还存在12条被执行人信息,被执行金额合计41.14亿元,案由主要涉及服务合同纠纷、票据追索权纠纷、票据纠纷、合同纠纷、借款合同纠纷案件执行等。

数据来源:中国执行信息公开网。

同时,据企查查官网显示,泰禾集团因公证债权文书等涉诉。

泰禾集团自2020年以来新增逾600封裁判文书,案由多涉及公证债权文书、民事案件执行、房屋买卖合同纠纷案件执行等,其中泰禾集团作为被告/被申请人的案件超9成,涉诉金额高达4.32亿元,占比98.62%。

数据来源:企查查。

泰禾集团多次被列为失信被执行人以及新增数百起诉讼纠纷,足可见其信用质量存在很大瑕疵,面临极大的或有风险,进一步加大资金流动性压力。

与此同时,控股股东泰禾投资同样也面临很大的流动性危机。

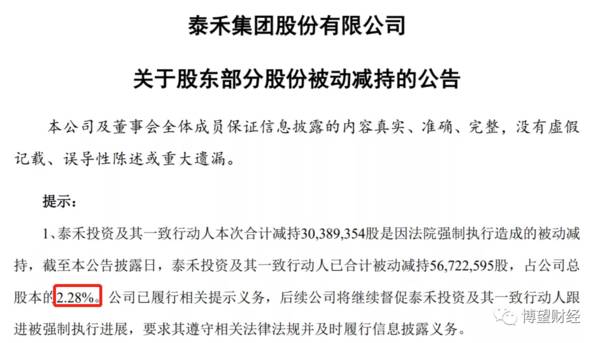

2021年8月6日晚间,泰禾集团发布公告称,泰禾投资及其一致行动人黄敏此次合计减持3038.95万股是因法院强制执行造成的被动减持,截至本公告披露日,泰禾投资及黄敏已合计被动减持5672.26万股,占泰禾集团总股本的2.28%。

资料来源:泰禾集团官网。

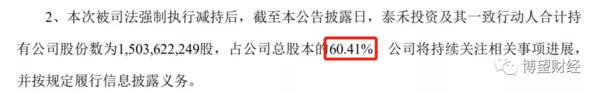

上述被司法强制执行减持后,截至本公告披露日,泰禾投资及黄敏合计持有泰禾集团股份数为15.04亿股,占泰禾集团总股本的60.41%

资料来源:泰禾集团官网。

要知道,这并非泰禾投资首次被司法强制执行减持,2020年10月以来,泰禾集团已发布5次被司法强制执行减持公告,足可见其资金流动性压力颇大。

基于此,这也就不难解释为何在泰禾集团2029以来营收、利润双降的背景下,控股股东泰禾投资非但没有伸出“援助”之手,反而加大对其“剥削”而获取自身流动性,足可见泰禾集团想通过借助控股股东来摆脱目前的困境是行不通的。

综合来看,泰禾集团2019年以来营收、利润持续双降,直至出现巨额亏损,且亏损预计持续到2021年上半年;控股股东及其一致行动人因流动性压力被动减持股份,此外,泰禾集团多只存续债券无法按期兑付本息的同时,“三道红线”全踩,被归为“红色档”,再融资面临很大的难题;叠加泰禾集团多次被列为失信被执行人以及新增数百起诉讼纠纷,足可见其信用质量存在很大瑕疵,面临极大的或有风险,进一步加大资金流动性压力。毋庸置疑的是,上述因素短期内不可消除,泰禾集团未来业务的发展必将受此制约。

房地产的黄金时代已经过去,转型或为泰禾集团“不得不”走的路。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)