先导智能:专注“织网”的龙头设备商

编辑按:本文转载至微信公众号 “苏宁金融研究院”,作者“陆胜斌”贝壳投研经授发布 。

近期,光伏、锂电池等新能源概念获得市场瞩目,光伏组件、原材料等相关上市公司均走出不俗的行情。下游的风生水起也带动了设备提供商的需求预期,先导智能作为国内领先的平台型公司也扶摇直上。

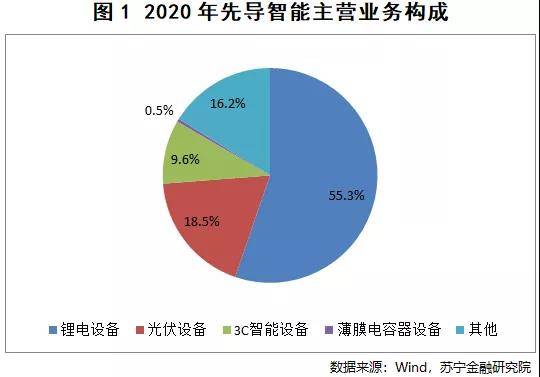

先导智能成立于2002年,并在2015年登陆创业板,目前公司业务涵盖锂电设备、光伏装备、3C智能装备、智能仓储物流等八大领域,专业从事自动化成套设备的研制、提供自动化整体解决方案。2020年,锂电设备收入占先导智能总营收的55.3%,光伏设备占总营收的18.5%,新能源相关概念业务占比接近74%(见图1)。

先导智能目前已经成为新能源装备的龙头企业,为下游锂电池、光伏产品的生厂商提供整体解决方案和服务,是全球少数具有整线交付能力的公司,且相关技术均具有国际领先优势。在新能源行业,如果说宁德时代是捕鱼达人,那么先导智能就是渔网提供商。因为宁德时代生产电池,而先导智能提供锂电池制备的全段工艺。

在投资者互动中,先导智能明确表示:公司更专注于高端设备,并没有切入锂电池或光伏生产制造环节的计划。

有投资人心生惋惜,既然能织网,为何不捕鱼?依靠自身的高端制造能力,往下游产业链延伸,分享新能源这一巨大蛋糕岂不更好?纵观先导智能的发展历程可以发现,它的发展基因并不是纵向延伸,而是横向拓展。

往技术阻力最小的方向突破

新能源发展政策驱动的痕迹非常明显,近几年来,光伏、锂电等相关政策均出现过大起大落。在政策洪流中,先导智能仍能实现逆势扩张,实属不易(见图2)。

先导智能起步于薄膜电容器和光伏设备,在切入锂电赛道之前的2011-2013年,公司营收年均增速为10.5%。自2013年开始,薄膜电容器行业景气度下滑,但公司布局了锂电板块,从而进入了“锂电+光伏”双轮驱动的高增长阶段,2014-2018年期间,公司营收年均增速高达86%。2019年以来,锂电板块的扶持政策大幅退坡,锂电业务受到明显冲击,但公司拓宽了光伏设备、3C智能设备及其他业务的版图,实现了多元化的发展,弥补了锂电板块营收的大幅回落,实现了22.7%的年均增速。

21世纪之初,受益于全球电子元器件市场的大幅扩容,薄膜电容器需求不断扩大,生产此类产品的制造设备高度依赖进口。为了实现国产替代,先导智能携带专业技术切入薄膜电容器设备制造行业,并随着研发的不断投入,设备产品覆盖了薄膜电容器制造生产线的多个环节,逐步实现了生产线的自动化和智能化。其中最核心的自动卷绕机和高速分切机,核心技术领先,这为其进入锂电池设备和光伏设备提供了便利,因为这三者所需的生产设备、加工场所具有较大的共同性。

先导智能的大部分产品在国内外均具有领先地位,公司始终坚持自主创新和吸收引进相结合,不断加大研发投入,掌握了包括自动卷绕技术、高速分切技术、叠片技术、涂布技术、激光焊接技术、视觉检测技术和化成分容技术在内的多项核心技术。

先导智能具备关键产品的核心技术,因而可以实现相似产品的横向拓展,这样的发展路径所需的技术突破相对较少,从而可以实现一鱼多吃。公司横向拓展的优势在于,基础技术研发能力强,具有先发优势,跨品类产品的技术突破使得从薄膜电容器向锂电、光伏、智能物流等方面延伸,不仅在技术上实现共享,还可以在生产设备、管理经验等方面降低成本。

专注“织网”的战略定力

正如上文所说,先导智能专注于卖铲子,而不挖金子。为了获得市场口碑、增强客户粘性,公司除了具有横向发展的能力,还具有同一产品生产线整线覆盖的野心。

公司的光伏自动化设备主要是光伏电池端全工序自动化设备和组件端整线设备,实现全工艺的整线生产。公司在锂电设备业务方向的发展也如出一辙,因为在薄膜电容器自动卷绕方面的技术较为领先,通过技术研发,横向打通了锂电池的卷绕机技术,继而纵向发展,不断发明专利,实现了大部分锂电池自动化专用设备的研发与落地,进而形成了整线生产的一条龙服务能力。2018年,公司推出的锂电池整线解决方案,实现了95%的自产率,摆脱了对外部设备的采购依赖。锂电设备分为前端、中端、后端设备三种,价值分配比例大约为:4:3:3,目前国内的上市公司,仅有先导智能和赢合科技涉及了全生产线覆盖和分段交付的能力,而先导智能的龙头地位难以撼动。

先导智能除了在生产线上不断扩充自己的技术优势,还在智能化方面推陈出新。2020年,公司将光伏原整线解决方案升级为光伏智能工厂,配备了MES智能控制系统和AGV智能物流系统,实现了自动化和智能化的转变与融合。在今年4月21日,先导智能与尚德电力签署协议,先导智能将与微导纳米合作,为尚德电力提供2GW自主研发的TOPCon光伏电池制造整体解决方案。

整体来看,先导智能横向发展的规划使得所织的网越来越大,与此同时,纵向整线解决方案,让网越织越精密,使得品牌竞争无可替代,生产线各设备单元无缝对接,从而实现协同效应,调试和生产效率大幅提升,且后续的维护和更新迭代更为便捷和高效。

东方不亮西方亮

说到新能源的发展,海内外政策的影响不容小觑,甚至起到决定性的影响。

2018年的“531新政”被业内称为“史上最严厉光伏政策”,该政策明确对光伏建设控规模、降补贴,一时间,光伏行业哀号一片,宛如进入至暗时刻。这对先导智能的光伏板块业务打击不小,但也就是这个时候,公司布局的锂电板块业务接过高增的接力棒,成为公司快速增长的主动力。而2018年9月起,欧洲结束了中国光伏的双反措施,2020年,我国出台了一系列光伏补贴政策,为光伏的复苏与再一次腾飞埋下伏笔。

2019年,锂电板块也迎来了政策退坡,使得当年年初高景气的新能源车销量大幅下滑,再叠加2020年疫情的冲击,下游电厂的验收和扩产均受到很大影响,先导智能的锂电板块业务出现明显回落。在锂电的低潮期,光伏板块重新燃起希望;与此同时,公司横向拓展的其他业务板块也异军突起,相关营收在2019-2020年增长了12倍。

能实现东方不亮西方亮,是因为先导智能持续保持高强度研发投入(见图3),保持产品竞争力。2020年,研发投入占营收比重接近12%,超过行业平均和国外同类型的厂商;研发团队达2449人,占公司总人数的三成。特别是在近两年整体行业均不太景气的情况下,先导智能逆势加大研发投入,2019年和2020年的研发投入均超过营收的10%。

快速扩张的背后

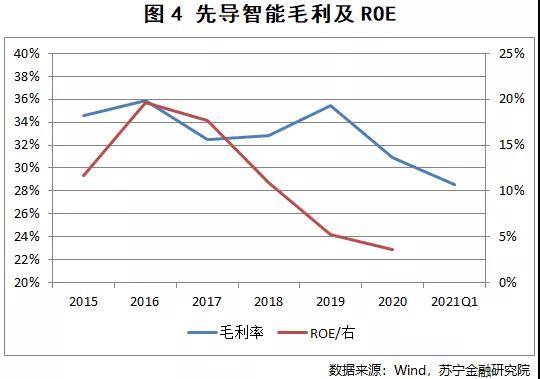

先导智能营收持续高增,亮眼无比。但在此背后,隐藏的是毛利与净利的双双下滑(见图4)。这其实反映的是在光伏与锂电政策的影响下,设备的盈利空间受到极大的打压。按照行业一年的验收周期来算,2020年确认收入的订单于2019年签订,2019年整体处于锂电行业低谷期,锂电设备行业的订单质量有所下滑,导致2020年毛利率下滑。而净利润下降还有一个主要的原因,就是上文中提及的2019年、2020年研发投入的快速增长。

但就当前来看,公司未来短期的盈利能力有望回升。因为新能源相关政策已经出现明显拐点,下游扩产确定性很高,营收有望持续高增的同时,毛利率有可能止跌回升。

然而,值得注意的是,先导智能属于高端制造的一份子,本质上处于制造业的一环,而制造业本身就面临着毛利下行的周期宿命。对照来看,同类日韩设备厂商的毛利水平大概在20%左右,净利率在7%左右,因此产业周期的必然性会降低先导智能长期的收益预期。与此同时,新能源行业目前面临着较为迫切的降本增效需求,从而后续会进一步压缩上游厂商的利润空间。

除此之外,先导智能的个性化产品服务也具有隐忧。先导智能的整线服务主要依据客户需求进行专属化定制,具有一定的非标准化特性,相对来说难以实现不同客户的平行复制,也没有统一的验收标准,使得业务规模增长存在天然的屏障。

未来有望多点开花,齐头并进

我国“2030年前碳达峰,2060年前实现碳中和”的目标已经确立,到2030年中国非化石能源占一次能源消费比重将达到25%左右,这为光伏等新能源的发展奠定了基调。2020年,我国光伏新增装机总量48.2GW,同比增长60%。据中国光伏行业协会估计,“十四五”期间,国内新增年均光伏装机量将达到70GW-90GW,增长确定性较高,这样广阔的装机需求也必然会加大光伏设备的需求,先导智能的光伏板块将会受益。

随着全球范围内新能源车的大力推广,动力电池的装机量需求快速提升,各大厂商纷纷公布扩产计划。据GGII预测,至2025年,中国储能锂电池出货量有望达到180GWh,比2020年规模增长10倍以上,5年复合增长率将超60%。2020年,先导智能是宁德时代的第二大供应商,截至2021年5月31日,先导智能已经累计获得宁德时代45.5亿的设备订单。随着动力电池高景气的到来,锂电设备行业将供不应求,龙头设备商的竞争优势将会凸显。

短期来看,先导智能的锂电设备和光伏设备有望实现两条腿奔跑,且这两者在未来仍有较大的技术提升空间。长期来看,公司不断拓展布局的其他领域,均有望成为接力棒的下一个传承者。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/