基金净值怎么看?投资者需要注意哪些问题?

基金净值怎么看?投资者需要注意哪些问题?

不管是基金小白还是老司机,买完基金后都会关注基金净值的变化。这也是大家接触基金时,最直观、最常见的一个术语。

基金有哪些净值

1、基金单位净值

基金单位净值=(基金资产-基金负债)/基金总份额

基金成立之初,单位净值一般都为1元,由于总资产和总份额是变动的,基金单位净值每天都有变化,或高或低。基金分红或拆分后,单位净值也会降低。

基金单位净值是我们申购基金份额、赎回资金金额的基础。

举个栗子,要计算持有基金的市值,就要知道持有基金的份额和当日的单位净值,假如今天下午3点前买入1万元的金鹰红利价值,那么该笔交易的基金份额=(1万元-手续费)/单位净值,通常净值会在收市后较晚时间披露。如果在非交易日或者交易日下午3点后提交申请,采用的就是下一个交易日的单位净值。

2、基金累计净值

基金累计净值是指在单位净值的基础上加上基金历史分红的金额,即基金累计净值=单位净值+基金成立后累计单位分红的金额。

如果大家想了解一只基金过往的盈利情况,看累计净值更合适。

3、基金复权净值

基金复权净值,其实是考虑了红利再投资的情况,比如基金分红了0.1元,如果遇到净值上涨,分红的0.1元同样享受上涨收益。

所以对于业绩表现持续良好的基金,选择红利再投资,享受的收益会更多。对于业绩不好的基金,选择现金分红,早日落袋为安更合适。

基金净值公布时间

一只基金一天只有一个净值,这个净值是在每天收盘后由基金公司和托管银行的专业估值人员根据基金当天最新的资产、盈亏情况,计算得出的。

开放式基金一般每天都会更新基金单位净值,而封闭基金一般是每周公布一次基金单位净值

需要注意的是,申赎基金的重要时点是交易日15:00。在交易日15:00前的订单,以当天晚上的净值确认,在交易日15:00后的订单,以下一个交易日晚上的净值确认。

举个例子:

假设我们在周一13:00申购基金1万元,那么最终会按周一晚上的净值确认份额。如果周一16:30申购基金,那么则按照下一个交易日(周二)的净值确认份额。

关于基金净值需要注意的几个问题:

另外,需要提醒大家,买基金应该看它未来增值的可能性有多大,而不只是看基金净值高低。

1、基金净值的走势与市场大环境、基金经理个人投研能力等因素有很大关系。比如你判断某只基金的净值很低了,可以抄底大干一场了,但是你有没有想过该基金的基金经理是否出色呢?大盘是否还会下跌呢?如果该基金经理能力不行,基金净值很可能还会持续下跌。

2、基金小白千万不要人为的去判断市场。很多小白投资者在其看好的某基金下跌个几天后,就耐不住性子重仓买入,坐等资产翻倍。殊不知,大盘下跌时也许并没有什么底可言。

3、基金净值低也许不是真的低,因为它可能进行了分红或者拆分,这就需要大家仔细去看该基金的一些公告,否则,你可能会买入一只“假的”低净值基金。

4、买基金要全方位判断与思考。比如低净值基金,我们要弄懂它为何会下跌?你判断它上涨的理由是否充分;又比如某基金在某一时间段内基金净值屡创新低,那么就一定值得立即买入了吗?其实不然,基金的区间表现只是其在某一时间段内的业绩反映,但并不代表它会立马上涨。

所以,在大家准备投资某只基金时,千万不要只看其净值的高低而决定是否买入。一定要全方位思考基金未来的成长性,对大盘、对基金经理、对该基金历史业绩等做出全方位的了解后再去做投资判断。

不同类型的基金如何设定合理预期?

我们申购各类基金时到底该如何设定合理的预期?

按照证监会对于公募基金的分类定义,除广为人知的货基及一些特殊的分类外,公募基金大体可以分为股票型、混合型和债券型3个大类。

因为这些基金中的权益及债券占比各不相同,所以对应的风险收益特征也是有很大差异。一般我们知道的是股票型高风险、高收益;混合型中风险、中收益;债券型低风险、低收益。但到底高是多高,低是多低?

虽然我一直说模糊的正确比精确的错误更好,但在如何评估不同类型基金的预期收益和风险这个问题上,我认为,还是需要一些客观的数据来进行说明。

所以,我做了2个小统计——

不同类型基金平均年化收益、波动及回撤统计

上图是过去7年(2013-2019)各类不同基金的平均年化收益、波动及最大回撤情况。

有了上图,我们在买不同类型的基金产品时,就可以对他们的收益、波动及回撤情况有个大致的判断,比如权益及混合类基金的年均收益预期就可以设定在10%-15%左右,而债券型6%-7%就已经差不多了。波动及回撤也是同理,这里就不再赘述了。

解释下为什么是7年,因为资本市场一般7年为一个周期,覆盖完整的周期,可以帮助我们比较客观地评估这类资产的总体特征。

除了单纯的数据外,其实还能从图里发现下面几个有意思的结论——

1-混合类基金的长期收益更好。从过去7年的数据来看,混合类基金的平均收益是高于权益类的,这背后可能和A股市场本身的高波动性有着比较强的联系。

2-混合类基金相较权益型基金有更好的风险收益比。混合型基金的收益更高、波动更低、最大回撤也更小,因此从风险收益比的角度来看,可能更适合普通的理财者持有。

3-不同类型基金的风险增长不是线性的。虽然从普遍的认知上,债券型是低风险基金,混合型是中风险产品,但如果从波动率和最大回撤等绝对的度量来说,混合型基金的风险大致是债券型基金的5-7倍。股票型基金属于高风险类的基金,但他的风险水平比中风险的混合型基金也就高了35-40%左右。

需要说明的是,上述的结论是基于一个完整的周期而得出的。换句话说,你不能简单拿一年的持有情况来做收益和风险对标。但反过来,由于均值回归的特性,如果你发现你某一年的持有收益是低于上述的平均水平的话,撇除基金挑选上的问题,这时就是一个适宜逆向加仓的时间点。

估计不少人会嫌7年太长,能不能只争朝夕,所以我又做了另一个分年度的统计。

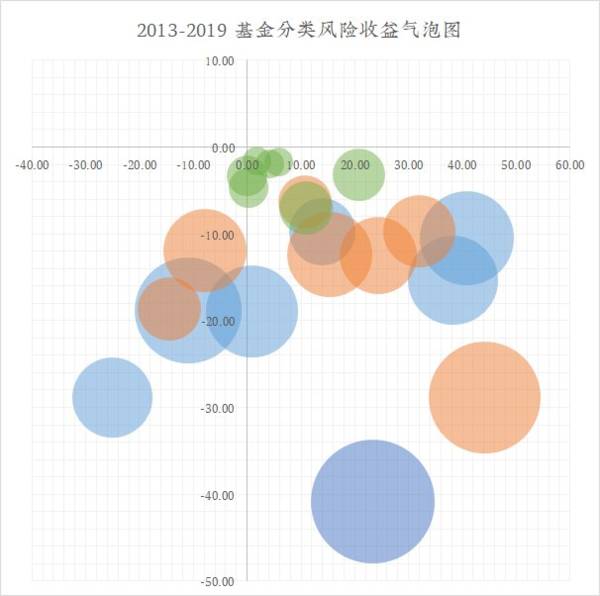

基金分年度收益、波动、回撤气泡图

注:上图中蓝色代表权益类基金,橙色代表混合类基金,绿色代表债券型基金。

上图的横轴代表年化收益、纵轴代表最大回撤,气泡的面积代表波动的大小。

从分年度的数据来看,有些结论和前一个统计一致,不过又有一些新的发现——

1-债券型基金每年的风险和收益都比较稳定,大部分的时候收益和回撤都在10%以下。所以,这类基金能够赚点小钱,但不要指望他能够带来资产比较显著的增长。需要额外说明的是,公募的债券型基金和银行理财类的产品还是不同的,收益的稳定性也是相对而言的,虽然过去7年此类产品的年化收益没有小于0的,且多数时间的收益会高于同期银行理财,但最差的时候也就在0附近徘徊,这点要有预期。

2-股票型基金除了波动性这项指标比较稳定之外,每年的收益和回撤变化都挺大的,好的时候单年的收益能够达到40%,差的时候一年亏30%也没什么好奇怪的。所以,如果没有足够的专业性,股票型基金不要短拿,越短普通理财者面临的不确定性就越大。也不要多配,除非自身的风险承受能力,能够支持你拿足够长的时间。

3-混合型基金的风险收益特征和股票型有比较强的相似度,每年的波动性也不小,但整体而言,风险收益比会比股票型来得更好。混合型基金从平均的角度来看,获得正收益的概率更高,波动率普遍更低,大幅回撤的概率也比股票型来得小。说人话,就是基金的持有体验相对会更好,所以,更建议普通的理财人群作为主力的品种去关注。

理财的时间越长,我们越会发现这是一门寻找时间、收益、风险三者之间平衡的学问,也是一门寻找概率与胜率之间平衡的学问。

稍微解释一下,比如——

可能很多人知道基金,除了货币和其他一些小的分类,可以分股票型、债券型和混合型3个大类,但很少有人知道混合类基金的长期收益和风险收益比会比股票型来得更好,所以,对于长期的理财者来说,混合型基金或许更值得普通的理财人群去关注和研究。

可能很多人知道股票型是高风险,混合型是中风险,债券型是低风险,但很少有人知道股票型的风险只比混合类高35%-40%,但混合型的风险却比债券型的高4-6倍。所以,如果你原来只买银行理财,但又没什么预期的,可以买点债券型基金先适应适应,然后再考虑到上混合型基金。或者把混合型基金的初始仓位控制在债券型的1/6左右,也是一种合理的选择。

这些都是风险与收益之间的平衡,其中既有市场客观数据的选择,也有个人风险偏好与收益预期的妥协。

再比如——

可能很多人会抱怨为什么自己的收益达不到图中平均的收益,但很少有人意识到自己的持有时间并不满一个资产周期。所以,对于这些高波动、高不确定性的基金,可以用延长持有时间的方法也降低不确定性。同时,每当你或者市场的收益低于这类资产的平均值时,往往就是追加投资的好时间。

这就是概率与胜率之间的平衡,虽然单次博弈的概率一定会有不确定性,但随着时间拉长,不确定性就会逐步变成确定性。

这次的主题虽然看上去很平常,但平常中总有些值得我们关注的细节。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)