筹码分布如何露"天机"?各种筹码分布形态分析是什么?

筹码分布如何露"天机"

在证券市场中,能够跟上一个实力雄厚的主力成了许多投资者追求的目标,因而很多投资者把精力放在了分析主力筹码的技术指标上。

主力筹码指标是一个价量指标,该指标在常规运用中就是看股价的某一阶段的成交密集区,一是研判支撑与阻力,即筹码线越长,阻力或支撑越大,筹码线越短,支撑或阻力越小;二是观察主力成本区,即—个股价在低位横盘时间和成交量的总和会体现在筹码线上,这一线也说明主力建仓的成本区,根据这一区与价格的距离来推算主力是否出货。

在实际运用当中,由于筹码线是集不同时期成交量的总和,若时间跨度较长,股价上下波动次数较多,筹码线就会被虚化。例如,2010年某股在 20元成交 200 万股,至今该股价格在 20元出现过多次,换手已经达到 300??2010年的 200 万股就被虚化了。因此,在运用当中最好看这段距离内价格穿越筹码线的次数和换手率来综合处理。另外,主力在拉升过程当中大量运用对倒,使筹码线记录失误,也易造成判断失误。对待上涨对倒放量的个股不仅要分析成本区与它的距离,还要着重分析 K 线大形态,以达到综合处理。

当前很多投资者往往根据股票筹码集中程度,来判断股票后市涨跌。一般认为筹码集中程度高的股票,其后市向上涨升的空间相对较大;而筹码逐渐呈分散状态、且股价处于高位的股票,则表示主力已有出货动向,后市很可能下跌。实际上,这种分析确实帮助部分人获利,很多当年的大牛股或熊股均由此产生。但由于中报以及年报公布的时效性有所滞后,以及主力入驻个股的动机和行为不同,具体操作需区别对待。

通过分析股票筹码的集中度,能够很快找出黑马品种。如果把时间再延长些,就可看到更多大牛股的轨迹。如主力运作时间长达 3年的海螺型材,其1998~ 2001 年的年度报告中出现的股东人数,分别为 17125 人、2104 人、6958人,而从 1999 年开始该股股价的年增长幅度分别为 126%192%一 8.71%特别值得注意的是 1998~ 1999年这段时间,其股东人数由 17125 人锐减至 2104 人,显示低位筹码趋向高度集中,这提醒投资者后市肯定将酝酿一波大行情。即使一般投资者不能像主力一样持有这么长时间,但只赚取其中一小段也足矣。然而有涨就有落,该股从 2009 年中期大幅跳水。到2010 年中期时,股价下跌幅度达到 28.39%而 2010年中报显示,该公司股东激增到了13154户。再如时间更长些的大牛股湘火炬,其1997~2001年年报的户数分别为35419户、4886 户、3543 户、3427 户、4220 户,2002 年中报为4435户,也是由分散到集中的组合形态。这期间公司股本共计扩张了5 次,其中4 次是送股。股本总额由 1995 年年底的9724 万股,增加到 2002 年中期的 3.99 亿股,是当初的 4 倍多。由于持股人数在 1998年后基本保持稳定,主力依然处于控盘状态,使得该股每次除权后,都基本走出了—波完好的填权行情。如果当初持股不动,按复权计,后来的价格是当初的 27.57 倍。由此可见,其获利空间非常巨大。不过,像湘火矩这样的个股终归只是—种特例,大多数主力缺乏这样的资金和胆识。

筹码集中、主力关注的大牛股,大多数是资产重组类股票。这些个股的共同特点是流通盘偏小、有一定题材支撑。而且它们最好是原来业绩较差,经大股东改造后,很快成为具有高送配能力的优质资产,这样才易受主力机构青睐。不过,在进行具体操作的时候,投资者需要注意的是∶

(1)在年报或中报中出现筹码分散的股票,并不一定就会下跌。由干管理部门监管日趋严格,不少大机构尽量避免像过去那样集中在某一家或几家证券公司进行股票买卖,而是更加隐蔽,利用当初不规范时期遗留下来的账户(如申购新股时的股东账户卡),在很多家证券公司进行分仓操作。这样虽然持股人数增加了,但实际上还是原来的主力在运作。

(2)年报或中报公布的时间相对滞后,会影响投资者对个股的判断。—般来说,年报披露时间长达 4个月,中报也有2个月左右。移动筹码分布是一项反映市场内资金流动以及筹码转移过程的指标,对于个股来说,筹码的转移是一个从密集到分散再到密集的过程,筹码的转移反映出来的是资金的进出。从对筹码形态的分析上,我们可以很明确地判断出是否有新资金进场或者老资金是否离场,而通过这种分析,就不难把握住个股走势的波段节奏,从而实现赢利。

各种筹码分布形态分析

常见的筹码分布形态可以分为两大类,一是密集形态,二是发散形态。密集形态又分单峰密集和多峰密集。下面我们来逐一介绍。

1.单峰密集形态

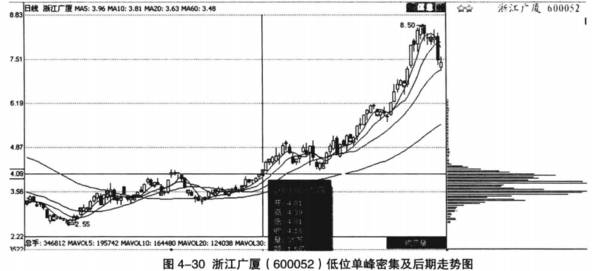

根据股价所在的相对位置,单峰密集是指股票的流通筹码在某一特定的价格区域进行了充分的换手后,市场持仓成本几乎完全集中于此价位,反映到筹码分布图中就是一个独立的密集峰形,它表明筹码在该区域充分集中。单峰密集又可分为低位单峰密集和高位单峰密集。图 4-29 所示为高位单峰密集图。

理解单峰密集有重要的实战意义∶当个股在低价位区间出现单峰密集形态时,若主力为买家而散户为卖家,那这一价位区将是主力持仓成本区,投资者在此介入可以享受低风险高获利的回报;当个股在高位区出现单峰密集形态时,若主力为卖家而散户为买家,那这一价位区将是主力集中出货区,一旦主力出货大功告成,此股就会步入跌途,投资者若贸然在此介人,将面临高风险、低获利的窘境。

下面我们通一个实例来看在有主力积极参与的情况下,单峰密集出现后,个股是如何演绎后期走势的。图 4-30为浙江广厦(600052)低位单峰密集及后期走势图,图中为此股2009年 2 月5日所形成的低位单峰密集形态,事后此股的走势证明,在这一低位单峰密集处明显有主力积极建仓,不是主力在随后的上涨中推波助澜并引导股价上涨,此股又怎会有翻两倍的黑马行情出现呢?

2.多峰密集形态

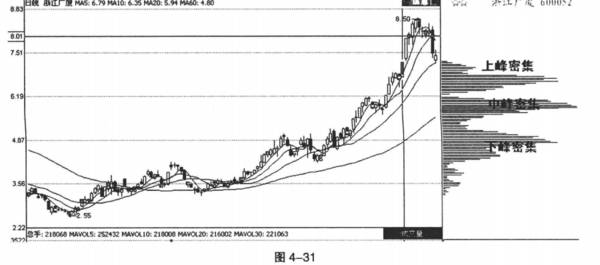

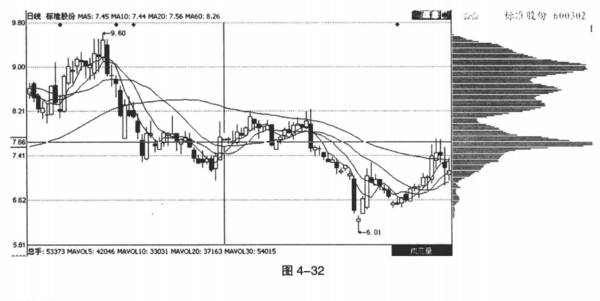

理解了单峰密集形态,对于多峰密集与双峰密集来说比较容易理解了。多峰密集是指股票筹码分布在两个或两个以上价位区域,分别形成了两个或两个以上密集峰形。多峰密集根据上下峰形成的时间次序不同,可分为下跌多峰和上涨多峰。(如图4-31、图4-32所示。)

(1)上涨多峰

上涨多峰的形成过程是这样的∶当股价从低位区启动时,此时多已形成了低位区的单峰密集形态,当股价达到途中某个价位区间时,往往会出现横盘整理或震荡的走势,此时大量的筹码在这一区间进行换手,从而形成了一个上涨途中的密集形态。在上涨过程中的整理次数越多、整理时的价格差距越大,则所形成的多峰密集形态也越清晰。

对上涨双峰的行情研判主要是观察上下峰的变化对比。在上涨双峰中,下峰的意义非常重大,它充分表明了主力现阶段仓底筹码的存有量。如果上峰小于下峰,行情将继续看涨,反之随着上峰的增大,下峰迅速减小,是下峰筹码被移至上峰的表现,此时主力出货的可

能性增大。

上涨多峰通常出现在做庄周期跨度较大的股票中,该类股在长期上涨过程中作间息整理,形成多峰状态。它表明主力仍没有完成持仓筹码的派发。

(2)下跌多峰

下跌多峰密集通常最下方的峰为吸筹峰,也称支撑峰;相对于吸筹峰,每一个上峰都是阻力峰。筹码通常经震荡整理在最下峰处形成峰密集。上方的每一个峰将被逐渐消耗。下跌多峰中的上峰通常是主力派发区域,其峰密集是主力派发的结果,上峰筹码主要是套

牢盘。

上涨多峰途中形成的支撑峰是买入时机,而下跌多峰所形成阻力峰则是卖出时机。

双峰密集是多峰密集中最为典型的一种。双峰密集形态是由上密集峰和下密集峰构成,上密集峰对股价的运行有较强的支撑力,而下密集峰对股价运行有较强的阻力作用。当股价运行至上密集峰处常常遇到解套盘的抛压,受阻回落;反之,当股价运行至下密集峰处会因为前期买家的承接而出现反弹。

双峰之间称为峰谷。峰谷常常被填平,使双峰变成单峰。由于双峰的上峰为阻力位,下峰为支撑位,股价通常在双峰间上下震荡运行,最终将上下峰消耗掉,在原峰谷的位置形成单峰密集,这就意味着吸筹整理阶段告一段落。

当股价处于下跌双峰状态时,一般不会立即发动上攻行情。因为如果股价迅速突破上峰,展开上攻行情,就会使市场获利分布不均匀,下峰获利较高,如果市场追涨意愿不高,主力就会面临下峰的获利抛压和上峰的解套抛售的双压力,给主力的拉升带来困难。

必须指出,峰谷仅对下跌双峰具有意义,只有下跌双峰才会在峰谷处形成二峰合—的单峰密集。

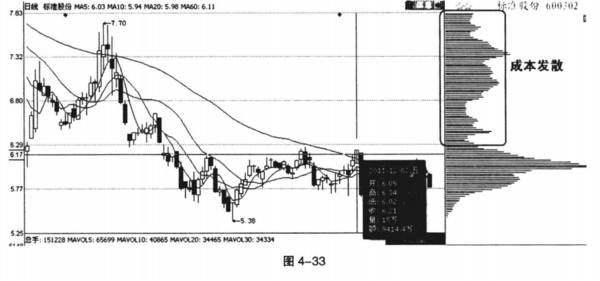

3. 发散形态

与筹码分布的密集形态不同的是,筹码发散形态是指筹码零零散散的分布在广阔的价格空间内,而且没有在某一较小的价格空间内形成密集。发散形态的形成往往与股价的快速波动以及在波动过程中出现了较大的成交量有关,在一轮行情的拉升或下跌过程中,由于股价的波动速度较快,单日的成交量也较大,因而使得持仓筹码在每—个价位迅速分布。

一般来说,发散是一个过渡状态,当新的峰密集形成后,筹码发散将随着峰密集程度的增大而消失。我们可以根据趋势的方向不同,把发散形态分为向上发散形态和向下发散形态,向上发散形态意味着市场持仓成本随着股价的上涨而开始不断升高,向下发散形态则意味着市场持仓成本正在随着股价重心的下移而不断降低。(如图 4-33所示)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/