净利润大增52%,毛利率超80%估值不到10倍,这家公司被严重低估了

最近几天市场信心下挫,3200的上证指数又跌破了,其实没什么好说的,对于现在的股市来说就是个预期的问题,预期向好就涨一涨,预期不好就下跌,市场正处于拐点,影响股市的外围和内在因素还不太明朗,需要时间。

在此基础上,我们手中的股票虽然会受到市场的影响,但因为市场整体并不好预测,所以也不必被动的被市场所影响,如果公司业绩好或者价格低,它其实也不会跌多少,甚至会逆市上涨。

今天要说的这家公司——济川药业,昨天晚上发布了半年报业绩,近日便出现了止跌的迹象,截至今日,企业估值依然不算高。

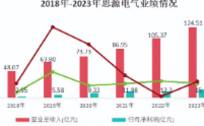

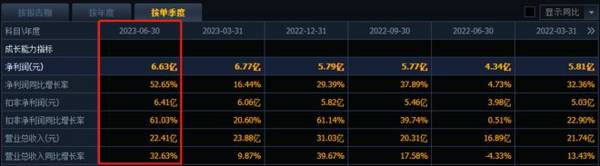

1、2023年上半年净利润增速52.65%,业绩复苏强劲

首先从数据来看,今年二季度业绩同比增长较多有业绩复苏的原因,即2022年二季度受到疫情影响,业绩增长减缓后现在同比得到了恢复,2022年-2023年二季度单季营业收入、净利润复合增速分别为12.65%、26.4%;

虽然复合业绩增速不算太高,但对比今年一季度来说,这个业绩表现便也不算差了,因为在2022年四季度至2023年一季度的疫情背景下,中药股的业绩普遍受到了市场需求增加的红利,而二季度后市场需求消退,济川药业的单季业绩反而没有下滑多少。

对于济川药业来说,其主要产品蒲地蓝消炎口服液、小儿豉翘清热颗粒等都和疫情的爆发存在一定关联。

再结合经营现金流情况来看,济川药业二季度净现比不仅>1,而且呈持续增长趋势,说明企业经营质量良好,为做大业绩而向下游压货的可能性较小,并且没有异常的费用投入。

净现比=经营活动现金流净额÷净利润,一般来说,净现比越高,利润质量越高,但因为经营活动现金流净额和净利润包含的内容不同,可以结合利润表及经营资产情况验证。

由此可知,济川药业依然处于良好增长趋势中。

2、业绩增长原因是大单品驱动,但长期增长潜力不算明朗

济川药业业绩表现好的原因可以通过半年报获知,由此展望济川药业未来的表现。

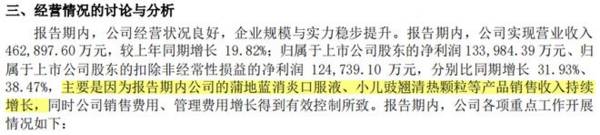

首先,从产品端来看,济川药业当下的发展较为依赖核心产品,包括蒲地蓝消炎口服液、小儿豉翘清热颗粒等,为企业业绩增长的核心原因之一;

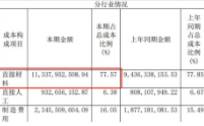

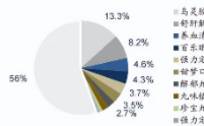

据悉,截至2023年上半年,公司产品蒲地蓝消炎口服液、雷贝拉唑钠肠溶胶囊、小儿豉翘清热颗粒三者的合计销售收入占当期主营业务收入的71.74%。

(截取自济川药业2023年上半年报)

而产品销售收入增长我认为除了潜在的疫情原因,甚至除了济川药业的品牌优势,其较高的销售费用率值得关注,截至2023年上半年,企业半年度实现营业收入46.29亿元,毛利率达到81.64%,销售费用则有20.02亿元,销售费用率达到43.24%。

高昂的销售费用/率让我一时间不确定到底是济川药业的品牌优势好,还是因为“钱”的驱动。

不得不说,虽然2023年上半年的销售费用率同比在下降,2022年同期为47.05%,但43%的销售费用率在医药行业或者中药行业来说显然是偏高的,其业绩增长便有些难以预测。

即短期来看,虽然业绩增长持续性有望维持,核心产品销售天花板未到(市场空间较大);

但济川药业未来破局还需要其他产品带来二次增长曲线,目前来看,其他单品规模不太明朗,增长趋势尚可。

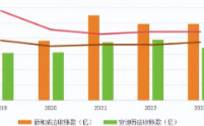

2018年-2022年期间,企业三大产品销售收入占比是下滑的,倒推来看,其他产品收入占比由22.61%增长至27.85%,销售规模则由16.3亿元增长至25.05亿元,复合增速为11.34%,整体虽快于整体收入规模增长,但近两年增速仍然没有三大单品增速快。

(三大产品指蒲地蓝消炎口服液、雷贝拉唑钠肠溶胶囊、小儿豉翘清热颗粒)

3、济川药业投资价值分析:低估是关键

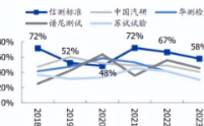

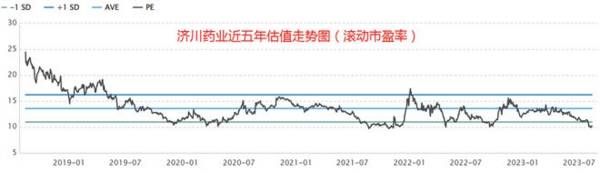

或许因为成长性的问题,当然还有核心价值的问题,济川药业本身的估值便不算高,截至上周五,发布2023年半年报之前,济川药业的滚动市盈率降到了近五年低位,只有10.2倍,近几年估值最高的时候也不过16、7倍,今天半年报业绩发布后,估值被进一步消化,即使股价涨了7.66%,滚动PE(TTM)降到9.97倍,依然不到10倍。

所以对于济川药业来说,低估是关键,而现在济川药业也确实处于低估的位置上。

所以在业绩支撑下,济川药业还是有一定预期的,2023年券商一致预期是净利润25.57亿元,同比增长17.78%,营业收入为99.27亿元,同比增长10.34%,这个业绩预期我认为大概率有希望达到:相当于2023年下半年净利润要达到12.17亿元,仅同比去年下半年同期增长5.28%。

那么假设按10倍估值来算,年度净利润25.57亿元,市值就是257.7亿元,基本可以说是一个底线;

同时因为济川药业现在基本到了一个估值低位,预计估值还会提升,如果能到13倍,按2022年下半年-2023年上半年的净利润基数计算(24.96亿元),市值就是324.48亿元,其实也不算离谱。

当然,接下来业绩到了空窗期,除了业绩预期外,大家也可以关注一下其他因素,毕竟股价总是波动的。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/