商誉爆雷!“软体家居巨头”首亏2.55亿,源于大肆海外并购

编辑按:本文转载至微信公众号 “小债看市”,贝壳投研经授发布

2018年以来,顾家集团进行了一系列大手笔的海外并购,不仅未能提升业绩,反而将公司拖入债务泥淖。

01 评级展望负面

7月1日,新世纪评级公告称,维持顾家集团有限公司(以下简称“顾家集团”)主体长期信用评级为AA,评级展望由稳定调整为负面;“20顾家01”维持AA评级不变。

跟踪评级报告截图

报告显示,2020年以来顾家集团在品牌优势、经营情况、减持资金流入等方面取得积极变化。

同时,顾家集团在商誉减值、投资风险、资金占用及款项回收、本部负债、上市子公司股价波动、海外贸易摩擦、实控人涉嫌内幕交易股票等方面继续面临压力。

2020年末,顾家集团实际控制人顾江生,因涉嫌内部交易顾家家居股票被监管机构立案调查,目前尚无调查结果。

《小债看市》统计,目前顾家集团存续债券5只,存续规模34.55亿元,其中将有6亿债券于一年内到期,集中兑付期主要在2024年。

存续债券到期分布

近年来,痴迷于海内外并购的顾家集团,已积累了百亿债务和巨额商誉,但其经营业绩和毛利率却持续下滑,2020年商誉减值后出现首亏。

02 业绩首亏2.55亿

据官网介绍,顾家集团始创于1982年,现已拥有顾家家居(603816.SH)、顾家实业、顾家投资等境内外数十家子公司,主营业务聚焦家居设计、制造、装修。

2016年10月,“软体家居综合运营商”顾家家居在A股上市,总部位于浙江省杭州市。

顾家集团官网

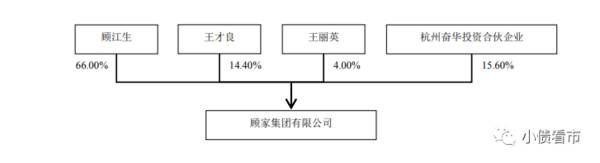

从股权结构上看,顾家集团的控股股东为自然人顾江生,直接持股66%,是公司实际控制人。

股权结构图

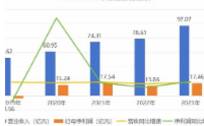

2018年以来,顾家集团在营业收入连年上涨情况下,业绩却每况愈下,陷入“增收不增利”怪圈。

2020年,受疫情及反倾销影响,顾家集团计提巨额商誉减值出现经营亏损,整体盈利主要依靠投资收益弥补。

当年,顾家集团实现营收177.16亿元,同比增长10.76%;实现归母净利润-2.55亿元,为近年来首次亏损。

盈利能力

值得注意的是,由于低毛利率贸易规模扩大、家居制造业务产品结构调整以及所收购企业产品盈利水平较低等原因,顾家集团毛利率水平多年连续下滑。

毛利率水平

截至今年一季末,顾家集团总资产为241.66亿元,总负债128.41亿元,净资产113.26亿元,资产负债率为53.13%。

《小债看市》分析债务结构发现,顾家集团主要以流动负债为主,占总负债比为83%,债务结构不合理。

截至同报告期,顾家集团流动负债有106.94亿元,主要为短期借款,其一年内到期的短期负债有51.99亿元。

而相较于短期负债规模,顾家集团现金流明显不足,其账上货币资金有,34.68亿元,不足以覆盖短债,现金短债比为0.67,短期偿债风险较大。

在财务弹性方面,截至2020年末,顾家集团银行授信总额为77.75亿元,未使用授信额度为43.94亿元,可以看出其备用资金尚可。

银行授信情况

除此之外,顾家集团还有非流动负债21.46亿元,主要为应付债券,其长期有息负债合计16.76亿元。

整体来看,顾家集团有息负债规模有70.96亿元,主要以短期有息负债为主,带息负债比为55%。

值得注意的是,顾家集团刚性债务主要集中于本部,且即期偿付压力较大。

带息负债高企,使得顾家集团每年利息支出不断上涨,近两年该指标分别为5.42亿和5.49亿元,而2017年仅为1.9亿元,财务费用飙升对利润形成较大侵蚀;另外其销售费用规模更庞大,费用管控能力待加强。

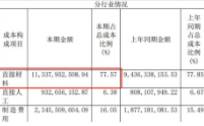

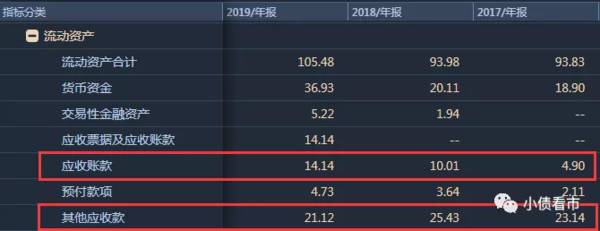

在资产质量方面,顾家集团应收账款和其他应收款项规模庞大,存在一定回收风险。

截至今年一季末,顾家集团上述两项指标分别为15.45亿和31.14亿元,合计占流动资产的三成,2019年末其他应收款已计提坏账准备1.84亿元。

应收账款和其他应收款项

另外,在近年来大手笔并购中,顾家集团现金流持续净流出,还积累了巨额商誉,2020年商誉减值损失4.84亿元。

近年来,为完善国际化布局、增加旗下中高端家具品牌,顾家集团进行了多项海内外并购,其中2018年耗资近30亿收购海外6家公司,投资性现金流中投资所支付的现金高达47.9亿元。

部分并购

时间 | 并购标的 | 耗资 | 形成商誉 |

2018.2 | Rolf Benz99.92%的股权 | 0.42亿欧元 | 0.54亿 |

2018.3 | 纳图兹上海51%的股权 | 0.65亿欧元 | 3.61亿 |

2018.6 | 凯达铜业51%的股权 | 3.01亿 | 2.45亿 |

2018.6 | 东莞优先100%的股权 | 2.01亿 | 1.04亿 |

2018年并购事件(部分)

值得注意的是,顾家集团并购资金均来源于外部融资,2018年其长期借款增加20亿,发债融资增加18亿,筹资性现金流净流入近50亿,债务雪球不断被滚大。

在融资渠道方面,除了发债和借款,顾家集团还通过股权、租赁、应收账款以及股权质押等方式融资。

截至今年6月末,顾家集团及其一致行动人对顾家家居持股数量合计3.22亿股,质押股份数为1.19亿股,占其持股的36.83%,股权质押率较高。

然而,顾家集团消耗巨资收购的企业,有些未达到业绩承诺,甚至有些连年亏损,拖累其净利润连续两年大幅下滑。

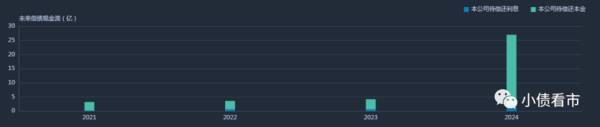

更为不妙的是,2019年以来顾家集团外部融资环境已恶化,其筹资性现金流均呈净流出状态,融资速度已赶不上债务到期速度,偿债风险进一步加大。

筹资性现金流

而未来,顾家集团还将面临巨额资金投入压力。顾家集团将陆续加码投资定制家居业务扩大产能,预计总投入自筹资金逾25亿元。

总得来看,由于商誉减值,顾家集团2020年业绩首亏;近年来大肆海外并购,导致商誉高企、流动性紧张、债务压顶。

03 软体家居巨头

顾家家居出身于浙江天台家具世家,前身是杭州海龙家私,由顾江生父亲在1996年创办,以沙发制作为主,前店后厂自产自销。

1995年,顾江生从杭州大学体育系毕业,被分配到浙江外贸学校当了一名体育教师。

在这段时间,顾江生发现了自己的经商才能,之后便义无反顾地辞去了公职,将目光投向了父亲的公司。

顾家家居董事长顾江生

2000年,27岁的顾江生从父亲手里接过沙发厂,正式推出顾家家居品牌。

进入公司后,顾江生坚持从最底层开始做起。配送工、营业员、维修工等几乎所有的基层工作他都亲身尝试,通过身体力行和刻苦努力,在短时间内全盘掌握了公司的整体运营模式和细节特点,也深刻体会到父辈创业的艰辛。

在顾江生精心经营下,顾家家居快速发展,第二年即实现产值翻番,从3500万跃增到7000万,第三年一举突破1亿元。

一个偶然的机会,顾江生从朋友那里得知展览会是一个直接面对客户,快速推销自己的良好途径。

于是,顾江生找到了上海国际家具博览会组委会,没有参加过展会的他大手笔投资,经过精心包装的展位使顾家一下子成为整个展览会的焦点。

第一次参展的“顾家沙发”便摘取了本届展览会的金奖,此后一发不可收拾,连续四年卫冕成功。

从此,顾家沙发一举成名,开始在业内崭露头角

2005年,德国科隆世界家具博览会,更是让顾家工艺扬名国外,订单纷纷而来。随着企业的发展壮大,顾家的品牌在国内甚至全球都掀起了一场不小的波澜。

2016年,顾江生携顾家家居在上海证券交易所挂牌上市,正式登陆资本市场,一时风光无两。

随着商业版图的扩大,顾江生身家暴涨,2020年顾江生家族以190亿元人民币财富名列《胡润全球富豪榜》第1054位。

然而,上市后频繁外延式并购,令顾家集团隐忧浮现。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/