测一测市场宽幅震荡时,你属于哪类投资者?“躺赢派”VS“折腾派” 哪类基金经理能力更强?

测一测市场宽幅震荡时,你属于哪类投资者?

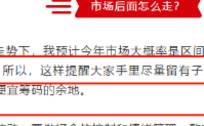

近期市场又调整了。看这涨涨跌跌的大盘曲线,小编的心也跟着七上八下的。

但俗话说得好,月有阴晴圆缺、股有涨涨跌跌,所以市场调整实属正常。

可有时候面对市场的突然调整,很多投资者有点懵。好不容易积累的收益,一震荡下跌损失一半,再震荡下跌全军覆没,要是再再震荡下跌,可能就直接亏钱了。

面对前期积攒的收益一下回撤不少,大家难免纠结不定,究竟是继续趁调整来市场“淘宝”还是赶紧赎回“逃跑”保收益呢?这时候大家就各有抉择了。

今天就让小编和大家一起来测一测,面对市场宽幅震荡时,我们属于哪种类型的投资者。

三种不同类型的投资者

01恐惧者:逃——等市场好了再来

虽然我们知道,从长远看投资权益基金可能能够获得较好回报,但是面对市场的短期调整,很多投资者还是充满恐惧,赎回逃跑落袋为安,图个心理踏实。

在此类型的投资者心中,他们认为:市场刚刚开始跌,未来还有大跌可能。想一想2008年、2011年和2015年,沪深300指数分别下跌了65.95%、25.01%和25.31%。(数据来源:wind)

按照这个下跌套路,市场下行空间很大,不如先赎回,等待市场企稳了再找机会上车。

02积极者:淘——抄底动作要快

这类投资者认为每一次回调都是上车的好机会,消费、医药、科技等很多黄金赛道今年以来已经出现了很大的回调,整体估值已经不高。

在此情况下,部分投资者会认为:市场下跌是回调,加仓买入等上涨。千金难买牛回头,此时不上等何时,抄底动作要快,节奏要狠,基金要准。

于是乎就会一股脑地加仓,尤其喜欢买入回调的热门主题类基金。

03佛系者:闭眼——震荡与我无关

只要我不看,我的基金就没跌。只要我坚持,跌的也会涨回来。

这类投资者拥有淡泊的心态和豁达的性格。

他们见惯了市场涨跌、大风大浪,拥有宠辱不惊、涨跌随意的心态。

他们善于用时间换空间,或主动或被动地坚持着长期投资。

测一测你属于哪一种

看完上文中提到的三种类型的投资者,大家有明确看出来自己是哪种吗?

或许有些人有些模棱两可,这里小编就简单列一个选择题让你对自己的投资行为更加了解。

假设你在今年年初购买了某风险等级为R3的混合型投资基金,持有金额为1万元,之前的投资收益为20%。目前市场震荡,收益率从20%下降至10%。

你的投资操作是A:赎回全部金额 B:加仓买入回调板块 C:继续持有

那假如你持有的金额是10万元,你的选择是否会变?持有金额100万元呢?;如果因为市场震荡,你的收益率从20%下降到了5%,你的选择又是什么呢?

理性投资,理性判断

其实,每一次市场的调整,投资者都会陷入买还是卖的纠结中,而这种纠结的背后依然是对未来市场走势的纠结。

恐惧者,判断市场未来还会大跌,并且判断自己能够在未来市场上涨前精准抄底。所以选择了先“逃跑”,然后再来市场“抄底”;

积极者,判断市场会迎来反弹甚至反转,认为持续加仓会获利丰厚;

佛系者,或对未来市场信心十足,或只是避免闹心不去看罢了。

当投资金额和回撤幅度不同时,相信大家的投资行为也是会做出一些调整的。但在投资时,小编希望大家做出的一些判断是理性的、科学的、有逻辑的。

市场的调整是常态,投资者完全没有必要恐慌。

“躺赢派”VS“折腾派” 哪类基金经理能力更强?

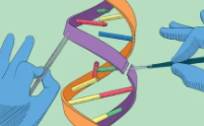

散户投资有躺赢派和折腾派之分,其实基金经理也有,怎么识别基金经理是哪种风格呢?我们需要借用“基金换手率”指标。

1、什么是基金换手率?

基金换手率,又称“持股周转率”,是指基金经理一段时间内转手买卖股票的频率,即基金投资组合在这段时间的变化情况,可以衡量基金投资组合的变化频率,也可以看出基金经理的投资风格。

常见的换手率公式:

基金换手率=(买入股票总量+卖出股票总量)/统计期内基金日均规模。

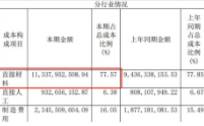

基金股票总买入量和总卖出量在基金年报和半年报中“报告期内股票投资组合的重大变动”一部分中有公布的数据。而日均规模可以通过上期和本期的股票市值进行平均计算。也就是说,通过年报和半年报,可以计算出换手率。

怎么查看基金换手率?

在天天基金网站端,搜索想要查找的基金,在基金的详细数据里即能看到。

比如易方达蓝筹精选混合:换手率相对较低。

2、影响换手率的因素有哪些?

影响基金换手率变化的原因有很多,主要分为主观和客观两方面。主观因素包括基金管理人和基金经理的投资风格;客观因素则包括基金规模和特殊情况等。同时需要规避部分基金产品为了满足合作券商的佣金要求,人为的制造高换手率。

1)基金经理的投资风格

这是最重要的因素,一般来说价值投资理念的基金经理的换手率较低,毕竟找到一只显著低估的股票后,等待估值回归需要比较长的一段时间;喜欢主题轮动、跟踪热点的基金经理换手率就会比较高。

2)行情变化

市场和行业的情况不是一成不变的,在不同的市场背景下,换手率也会有所不同。

3)基金规模

这也是一个很重要的因素,基金经理的投资风格会收到基金规模的影响。“船小好掉头”,小规模的基金更方便基金经理进行频繁操作,而大规模的基金,客观上就很难频繁的调整组合,基金经理更倾向于稳定持有。所以,小规模基金的换手率一般要比大规模基金更高。

3、基金经理的换手率究竟是高点好、还是低点好?

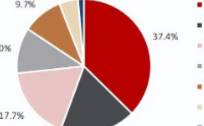

天相投顾做过一份统计——统计2021年上半年净值涨幅前20名的主动偏股型基金,其中最低换手率仅有0.77倍(即77%),最高换手率却高达到7.04倍(即704%)!所以同样是上半年的冠军,换手率居然能差近10倍!换手率的高低并不能直接决定一只基金的好坏。

另外,《中国基金报》此前也对过去三年基金经理的换手率和业绩做过统计,发现二者之间并没有明确的相关性。这说明,不论换手率高低,都有高手和庸手。只要打法自洽,能力匹配,至少在业绩层面上,完全不必以换手率来分高下。

4、既然换手率高低与业绩好坏并无直接联系,我们为什么还要关注换手率?

事实上,它虽然不是一个预判基金业绩的指标,但却可以帮助我们找到适合自己的基金产品。

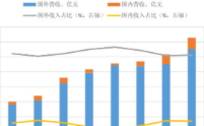

比如,认识到同一件事情的优劣两面。有些投资者可能会喜欢相对灵活(换手率较高)的基金,认为其更擅长在轮动中找到机会。但我们必须意识到,甘蔗不会两头甜。一方面,频繁调仓会带来较高的冲击成本、交易手续费、以及印花税,从而会增加投资成本。另一方面,轮动可能会带来超额收益、也可能偏离原本正确的道路。这几年的行情风格相对比较单一,用近1-2年的数据来衡量基金经理是否有把握轮动的能力显然不够具有说服力,5年甚至10年的数据或许才有一定的参考意义。

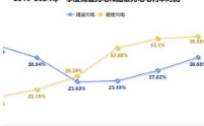

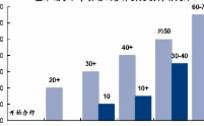

再如,对这个指标的长期关注,可以帮助我们印证平时基金公司给基金经理的标签是否准确,以及基金经理的操作背后是否有自洽的逻辑支撑。如果某位基金经理被打造成“以合理的价格买入优质公司并长期持有、和时间做朋友”的人设,那么我们可以看看他的代表作,是否存在长期以来的换手率都相对较低的情况(参考上海证券基金评价研究中心的数据,2011年以来偏股基金换手率加权平均值基本维持在200%-400%之间)。

还是那句话,高低换手率中都有高手,关注换手率的主要作用,不是为了从中选出哪些基金可能收益更高,而是验证基金经理是否言行合一,以及其风格是否真的适合你。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/