德林社:读书郎第三次冲IPO:做了20多年,毛利率只有20%

编者按:本文来自微信公众号“德林社”,飞鲸投研经授权发布。

读书郎再次向IPO发起冲击。

5月18日,读书郎教育控股有限公司(简称 " 读书郎 ")向港交所递交招股说明书,拟主板挂牌上市,中信建投证券和麦格理担任联席保荐人。

这是读书郎第三次向港交所递交招股说明书。

作为一家主打学生教育的公司,读书郎在这个领域深耕22年,目前主打学生平板,2021年,读书郎营收达到8.13亿,净利润降至0.82亿,毛利率进一步下滑至20%。

读书郎,作为一家老品牌,为何会陷入增收不增利的困局中?

22年的老品牌

读书郎成立于1999年,从成立至今,读书郎已经有22年的历史,相对于目前大多数教育产品公司来讲,读书郎公司成立的时间可谓是“历史悠久”。

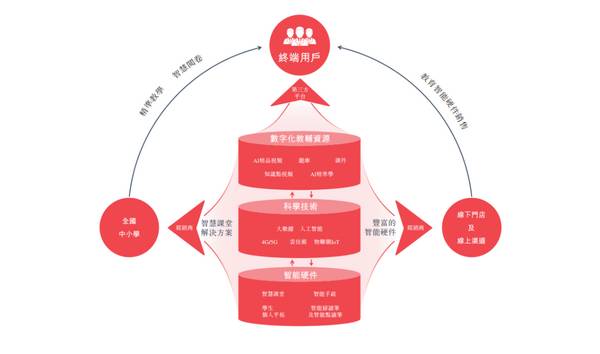

招股书称,读书郎是中国的智能学习设备服务供货商,专注于为中国的中小学生、其家长及学校教师设计、开发、制造和销售各种嵌入全面数字化教辅资源的智能学习设备。

读书郎品牌已成为广东省知名商标,产品主要包括学生个人平板、智慧课堂解决方案、可穿戴产品和一些智能配件。

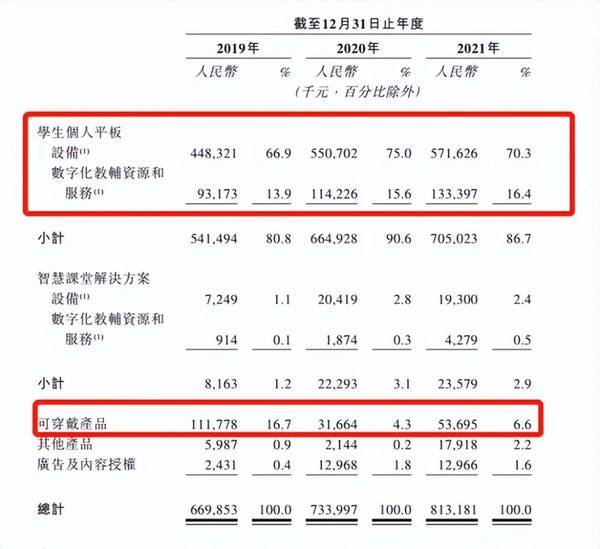

目前,读书郎的绝大部分收入来自智能学习设备,即个人平板,零售价则主要介于约 2000 元至 5000 元。

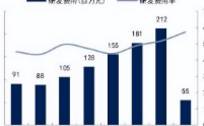

2019年至2021年,读书郎的学生个人平板总出货量分别为45.69万台、 48.46万台及45.88万台,收入分别为人民币5.4亿、6.6 亿、7亿。学生个人平板贡献了总收入的八成以上,其中2020年占到九成。

根据弗若斯特沙利文报告,中国智能学习设备服务市场的总市场规模由2017年的281亿元增加至2021年的659亿元,复合年增长率为23.7%。预计将于2026年进一步增加至人民币1450亿元,2021年起复合年增长率为17.1%。

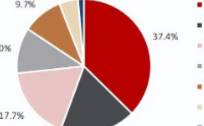

按2021年总零售市值计算,读书郎的智能学习设备服务供货商中排名第二。

除了个人平板,读书郎的另一大收入主要来源于智能课堂解决方案,2019 年至 2021 年,读书郎的智慧课堂解决方案总设备出货量分别为7100台、21300台和19900台,并向多所学校提供智能课堂解决方案。

还有一大收入来源为可穿戴产品,即指专注于教育特色和功能的智能手表。2019年至2021年读书郎可穿戴产品的总出货量分别为380,900台、112,200台和188,500台,零售价主要介于约390元至1000元。

有一句话说:当你在盯着别人盘子里的肉,别人也在盯着你的。

读书郎原本看到了K-12的风口准备分的一杯羹,没想到羹不仅分到多少,自己盘子里的也被人盯上了。2021年百度、华为等大型公司相继推出了学生平板,让读书郎接下来的路越发难走。

在用户数据方面,截至最后实际可行日期,读书郎的注册用户累计超过 540 万名,而截至2022年4月,读书郎于过往12个月的月活跃用户超过 140 万名。

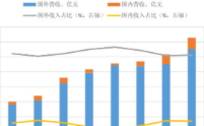

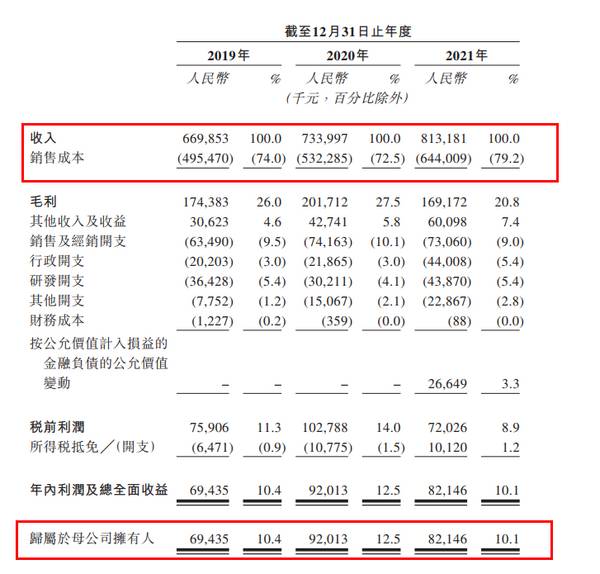

营收面:2019年至 2021年,读书郎的营收分别为 6.70亿元、7.34亿元和 8.13亿元;净利润则分别为 0.69亿元、0.92亿元和 0.82亿元。2021年读书郎净利润减少10.7%,出现大幅下滑。

读书郎利润水平不高,主要与其毛利率有关,近三年读书郎的整体毛利率分别为26.0%、 27.5%及20.8%。

一个可对比的数字是:科大讯飞的教育产品和服务2020年的毛利率在50%以上,视源股份和优学天下的毛利率也都在30%。

毛利方面,读书郎的原材料成本占比较高,2019年至2021年,原材料成本分别为人民币4.29亿、4.59亿、5.64亿,分别占同期总销售成本约86.7%、 86.3%及87.7%,原材料包括集成电路和显示屏以及各种包装材料。

传统经销商模式为主

在电商高达发达的今天,各类电子产品早就转到线上销售。从招股书来看,读书郎主要还是靠传统经销商模式。2019-2021年,线下经销商销售金额分别为6.14亿元、6.24亿元、6.96亿元,均在85%以上。

读书郎的经销网络由 132 名线下经销商组成,在全国31个省、市、自治区的 344 个城市共计拥有 4523 个销售点。

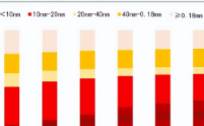

值得注意的是,2019年至2021年,位于三线及以下城市的销售点数目占销售点总数的比例分别约 68.6%、69.7%和70.9%。

招股书称,2019年至2020年,收入增长主要是经销网络的发展以及学生个人平板品牌知名度和市场接受度的提高的综合影响,由于产品组合的改善,其中售价较高的高端产品型号的比例有所上升,原因在于持续升级设备以应对不断发展的市场趋势。

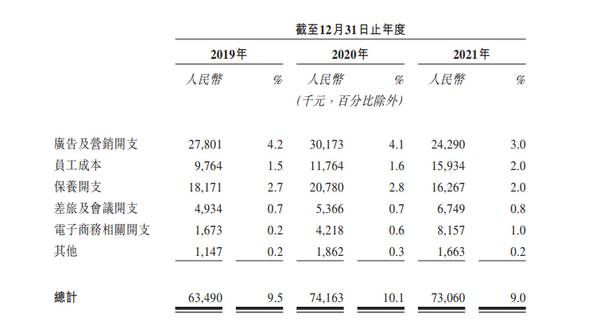

另外,在销售成本方面,读书郎的销售开支在7000万左右,其中,2019年至2020年,销售及经销开支增加16.8%,主要由于加强了在线营销工作,以促进在线业务。尽管线上开支有所增大,但是从整个销售构成来看,读书郎依然是一家主要依赖传统销售渠道的公司。

IPO前,读书郎教育的创办人及非执行董事持股为40%,另外,执行董事秦曙光持股为32.9%。

成立 20 余年来,读书郎仅在 2021年年初引入外部投资方,其中雄牛资本作为领投方向读书郎投资 1500 万美元。IPO 前,雄牛资本持有读书郎约 4.16% 的股份。

以此交易对价和持股比例计算,读书郎在 IPO 前的市值约 3.6 亿美元。

读书郎在招股书中表示,IPO 募集所得资金净额将主要用于深化经销网络改革并强化其地域扩张和渗透;研发信息技术和基础设施并增强整体技术优势;优化生态系统;提升教材开发能力并进一步多元化数字化教辅资源;以及用作营运资金和一般公司用途。

值得一提的是,2021年国内教育培训行业经历了重大调整,尤其是2021年7月中办国办印发《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》,文件给出了方向:要坚持从严治理,全面规范校外培训行为。

读书郎在招股书中提到,为响应最近的监管法规变更,经自查我们的业务经营情况后我们不再上线任何直播课,并终止与精选付费课程相关的业务计划。“倘中国政府继续对我们从事的范畴实施更严格的法规,我们遵守该等法规的成本可能会上升,我们的盈利能力可能受到影响。”

毛利率低、竞争者入局,再加上监管压力,读书郎的IPO之路注定不会太平坦。对读书郎的IPO进展,我们将继续关注。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)