脱水研报:中美两地布局,交付项目超2700个,博腾股份步入良性增长期!

博腾股份成立于2005年,2014年成功在深交所创业板上市,是国内最早上市的CMO公司之一。经过十五余年快速发展与积累,公司已成长为国内领先、国际认可的CDMO企业之一。公司秉持“让好药更早惠及大众”的理念,致力于提供从临床前到临床试验直至药品上市全生命周期所需化学原料药、化学制剂及生物药CDMO服务,原料药CDMO、制剂CDMO及生物CDMO“三驾马车”合力前行,为客户提供卓越的端到端一体化服务。

据信达证券研报分析,公司作为国内最早上市的CXO公司之一,具有夯实的创新药中间体/原料药CMO服务基础,经历4年坚定的战略转型,已蜕变为具备“API+制剂”CRO+CMO服务能力的优质平台。

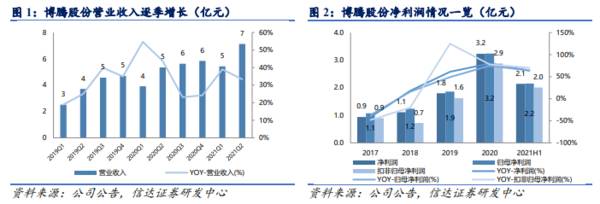

优势业务持续发力,剔除新业务影响后归母净利润同比增长78.65%。受益于CDMO行业的高景气发展,2021年上半年,公司实现主营业务收入12.56亿元,同比增长35.73%,2021Q1营业收入5.43亿元,同比增长38.99%,2021Q2营业收入7.13亿元,同比增长33.34%。2021H1,公司实现归母净利润2.15亿元,同比增63.86%,扣非归母净利润2.01亿元,同比增长69.99%。原料药CDMO业务是公司的传统优势业务,2021H1营收12.46亿元,占比高达99%,制剂CDMO与基因细胞治疗CDMO业务为新建业务,尚在发展建设中,规模较小,剔除新业务对净利润带来的负面影响后,归母净利润为2.61亿元,同比增长78.65%。

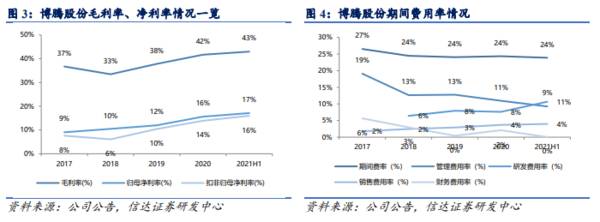

毛利率高速增长,研发投入高增长推升期间费率。2021H1,公司整体毛利率为42.98%(+4.38pp),净利率为17.00%(+2.91pp),归母净利率为17.12%(+2.96pp),扣非归母净利率为16.00%(+3.25pp),我们认为,利润率的提升主要源于原料药CRO业务持续稳健增长带来的规模效应及运营效率的上升。2021H1,公司期间费用率23.90%,同比增加2.39个百分点,其中管理费用率9.22%(-1.48pp),规模效应持续提升公司运营效率,降低管理费用率,财务费用率0.03%(+0.57pp),销售费用率3.97%(-0.36pp),研发费用率10.68%(+3.65pp),为公司持续投入资金建设新业务,提升研发实力所致。

员工人数持续增加,人均创收同比增长5.51%。2021H1公司员工数量达3054人,同比增长28.70%,距2020年末增长419人,其中研发团队从2020年底的714人增加至909人,占比达30%,公司在中美两地布局研发业务,美国研发团队95人,中国研发团队814人,未来将协同推进公司项目的研发进度。随着公司业务规模不断扩大,人效不断提升,2021H1公司实现人均创收41.13万元,同比增长5.51%,人均创利(扣非归母)6.58万元,同比增长32.36%。

持续优化客户结构,项目数量持续增加。截止至2021年6月30日,公司累计服务客户超500家,交付项目超1700个,丰富的项目和强劲的研发实力持续带来新客户,公司以“广度+深度”的策列加大市场推广度,2021H1,公司国内团队服务客户(仅含有订单客户)144家,J-STAR团队(美国)服务客户69家。公司前十大客户销售占比约63%(同比增加约6%),第一大客户占比为18%,我们认为杨森地瑞那韦原料药的商业化订单推升大客户销售占比,综合来看,公司客户结构及销售占比维持在较为均衡、健康的水平。2021H1,公司交付项目270个(不含J-STAR),活跃项目数(近两年实现销售或已有订单还未实现销售的项目)482个(不含J-STAR),数量持续增加。

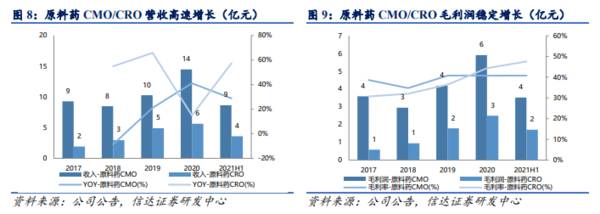

2021H1,该板块实现总营收12.46亿元,同比增长34.67%,占公司总营收的99%以上,其中原料药CMO业务营收8.63亿元,同比增长28.81%,毛利润3.52亿元,同比增长40.7%,原料药CRO业务3.59亿元,同比增长57.46%,毛利润1.71亿元,同比增长47.62亿元。

2021H1,该板块共交付256个项目,同比增长41.44%,原料药CRO业务逐渐发挥源头导流作用,为原料药CMO业务导流项目12个,带来约4800万美元的订单增长,同时,J-STAR向国内导流项目28个,业务板块形成内部导流、中外协同的良性循环。

为进一步增强研发实力,公司陆续扩建研发中心。2021H1,上海研发中心浦江新场地启动运营,重庆两江新区水土研发中心预计于2021Q3投入使用,同时,公司计划投资1.8亿元在闵行经济开发区扩建上海研发中心,提升服务能力。

2021H1,公司制剂CDMO业务实现营收353万元,公司在手订单客户9家,在手订单10个,新签订单金额约1500万元,团队规模达110人,其中约69%为研发人员。公司启动建设重庆两江新区水土制剂工厂一期项目,计划建设5个车间,于2022Q4投入运营,推动“原料药+制剂”端到端的平台建设。

基因细胞治疗CDMO业务实现营收626万元,在手订单客户12家,在手订单14个,新签订单金额约为5466万元,团队规模达162人,其中74%为研发人员。2021H1,公司与凯地生物达成战略合作,将作为独家CDMO为其提供多个CAR-T项目的CMC服务,同时,公司融资4亿元建设苏州博腾二期项目,全面提高GMP质粒、病毒和细胞治疗产品的产能。(信达证券)

总结:

结合全球药企对优质外包资源的旺盛需求以及公司迅速提升的技术服务能力与产能供应保障,我们认为公司小分子化药CDMO业务已进入良性增长期,横向拓展的基因与细胞治疗CDMO领域加速布局,未来成长空间广阔。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/