前置仓之外还有新故事可讲吗?

编者按:本文转载至微信公众号“首席商业评论”作者“七月贾社长”,贝壳投研经授发布。

谁能成为“生鲜电商第一股”?

6月9日早间,行业老大每日优鲜和行业老二叮咚买菜均向SEC提交了IPO招股书,分别计划于纽约证券交易所和纳斯达克挂牌上市。

这个消息也让外界看到,生鲜电商这个九死一生的赛道,在2021年还能获得资本青睐。

上市前,两家的资本弹药都比较充足。每日优鲜分别在2020年5月、7月、12月,连获三轮融资。

叮咚买菜也在2021年的4月和5月获得两轮融资。在2021年前,叮咚买菜也完成了多达10轮融资,仅在2018年,叮咚买菜就进行了5轮融资,投资方包括高榕资本、达晨财智、红星美凯龙等,随后的B轮和C轮还引入了泛大西洋投资、启明创投、BAI资本等众多投资机构。

叮咚买菜成立于2017年,而每日优鲜成立于2014年,叮咚买菜虽然起步晚,但近期发展势头还是比较猛。

我们先来看看两家的基本数据。

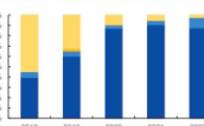

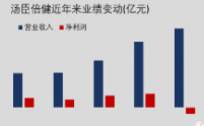

A 营收、GMV招股书显示,2021年每日优鲜的营收限于停滞,但亏损略有收窄。

根据每日优鲜的招股书,每日优鲜2018年营收、2019年和2020年的营收分别为35.467亿元、60.014亿元和61.304亿元,进入2021年第一季度,每日优鲜收入为15.302亿元,同比去年一季度收入还下降了1.6亿元。

2018年每日优鲜净亏损22.316亿元,2019年亏损29.094亿元,到了2020年亏损16.492亿元,2021年一季度的净亏损为6.103亿元,亏损略有收窄。

同时,根据招股书显示,每日优鲜的平台交易量GMV表现也不容乐观,出现了增长停滞。

2018年—2020年,其GMV数字分别是47.259亿元、75.972亿元和 76.147亿元。

每日优鲜招股书叮咚买菜招股书 根据叮咚买菜的招股书来看,相比每日优鲜,叮咚买菜则有更亮眼的增长成绩。

招股书显示,2019年-2020年及2021年第一季度(下称“报告期”),叮咚买菜的总收入为38.8亿元、113.36亿元、38.02亿元,2021年第一季度营收为38亿元(约5.8亿美元),而去年同期的营收为26亿元,同比增加46%。

但2019年-2020年,叮咚买菜的净亏损分别为18.734亿元、31.769亿元;2021年一季度,公司的净亏损为13.847亿元,而上年同期亏损额为2.445亿元,亏损呈现扩大。

值得一提的是,2020年每日优鲜净亏损同比缩小43%、叮咚买菜则同比扩大80%,每日优鲜在改善运营效率,保命,而叮咚买菜在加大投入扩展地盘。

叮咚买菜2021年一季度GMV达43.035亿元 ,2018年-2020年分别为7.417亿元、47.097亿元、130.322亿元,过去三年的复合年均增长率更是高达319.2%,GMV增速显著,这也说明了叮咚继续用投资和补贴扩大规模的战略。

B 用户叮咚买菜的客单价从2019年的41元,增长至2020年的57元,今年第一季度的客单价为54元;叮咚买菜今年第一季度平均月交易用户同比增长92%达690万,其中,平均每月交易会员在同期增长至超过150万,占总交易用户的22%,并贡献了总GMV的47%。

而每日优鲜的客单价则为94.6元,保持在接近百元区间。每日优鲜强调的是“有效用户数”,即支付款项超过销售产品相关成本的交易用户。

2018年至2020年,每日优鲜的有效用户数分别为508万、717万、868万,今年一季度回落到790万,仍高于叮咚买菜的平均月交易用户。

C 商业模式

目前每日优鲜、叮咚买菜的商业模式还比较单一,采取的都是“前置仓”模式,即在社区周边一公里内设定前置仓,以社交关系链的方式,利用微信社交平台优势,发展社交电商,紧盯“最后一公里”,消费者下单后可以配自建物流团队高效配送到家。

SKU方面,根据招股书显示,截至今年一季度,叮咚买菜SKU是12500个,其中,肉类和海鲜类SKU超5700款,日化用品超6700款,占比53.6%。而每日优鲜的SKU有4300个,另外有20000个SKU 为次日交货。

虽然每日优鲜不安于只做一家自营电商平台。

在招股书中,其提到了三个方向:

最基础的前置仓即时零售、智慧菜场和零售云,但收入来源依然还是靠前置仓的产品销售,其他业务目前还并未见到明显起色。

据两家招股书数据显示,叮咚买菜截至2021年3月31日,已在全国29个城市开展业务,自营网络由40个区域处理中心和950多个前置仓组成。每日优鲜在全国16个城市运营了631个前置仓,但是2019年年底每日优鲜公布的数字还是20个城市1500个前置仓,这说明每日优鲜在疫情机遇期间反而出现了战略收缩,而且收缩比例达到了一半以上。

但前置仓并非完全没有缺点,优点是时效性更强,缺点更明显,前期建设重资产和高成本,引流和损耗率普遍较高,叮咚买菜去年爆出了各种问题,也证明了烧钱之惨烈。

鲍姆企业管理咨询有限公司董事长鲍跃忠认为,“单纯靠前置仓恐怕难以支撑未来的健康发展,公司需要将前置仓‘嫁’到店、到家,即城市边缘扩展到接近用户的社区或市中心,形成系统化的模式规划,这可能是未来要实现的一种系统化的模式路径。”

D 运营与资金情况

从2018年至2021年第一季度期间,每日优鲜的经营现金流一直为负。第一季度,每日优鲜账上现金为19.6亿元,叮咚买菜为44.1亿元,比每日优鲜多了近26亿元,但依然改变不了俩家在这一季度亏损的现实。

从2019年至2020年期间,叮咚买菜的亏损从2019年的18.7亿元扩大至2020年的31.8亿元,每日优鲜的亏损则从同期的22.3亿元缩小至16.5亿元。

2021年第一季度相比2020年同期亏损又进一步扩大,其中叮咚买菜亏损为13.9亿元、每日优鲜亏损为6.1亿元,要知道去年同期一季度每日优鲜亏损仅为1.95亿元叮咚买菜为2.45亿元。

由于两家都属于前置仓模式,其中履约成本主要就是前置仓成本,包含了人工成本、租赁成本、物流费用等。履约成本的高低则直接影响到运营成本和运营效率。

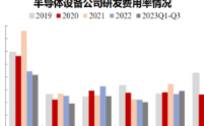

从近两年的数据来看,每日优鲜履约费用从2019年占运营成本的20.56%上升至22.34%,叮咚买菜履约费用从2019年占运营成本的34.46%下降至29.01%,整体来看叮咚买菜下降趋势明显,每日优鲜则部分则有所抬升。

但是从具体的履约费用成本来看,2019年至2021年Q1叮咚买菜始终是高于每日优鲜的,其中2021年Q1每日优鲜履约费用约4.4亿元叮咚买菜为14.8亿元,相差了约3倍左右。

但考虑到两家的营收差距,可以用履约费用与营收之比来衡量履约水平。所以经过计算之后,2019年至2021年Q1每日优鲜履约费用与营收之比分别为,2019年达到30%,2020年达到25%,2021年Q1为28%。

2019年至2021年Q1叮咚买菜履约费用与营收之比分别为,2019年达到50%,2020年达到35%,2021年Q1为38%。

综上,每日优鲜履约费用控制较好于叮咚买菜,但每日优鲜履约费用在运营成本中的比例有所抬升值得警惕。

当然还有一方面值得关注,那就是毛利率。每日优鲜曾在一份券商调研报告中指出,在100元的客单价下,25%毛利率能够覆盖掉后端和总部的成本并实现盈利,20%利率可以实现不包括总部成本的盈利。

2019年毛利率数据每日优鲜为8.7%叮咚买菜为19.7%,2020年毛利率数据每日优鲜和叮咚买菜均为19%左右,到了2021年Q1每日优鲜毛利率为12.3%,叮咚买菜为18.9%。

2020年是有疫情造就的特殊市场情况在里面,2021年Q1的数据也就叮咚买菜毛利率表现尚可。在扩张放缓履约费用难以下调的大背景下,2021全年两家能否达到25%毛利率盈利线仍是未知数。

上市因此成为每日优鲜和叮咚买菜的自救之路。

生鲜电商之难

一直以来,零售都是盘子大、利润薄的难做生意,生鲜电商更是难上加难。

众所周知,由于控制成本、保证用户体验、配送时效等因素,决定了生鲜电商的创业成本之高,即使企业融资了十几轮,也依然挡不住每日优鲜们的亏损。

任何行业的莽荒时期,都是打价格战,生鲜电商的上半场也不例外,再加上生鲜是非标准化商品,容易带来交易纠纷,用户购买体验较差,从而导致退货率上升,商家为了留住用户,又不得不打价格战补贴用户,商家不挣钱亏损进一步扩大从而恶性循环。

每日优鲜们最初的优势,在于应用高效率的前置仓配送,满足不少人的需求。其次,在市场竞争初期,每日优鲜们进行的高额补贴更是频繁。

曾经用户登陆每日优鲜的APP,可以收到满69减15,满79减20,满109减25元类似额度的代金券,但补贴最大的问题就是用户粘性与忠诚度,时间长了,补贴少了,如何将补贴而来的用户转化成平台的忠实用户,是每日优鲜们需要解决的问题。

生鲜电商的下半场,遇见的另一个难点,就是流量瓶颈的突破问题。线上流量越来越贵,拉新成本很难降下来,而线下市场又很难拓展。

根据华兴资本《中国创新经济报告2021》指出,2018年—2020年9月份,生鲜团购核心APP月活用户显示,叮咚买菜数据基本上一直在盒马之下,而每日优鲜则排到了第二梯队跟京东到家数据类似。盒马和京东到家在占据流量后进行转换是不言而喻的,这对每日优鲜们打开市场造成了很大的挑战。

据媒体报道,叮咚买菜在上海市场占有一定地位,但在其他城市的布局却进展缓慢。甚至前年还被传出无锡、绍兴的新店被叫停,始终偏安一隅,未能走向全国,这年为了扩展市场,不断开新城,增加地推成本、仓库租赁成本,也增加了叮咚买菜的履约费用和亏损幅度。

履约费用是每日优鲜和叮咚买菜的支出大头。该项费用主要包含了仓库的租赁运营费用以及配送员的人力费用,节省时间的仓配能力意味着高昂的成本,所以在业内看来,该模式基本就是“烧钱”的代名词。

这其实也说明了,线下的生意一定要考虑地域限制,尤其是生鲜行业正在成为标配的三公里内极速达,要效率和品质,就势必尽可能放弃其他偏远地区的配送覆盖。

2019年暴雷破产的呆萝卜,玩法就是社区门店,就是在采购供应链体系上大量烧钱,在加盟门店上严重投入不足,在快速扩张中没有精细化管理,导致开一家亏一家。

这在一定程度上意味着国内的生鲜电商发展还远未到终点,从招股书也可以看出,低毛利卖菜的前置仓生意,离成熟盈利的商业模式还有很大距离。

怎么面对巨头的围攻?

生鲜电商这条赛道,一向不缺搅局者。

每日优鲜在招股书中强调,社区零售业的竞争非常激烈,都在争夺消费者、订单和产品。其目前或潜在的竞争对手包括中国提供广泛产品类别的主要电子商务公司、中国主要的在线传统零售商,以及其他专注于杂货产品类别的线上和线下零售商和电子商务公司。

这个赛道主要有以下几个方面吸引着巨头:

一是忙经济下快节奏生活,人们在外卖之外之余又有生鲜配送需求,可能并不次于外卖。

二是市场规模足够庞大,电商渗透率不足10%,在互联网流量红利见顶的情况下,更容易获得高频次流量。

三是生鲜是高频需求,是全面而广泛的线下流量入口,数据较为真实且容易构建用户画像。

互联网巨头腾讯阿里京东美团,都已经深入杀进这个市场,包括拼多多和美团在内的大型互联网公司从去年开始,均采用类似于“团购”的模式来开展生鲜食品业务。36氪报道称,美团优选2021年将GMV定为2000亿人民币,并冲击5000-6000万/天的单量,多多买菜的目标是1500亿GMV,橙心优选为1000亿,兴盛优选为800亿左右。

这些巨头资金雄厚,或将引起行业范围内的一轮价格竞争,而价格战或可加剧市场整合。而且巨头也具备多项竞争优势,例如支持配送网络的完善基础设施、强大的现金储备、更容易争夺用户蛋糕。

一旦巨头全力进场,每日优鲜们的优势还是否能保持住?

每日优鲜在招股书称:“我们当前或未来的一些竞争对手可能比我们拥有更长的经营历史、更高的品牌知名度、更好的供应商关系、更大的消费者基础、在某些地区的更高渗透率或更多的财务、技术或营销资源。”

在巨头的围攻下,每日优鲜们的未来之路依然道阻且长,谁能走到最后,更确切的是要看谁能切中行业要害,获得更多的有效用户。

近些年,叮咚买菜、每日优鲜已经开始有意“防御”互联网巨头。

2021年,叮咚买菜推出“快手菜”业务,增加毛利较高的预制菜品,提高客单价。作为配套设备,叮咚买菜的线下鲜食店也在试点中。

每日优鲜则在2020年下半年推出“新”战略布局,通过硬件+软件+全渠道支持的方式全方位对菜市场进行改造。截止到2021年5月31日,每日优鲜已与14个城市的54家菜市场签订运营协议,并已在10个城市的33家菜市场开展运营。

此外监管正在逐步收紧,行业已经过了跑马圈地的时期。

今年3月份国家市场总局对五家社区团购平台做出了行政处罚。6月份国家市场总局又对十荟团进行150万元的顶格处罚。文中直接指出,禁止一切通过巨额补贴,以通进货成本价格销售商品的“低价倾销行为”。这也就是意味着以后不管是团购们还是生鲜电商“搞补贴”这条路走不通了。

总而言之,两家生鲜电商的上市,是一个新的起点,他们依然需要面对生鲜电商下半场的激烈竞争。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/