为什么没人抄锅圈的作业?

编辑按:本文转载至微信公众号“新熵”,飞鲸投研经授发布 。

看锅圈的资本故事,总是充斥着某种宏大的叙事感。

从招股说明书来看,锅圈定位野心非常大——一站式在家吃饭餐食解决方案供应商。在2023年的锅圈加盟大会上,创始人杨明超放出豪言,“在C端,锅圈计划用“有限预制食材”打造“无限吃饭方案。”在B端,锅圈则计划通过单品单厂孵化“100个10亿新食品品牌”。用3年时间再开一万家店,打造中国最大的社区中央厨房连锁,一个庞大到无边界的新消费样本呼之欲出。

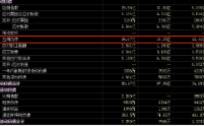

但另一方面,如果拆解锅圈业务模式与财务营收,锅圈的叙事则没有看起来宏大。锅圈的业务以向加盟商销售食材为主,而在所销售的产品之中,火锅食材又占据了主要地位,从财务报表来看,从2020年开始至今,火锅食材收入占总营收比例三年平均为79.13%,最高时占比为81.9%。换句话说,目前为止,支撑锅圈业务发展的核心,依旧是火锅食材超市。

在2020年锅圈刚刚开始扩张时,流量代言人岳云鹏一句“在家吃火锅,就找锅圈。”成了大众对于锅圈最深的印象。但转型又似乎是必然的,依据餐饮协会的数据分析,2020年,火锅食材超市门店从2018年的1000家,三年时间升高到近50000家加盟店。但快速的爆火之后,确是一地鸡毛,据企查查数据显示,截至2021年11月,全国近10万家火锅食材超市关店。

有业内分析师称,火锅食材超市从消费者端来看,似乎是疫情挤压下的“伪需求”。另一方面,传统火锅企业以及火锅供应链企业在尝试了火锅食材超市之后,也纷纷退出赛道。

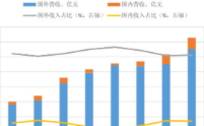

于是,一个奇特的现象出现了,锅圈虽然已经将商业模式跑通(2022年营收增长81%至71.6亿元,利润转正为2.4亿),却没有人愿意抄它的作业。

如今锅圈的转型之路走得并不顺畅,其中影响锅圈转型的一个重要变量在于公司并没有打造出全新的爆款接替火锅食材,被寄予厚望的烧烤类产品,趁着露营的东风,虽然让营收小有增长,但总体来看比例依旧较小。

与此同时,锅圈的加盟增速问题,在后疫情时代,能否继续保持高速增长,也成了投资人衡量公司价值的另一个隐忧。从火锅食材超市,到烧烤食材、预制菜连锁,再到社区中央厨房,锅圈的每一步,似乎都进入了概念上无人竞争,但实际上却随处可以替代的区域。

但另一方面,无论是拼多多上的自热小火锅、盒马鲜生中的预制菜,还是永辉中的生鲜,亦或是任何一家小区门口的超市似乎都是锅圈的竞争者。

在餐饮这条万亿赛道中,似乎没人敢模仿锅圈,但也没必要模仿锅圈。

难以复制的疫情流量

如果查看锅圈的发展历史,2020年显然是一个重要节点。在之前的5年之内时间内,在锅圈历史上的增长速度,可以用平稳来形容。

2015年成立的锅圈,在2018年完成了前100家店的扩张。而在随后的2019年,门店扩充至500家,而这一数字在2020年年初时增长至1441家。

而随后锅圈增长加速,仅2020年一年,加盟数量净增长2855家,几乎是过去5年的两倍。能在2020年开始有如此火箭加速般的增长,锅圈离不开两个重要变量,第一,高额的资本融资,以及疫情下出行不便带来的流量加持。

多方数据显示,从2020年开始,锅圈的融资开始加速,4月,锅圈获得7000万元的A轮前融资;2020年8月,获得2.53亿元的A轮融资;同年的12月,再次获得3.88亿元B轮融资;而在随后的两年,这一趋势并未停止,2021年,锅圈融资18.57亿C-1轮融资;2022年,2.62亿元C-2轮融资。

资本送来子弹的同时,锅圈也遇上了外部环境变化带来的红利。疫情之下,全国多地堂食受限,餐饮企业无法营业的同时,人们出行也受到了挑战。在限制出行的情况之下,大量铺店在社区周边的锅圈,成了为数不多的选择之一。用创始人杨明超的话说就是,“锅圈的10000+社区门店就像“毛细血管”一样,连接到居民居家饮食的方方面面,更延展到露营等更多场景。”

在「新熵」随机调查的多家某二线城市锅圈加盟商中,其中绝大多数均表示,在疫情期间,锅圈盈利情况良好,在毛利率方面可以达到20%至30%。而有报道显示,锅圈不收取加盟费,也不分割加盟店营收的裂变方式,对于单店投入成本要求并不高,“加上品牌使用费、进货等费用,一个门店前期投入大概在20万-30万左右。”而该名调查者表示,当客单价保持在100元上下时,如果位置选择得当,6-8个月即可回本。

某位前锅圈工作人员也对「新熵」表示,“疫情不但影响不到锅圈,还加速了锅圈的发展和市场需求,锅圈前期的加盟商都是躺着赚钱的。”

疫情下的红利,成了加盟商对于锅圈趋之若鹜的理由,而快速扩张规模也成了锅圈先于盈利的第一诉求,3年时间,锅圈将门店数量快速拓展至9216家(截止2022年12月31日)。

但随着疫情的结束,人们回归正轨道,疫情流量的消失,也成为了某种程度上的必然。观察锅圈三年快速增长的加盟商数字,虽然总量庞大,但递减趋势亦非常明显,3年经开店数量从2020年2855家逐年递减为2022年的2352家。而与此同时,关店数量却逐年增加,从2020年的28家增长至2022年的279家。

而在后疫情时代,当消费者的餐饮选择开始增加时,流量与注意力从社区分散也成了某种必然。此刻再看锅圈的产品,就有了某种程度的滞后性。

锅圈宣传的超755种sku,以及312种的火锅食材,在产品上并没有差异化,而更明显的优势也许在于平台的聚合属性。但是,餐饮并非互联网聚合平台,人们对于单一品类的品牌性,可以说非常依赖。以火锅赛道为例,无论是巴奴的产品主义,海底捞的服务,都已经形成了稳定流量。即便是性价比火锅呷哺呷哺,也占据了消费者心智。但对于锅圈来说,类似这样的品牌性并不明显。而仅仅是就餐场景变化带来的需求,是否能支撑如此大的加盟商体量,值得打个问号。

而复盘锅圈的历史可以看出,公司的运营思路与零售业中“品类杀手”(Category Killer)的概念十分相似。公司试图在较少商品品类范围内(火锅食材)有较多的单品,能“杀死”那些经营同种商品的小商店。按照品来杀手原本的概念来看,这种零售方式既有连锁经营的组织方式,又有在某一类商品组合的广度上与深度上的优势。近几年来看,Lululemon是较为成功的品类杀手。

但回到锅圈本身,想要扮演品类杀手,必须具有碾压式的产品实力,

而对标Lululemon的瑜伽裤,锅圈似乎并没有拿得出手可以打的大单品来奠定消费心智。

而另一方面,从商业模式上来看,锅圈现今的定位来看,在家吃饭赛道的发展,竞争者众多,想要维系加盟商进一步裂变,前端流量的获取则成了重中之重,除了呷哺呷哺、海底捞等一种火锅企业之外,前置仓模式的生鲜电商,永辉超市等生鲜超市,都是锅圈的竞争对手,而面对每一个对手,锅圈除了门店规模之外,优势并不突出。

755种sku却没有占领心智,缺少可以不断引流的大单品,成了锅圈不得不思考的问题。而从策略上看,特别是当社区并非人们唯一选择,自然流量的降低,下一个打动加盟商与消费者的故事会是什么?

餐饮界的完美日记?

在接近杨明超的人眼中,他是一位极为聪明,记忆力绝佳的企业掌门“每次演讲几乎不需要看ppt,经常一个小时的会,被他说到4个小时。”

就是这样一位聪明的创始人,在餐饮界的履历,也可以用丰富来形容,早年间,杨明超在郑州从黑老婆螺蛳起家,一度成为夜市摊上人满为患的存在,随后创建小板凳火锅,成为郑州餐饮界初代加盟网红。但两个品牌的快速起落,似乎塑造了杨明超对于餐饮品牌的理解。

时至今日,锅圈除了近万家门店之外,旗下相关品牌十分丰富,有报道显示,在锅圈近6000亩的食品产业园中,七个番茄一锅汤、菊花开手撕鸡、丸来丸去等品牌都相继孵化成功,除此之外,如小小河边鱼、野嚯烧鸡翅、一路小跑生鲜店等品牌在郑州小有名气。

更有接近杨明超的业内人士表示:“锅圈的终极梦想在于,把传统的餐饮原材料批发生意,通过数字化的能力,打造成一种新的供应链SaaS平台。”而这样的经营模式,似乎与创始人基因不谋而合。

但疑问也随之而生,在招股说明书中,我们可以看出,尽管销售及分销开支有所下降,但其占比依然处在高位,相比之下,锅圈食品的研发投入却奇低。2020年至2022年,锅圈食品用于销售及分销的开支分别为2.2亿元、6.29亿元和6.25亿元,占到公司同期总营收的比重分别为7.4%、15.9%、8.7%。锅圈食品研发成本分别为20万元、350万元、1000万元。

以较低的投入,快速扩张产品品类,追逐模仿口味潮流,似乎是锅圈较为明确的运营思路,而硬币另一面,这样的运营思路之下也让锅圈的产品几乎没有壁垒。

而另一方面,如果单纯依靠供应链的效率,根据蜜雪冰城等万店连锁的经验来看,规模越来越大的锅圈,将会遇到更多的挑战。

首先,最为可能的挑战来自于越来越慢的上新速度。要想达到创始人杨明超所提出的用有限预制食材打造无限吃饭方案的战略,不断满足消费者更迭的需求则非常重要。

但在蜜雪冰城的经验之中,当加盟店规模不断扩大之时,供应链压力随之产生,产品每年的上新速度仅为12个左右。而面对锅圈755个sku,除去火锅食材312个之外,其他443个sku仅占营收24.1%,可以看出锅圈产品虽然多,但打造爆款效率并不高。而当这种情形遇上越来越大的规模,以及越来越激烈的竞争之时,问题将会进一步放大。而据此估算,依靠着平均每年仅为456万元的研发投入,可能根本无法支撑万店规模锅圈对于产品的实际需求。

另一方面,对于蜜雪冰城来说,产品低价的心智已经获得消费者的认可,品类范围也更为聚焦。但对于锅圈来说,这样的品类认知,似乎并没有形成,在招股说明书中的表述来看,锅圈将要涉及的品类范围包含火锅、烧烤、饮料、一人食、即烹餐包、生鲜食品、西餐和零食等八个大类。而在创始人杨明超的表述之中,未来更是要打造100个10亿元的新品牌。

而要维系这样体量的锅圈,对于供应链端投入与产品研发的要求是惊人的。如何达到这样的目标,来适应未来锅圈的发展,在招股说明书中,我们似乎也没有找到清晰的路径。

与此同时,锅圈将要担心的问题还不止如此,在后疫情时代,想要获取加盟商的继续裂变,根据叮咚买菜等生鲜电商的经验,提高客单价也是另一个必要前提。按照叮咚买菜的经验来看,生鲜电商当达到69元客单价时,盈利才成为可能。而面对成本可能更高,且并没给有太多低价生鲜引流的锅圈,即便是需求飙升的2022年,根据官方的表述,营收71.7亿,订单量超过1亿的锅圈,平均每单的单价也仅仅维系在70元附近。虽然在当年录得盈利,但仅3%的净利润,能否继续维持加盟商的热情,肯定要打上一个问号。

锅圈作为消费行业的全新样本,遭遇质疑与解决问题,似乎贯穿企业发展的历史,另一方面,一直在摸着石头过河,该如何保持竞争力,似乎需要下的苦功,还有很多。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/