宏图三胞破产清算,南京前首富跌倒在“狂”字上

编辑按:本文转载至微信公众号“首席商业评论”,飞鲸投研经授发布 。

2月28日,江苏宏图高科技股份有限公司 (简称宏图高科,股票名ST宏图)公告,公司全资子公司宏图三胞高科技术有限公司 (简称宏图三胞) 被法院裁定受理破产清算。

公告显示,宏图三胞被债权人上海配点商贸有限公司以不能清偿到期债务且明显缺乏清偿能力为由向南京市中级人民法院申请破产清算。2月28日,宏图三胞收到南京中院送达的《民事裁定书》,南京中院裁定受理上海配点商贸有限公司对宏图三胞破产清算的申请。

南京中院认为,宏图三胞不能清偿到期债务,且资不抵债,可以认为其符合破产清算的条件。裁定受理上海配点商贸有限公司对宏图三胞高科技术有限公司破产清算的申请。

宏图高科的公告还表示,本次法院裁定受理上述破产清算申请并指定管理人,将导致公司丧失对宏图三胞的控制权,宏图三胞不再纳入公司合并报表范围。

01 苟延残喘的ST宏图

在2010年之前,当时京东尚未崛起,宏图三胞是中国国内最大的电脑零售卖场。买电脑到宏图三胞,几乎人尽皆知。其规模覆盖苏、沪、皖、浙、京、鲁、赣、闽全国8大省(市) 级市场,光宏图三胞的员工人数近万人。而三胞集团董事长袁亚非亦是以“卖电脑”起家。

电商崛起之后,宏图三胞的电脑数码产品零售优势荡然无存。对上市公司宏图高科而言,宏图三胞是其主要的核心业务板块,但除了3C数码产品零售之外,宏图高科还包括诸多复杂但互不关联的业务:工业制造、艺术品拍卖、金融服务等。

其制造业务经营主体为上市公司本身以及旗下控股子公司富通电科,业务范畴包括电线电缆、光纤光缆、针式与微型打印机以及办公设备周边产品的研发、制造等;其艺术品拍卖业务是于2017年1月完成收购的全资子公司匡时国际,以买受人佣金及委托方佣金为主;金融服务由于其经营主体天下支付2019年下半年未取得中国人民银行颁发的《支付业务许可证》续展许可,业务已经处于停业整改中;其房地产业务的经营主体公司南京源久目前剩余部分商铺3套尚未售完,待完成“宏图上水园”房地产项目销售后,ST宏图将退出房地产领域。

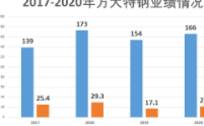

到目前为止,ST宏图的业务几乎大部分处于停摆状态。曾经赖以发家的核心业务宏图三胞几年前就已经大举关张。2018年至2020年分别关闭门店121家、252家、13家、2021年上半年关闭门店9家,到2021年6月30日仅剩8家,经营面积仅700平方米。也就是说,宏图三胞的门店几乎已经为0。

宏图高科2018年、2019年连续两个会计年度经审计的净利润为负值,ST宏图一度沦为“*ST宏图”,被实施退市风险警示。期间,还曾因股价连续低于1元/股,徘徊在强制退市边缘。在《上海证券交易所股票上市规则(2020年12月修订)》实施后,连续亏损三年的ST宏图“避开”了财务类强制退市情形,改为ST宏图,被实施其他风险警示。

这次宏图三胞被破产清算,ST宏图表示,经财务部门初步测算,预计公司2022年度期末净资产为-58.31亿元到-54.32亿元,若公司2022年度经审计的期末净资产为负值,据相关规定,公司股票将再次面临被实施退市风险警示。

02 两年前的重整未能拯救三胞

公开资料显示,三胞集团成立于1993年。集团旗下拥有宏图高科、南京新百两家上市平台,以及宏图三胞、安康通、宏图地产等重点企业,事业版图涉及金融投资、零售、养老、医疗、地产等多个领域,是江苏乃至全国知名的民营企业。集团旗下“宏图”“宏图三胞”“金鹏”“新百”商标均系“中国驰名商标”。

2018年6月,三胞集团出现资金链断裂,多笔债务出现逾期,并被部分金融机构要求提前偿债。当时,旗下上市公司南京新百自6月21日起连续8个交易日跌停,股价惨遭腰斩。而宏图高科自6月15日起则以重大重组名义停牌。

位于南京新街口的新百商场,曾是中国十大百货商店独立门店之首

两家上市公司股价双双暴跌,源于袁亚非将手中股权大举质押。2018年6月底袁亚非质押了其掌控的南京新百94%的股权进行融资用于偿还到期的债务。在宏图高科停牌期间,同样质押了其手中98.8%的股权。但没有不透风的墙,彼时三胞集团的债务问题早已“纸包不住火”。据当时的媒体统计,在2018年中的时候,三胞集团的总债务达到600亿,单从2018年4到12月,三胞集团需要偿还到期债务就达到70.62亿。

危机爆发后,中国银保监会、江苏省政府在南京市牵头召开系列会议,讨论三胞集团债务风险化解工作。直到2021年11月30日,各方通过《三胞集团有限公司重组计划》,成为国内首单大型民营企业协议重组案例。据称,中国华融江苏省分公司作为“纾困资金方”介入,为三胞集团提供纾困资金80亿元的流动性支持。

但三胞如此庞大的债务规模,要全部清偿几乎遥遥无期,而其下的核心业务又面临大规模萎缩,盈利艰难,对于三胞这样的窘境,预计很难有哪个接盘侠敢于“拔刀相助”。

刚通过重组方案,2021年12月30日,宏图高科就因涉嫌信息披露违法违规收到中国证监会的《立案告知书》,控股股东三胞集团也因涉嫌与宏图高科相关的信息披露违法违规,同时被立案。

03 狂人袁亚非

袁亚非绝对是一个敢用5000块钱做500万生意的“狂人”。其发家历程,堪称一部“豪赌”史。

袁亚非出生于重庆,1987年大学毕业之后到南京市雨花台区政府工作。1993年,被南巡讲话感召,袁亚非决定下海实现自己人生的财富自由。袁亚非在珠江路的电脑城盘下了一个小店,当时他只有2万块启动资金,其中1万元用来付房租,5000块做订金从广州赊来价值5万块的电脑产品,还有剩下的5000块用来打广告。

第一次成功,就让袁亚非尝到了“杠杆”的甜头。他如法炮制,再拿5万块赊来50万的货,剩下的钱继续打广告,他的电脑生意就这样被他做大做成了。赚到钱之后的袁亚非马上扩大规模,在珠江路开设连锁店,一两年的时间他的电脑门面就有了11家店。1996年,三胞集团拥有2亿元的资产,三年时间袁亚非成为江苏的IT巨头。他回顾创业之路时声称:“即使手里只有5000块,我也能做500万的生意。”

对袁亚非来说,杠杆已经成为他商业帝国缘起和扩张的基因,但是,资本如火,能让人灿烂辉煌,亦能让帝国付之一炬。

宏图高科原是南京市一家国有上市公司,由江苏宏图集团等五家单位共同发起成立,1998年即在上交所挂牌上市。2004年,控股股东宏图集团以远低于市场的价格将全部国有法人股转让给了三胞集团及其关联方,袁亚非成为上市公司实控人,这也就有了他的宏图三胞体系。

之后,袁亚非开始充分展示他的资本天赋——分几次质押了92%的上市公司股票,用于向银行贷款,贷到款之后,袁亚非开始收购各类企业,将这些收购的企业装入上市公司,然后再质押股权,再贷款,如此循环。几年之后,靠着质押股权-收购-装入上市主体-再质押的资本运作,袁亚非的杠杆做得越来越大。三胞集团迅速从科技、养老,到零售百货、3C,再到医疗,袁亚非并购了一大批公司。

2011年,三胞集团收购国有上市公司南京新百。至此,袁亚非坐拥两家上市公司。2015胡润百富榜中,袁亚非以370亿元的财富排名第37位;在2016年胡润百富榜上,袁亚非以400亿财富排名第32位。

04 终被资本反噬

在拿下南京新百的三年后,三胞集团的资产达到了1300亿,2014年袁亚非花了24.8亿从李嘉诚的手中买下了南京国际金融中心。之后,有媒体声称,当时南京最核心的商圈新街口地区,有一半的产业姓“袁”,三胞系的零售业态林立密布。

2014年开始,央行大放水,中国企业大举到国外收购的高潮开始出现。而当时的国际形势是海外经济下行,国内政策鼓励中国企业走出去,三胞集团在政策支持下获得了大量低成本资金,于是,袁亚非利用政策优惠大举出海,完成了15起亿元级别的跨国并购,涉及零售、养老、生物医药等行业。

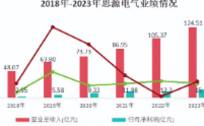

当年,三胞集团一口气收购了麦考林、英国老牌百货HoF(福莱莎)、连锁零售公司Brookstone、乐语、拉手网、以色列养老服务公司Natali。其中,入主HoF耗资4.5亿英镑,收购破产的Brookstone耗资1.73亿美元,收购麦考林耗资3900万美元、收购Natali耗资7000万美元。疯狂的举债并购之下,三胞集团归母净利润不增反降。让人匪夷所思的是一家号称年销售额近1500亿元的民营企业集团,归母净利润只有几百万。

2017年之后,国内企业贷款政策收紧,三胞集团无法得到长期贷款,加之投入的项目回报周期很长,隐患初现端倪。而先知先觉的很多公司已经开始纷纷极力去杠杆。

2017年6月,三胞集团依然从加拿大医药巨头Valeant 手中以8.19亿美元收购了Dendreon,该公司的核心产品是一种治疗晚期前列腺癌的药物Provenge。财报数据显示,2017年三胞集团的负债规模达到惊人的611亿元,其中一半以上是有息负债,当年财务费用超过15亿元。

2014年到2017年,三胞系至少发起了15起亿元级别的大型并购,遍布英国、美国、以色列,涉及零售、养老服务、生物医药等领域。

2018年春节前,袁亚非斗志满满地在企业年终大会表示要将宏图三胞发展为世界500强企业。然而,三胞多年的扩张并没有将其送入世界500强,雷却到了要爆炸的时候。2018年7月,一项融资主体为三胞集团的资管计划到期无法全部兑付,5580万元发生实质违约。“千亿民企还不上5000万”的消息不胫而走,三胞系的资本版图犹如多米诺骨牌一样连续崩塌。

袁亚非的暴雷,核心原因来自于两方面:

第一,“短债长投”,总有资金断裂的一天。三胞集团原副总裁岳雷曾表示,袁亚非将大量的短期借款用于并购这样的长期投资,但被收购的项目产生回报需要漫长的时间。从重组到盈利,再到回本,短期贷款不可能给予给袁亚非培育被购企业的周期,所以并购的项目还不能产出有价值的效益,而另一边借的钱已经面临到期,最后只能暴雷。

第二,收购了大量的赔钱货,但并没有整合运营的能力。比如说,袁亚非引以为豪的“英国皇家授权的百货公司” 福莱莎,当时,三胞集团豪掷4.5亿英镑收购了这家老牌企业,但到2018年,该公司进入了破产程序,福莱莎清算的时候,三胞集团只收回了9000万英镑。

袁亚非收购的Brookstone、麦考林、万威国际、拉手网等公司都濒临破产,标的看上去都很便宜,但后续运营成本却非常高昂,而且对整合运营能力的要求也非常高。袁亚非擅长资本运作,但对于这些复杂多元的项目,想在短时间内实现良性经营,袁老板却非良人。

2018年债务危机爆发之后,袁亚非曾在集团官网发布长文,对经营误区进行了反思:“我们的管理能力尤其我的个人认知水平却没有及时跟上企业的发展,我们被成绩冲昏了头脑,盲目多元化扩张……”

05 弱化零售,抓紧健康医疗的风口

2018年7月,袁亚非提出“去零售保健康”策略,计划剥离零售资产,专注大健康领域。三胞集团的大健康布局集中于脐带血干细胞储存、细胞免疫治疗、养老服务、医疗机构等领域。到目前为止,三胞系大健康资产能够直接产生收入的并不多,大部分还处于建设期。

2022年12月30日,三胞集团官微发布袁亚非《人生没有等出来的精彩,只有拼出来的辉煌》的新年视频,视频中的袁亚非略显疲倦,但透露出洗净铅华的沉稳静敛。袁亚非回顾了三胞集团2022年取得成就——三胞的重组工作有序进行、丹瑞中国的国内药品上市速度加快、山东齐鲁干细胞应用开发加快、徐州新健康医院业务跨越式增长,等等。同时,袁亚非还提及新百的零售业务、富通电科的扫描仪业务、无锡电缆厂、宏图高科及麦考林业务。

从袁亚非的讲话可以窥见,三胞集团旗下依然有不少优质资源,但这些资源带来可观效益尚需要时间的培育。对袁亚非本人而言,大浪淘沙,降杠杆重实体,未尝不是一件好事。也许,当下的三胞已经到了病树前头万木春,或将开启一段新旅程的时候。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/