新冠疫情“养肥”了明德生物

编辑按:本文转载至微信公众号“蓝媒汇财经”,飞鲸投研经授发布 。

12月6日,明德生物(002932.SZ)在互动平台上表示,公司新冠抗原自测产品已获得欧盟CE认证,并完成德国BfArM、英国MHRA、爱沙尼亚SM、芬兰STM、奥地利BASG、波黑FMZ认证等国家注册/备案。

此外,明德生物还表示,公司正在积极获取海外新冠抗原检测产品订单,并通过优化产线、招聘临时工、多班倒等方式提升产能,以满足海外新冠抗原检测试剂需求。

成立于2008年的明德生物,主要从事体外诊断试剂和诊断设备的自主研发、生产和销售,公司聚焦POCT领域内的3大产品线,包括免疫产品、分子诊断产品和血气产品。

根据其2020年的年报资料显示,在血气产品线中,明德生物拥有的湿式血气分析仪为国内首家获准注册的综合性多指标血气检测产品,打破了进口产品在我国该领域的长期垄断。公司客户已覆盖超过6500家医疗机构和50多个海外国家。

近期,南非发现新冠新型变异毒株奥密克戎(Omicron),目前包括比利时、英国、澳大利亚等地也发现了确诊病例,这引发了新一轮的社会恐慌情绪,全球股市因此一度下挫。

这利好了相关新冠病毒检测企业,但在明德生物发布产品获得欧盟CE认证后,股价并未出现强劲反弹,相较于今年8月5日的股价最高点89.88元,如今的股价在71元上下徘徊。相关股票社区里一片哀其不涨的声音,那么明德生物还有“钱途”吗?

乘“疫情”而起

可以说,明德生物属于一家乘风而起的企业。

2018年7月挂牌深交所,在上市前,明德生物每年的净利润不足7000万元,上市后连续两年净利润甚至还跌至了4000万元左右。

当新冠疫情爆发时,得益于公司在分子试剂产品上的技术储备,明德生物的研发团队投入到新冠检测产品的研发设计工作中,2个月后研发出的核酸检测试剂通过了国家的应急审批,先后在全国的29个省份陆续集采中标或阳光挂网采购。

根据明德生物2020年的年报显示,2020年全年的营业收入为9.59亿元,相较于2019年的1.81亿元,同比大增了429.43%。从其最新发布的今年第三季度财报也可看出,公司今年前三季度实现营业收入19.38亿元,较上年同期增长202.78%。

具体原因在财报中也有所体现。2020年,明德生物新增了1500多家二级及二级以上等级医院分子用户,并中标了多个省市的新冠核酸试剂集中采购。明德生物研发的急危重症信息化解决方案在基层医疗和等级医院中渗透率逐步提高,这也带来了相关收入的稳定增加。

明德生物的营业收入按产品可以分为6类:快速诊断试剂、快速诊断仪器、检验服务、代理产品、软件产品和技术服务。在这些产品里,快速诊断试剂贡献了大部分营收,2020年全年为公司带来了7.82亿元的营业收入,占总营业收入的81.51%。

快速诊断试剂一直堪称明德生物主要的营收来源,即便在疫情并在爆发和蔓延开来的2019年,它也以1.62亿元的营收在总营收中占比89.25%。进入2020年,比例之所以下降,主要归因于总营收这个分母增长太猛。

疫情突然爆发,虽然在短时间内研制出了核酸检测试剂,但面对市场对新冠病毒检测试剂盒、核酸提取试剂、仪器以及相关耗材需求量的大幅增长,明德生物在供给上显然是有些吃力的,2020年就长期采用“两班倒”的生产方式。

如今旗下产品获得了欧盟的CE认证,更得通过”优化产线、招聘临时工、多班倒“等方式来提升产能。这也被有的股民调侃是另一种利空:说明产能不足,在市场巨大需求下,无法支撑营业收入的快速增长。

舍不得研发?

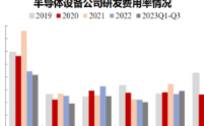

在今年的第三季度财报中,明德生物披露了研发投入的最新变化:今年前三季度研发投入7872.30万元,较上年同期增长125.01%。结合今年前三季度实现的19.38亿元的营业收入,这也就意味着研发占营收的比重为4.06%。

今年9月,明德生物曾在网站回答投资者的问题时提到:“已批准上市的新冠病毒核酸检测试剂盒可以检出阿尔法(Alpha)、贝塔(Beta)、伽玛(Gamma)、德尔塔(Delta)、拉姆达(Lambda)等各种新冠变异株,不会出现脱靶和漏检,但暂时无法鉴别阳性样本是否为“拉姆达”变异株。”

如今,被世界卫生组织视为在全球总体风险评估为“非常高”的变异毒株奥密克戎(Omicron)已出现并有了蔓延之势,不断突变的病毒对检测技术提出了更高的要求,这预示着相关的研发投入需要有增长之势。

但相较于国内的体外诊断行业巨头万泰生物、安图生物等10%的研发投入占比,明德生物的研发投入占比还是明显偏低了。

根据2020年的年报中显示,2020年研发投入占营业收入的比例为7.29%,2019年为20.40%,年报还特意解释了这一数字骤降的原因:主要是报告期营业收入较上年增长了429.43%,远超研发投入的增幅。

不过作为乘“疫情”而起的企业,尚未做大做强的明德生物在研发上略显“保守”也有自己的行为逻辑,2020年的年报在开头便写明了公司面临的三大风险,其中就包括新产品研发和注册风险。

年报中显示,“体外诊断新产品的研究、开发和生产是一种多学科高度相互渗透、知识密集、技术含量高的高技术活动,新产品研发从立项到上市一般需要3-5年时间,其中研发周期一般需要1年以上,研发过程中的任何一个环节均关系着新产品研发的成败,风险较高。”

然而,营收取得了大幅度增长,即便没有把其中那么多用在研发上,也不构成它可以来大买理财产品的理由。

未来不确定

从明德生物今年的第三季度财报可看出,截至本报告期末,公司的交易性金融资产为4.7亿元,相较于上年度期末的2亿元,大涨了135%。对于这一数字变化,明德生物表示主要系购买理财产品增加所致。

业绩走势强劲,现金流逐渐充裕,明德生物也像很多其他公司一样鼓捣起了理财产品。不过相较于专业的投资机构,这始终不是明德生物的强项,更与其主营业务相距甚远。

云南白药曾在今年因购买理财产品巨亏成为“韭菜”,备受舆论指责,后来不得不出面表示将逐步优化投资结构和退出证券投资(具体内容可参见“蓝媒汇财经”的“韭菜”云南白药一文)。

此外,明德生物的坏账准备里也藏有风险。今年上半年,明德生物的应收账款余额达到了4.81亿元,坏账准备余额为1849万元,占应收账款的比例为3.84%。坏账准备的计提比例低于行业平均水平,跟应收账款规模差不多的艾德生物相比,明德生物还要低个0.4%。

通常对于1年内的应收账款,大部分公司的预期损失率约为5%;对于3年以上未收回的款项,按100%的比例计提坏账准备。根据今年年中财报披露的信息来看,明德生物的应收账款预期损失率偏低。计提比例偏低意味着明德生物的净利润有虚高的成分。

新冠疫情虽然呈现了反复无常的发展态势,但随着疫苗注射的逐渐普及,我们已经进入到了一个后疫情时代。国家关于体外诊断行业的相关政策也在不断完善和调整中,目前在医保控费的背景下,“两票制”将逐步在全国地区推行,而明德生物主要采用经销方式进行销售。对于乘风而起的明德生物,外部环境对其发展的利好在逐步出清。

过于依赖单一产品、研发投入尚显不足、偏低的坏账计提准备造成了净利润的虚高,加之外部环境的变化,对于明德生物来说,未来的机遇与挑战并存。可能乘风而起,也可能随风而去。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/