叮咚买菜的子弹不够用了

编辑按:本文转载至微信公众号“伯虎财经”,飞鲸投研经授发布 。

今年七八月,阿鱼在朋友圈广告中“入坑”了叮咚买菜,下单了两三回后,她发现“还挺好用”,逐渐成为了叮咚的常购用户。

没过多久,楼下的很多超市、小吃店,成为了社区团购的自提点,每天下班都能看见超市篮筐里堆积着的包裹。出于好奇,阿鱼也下单了美团优选的水果。“价格比叮咚买菜上的更便宜,质量吃不出来有什么区别。”

叮咚买菜的危险,就是这样来的。

叮咚买菜的烧钱魔咒

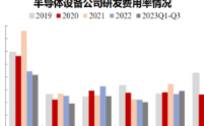

三季度的财报里,叮咚买菜不出意外地继续亏损。三季度营收146.38亿元,亏损达53.33亿元。复盘叮咚买菜从2019年到这一季度的情况会发现,叮咚买菜已经亏损近104亿元。

同处在前置仓赛道的每日优鲜,日子同样窘迫。从2019年到这一季度,每日优鲜亏损近76亿。不过,2019年亏损“领先”的每日优鲜,自2020年开始,净亏损就一直少于叮咚买菜。2020年,每日优鲜倾向于开辟新业务,叮咚买菜则继续扩大前置仓规模。

亏损也好,两家的打法变化也罢,都离不开一个“烧钱魔咒”——前置仓模式。

2021年6月25日,每日优鲜率先开盘,成为“生鲜电商第一股”。这个第一股带来的“惊喜”是——破发。发行价13美元,首日开盘价每股10.65美元,收盘价9.66美元,市值蒸发超四分之一。

6月29日,叮咚买菜在每股上市交易,发行价每股23.50美元。当日开盘价28美元,收盘价23.52美元,很险地保住了发行价,没有破发。

市场“敬畏”的,正是让叮咚买菜和每日优鲜上市了依然在疯狂亏损的“前置仓模式”。依然深度亏损,这也就意味着,前置仓的盈利模式并没有跑通,当下的投入更像是一场赌注,赌赢了就是下一个“拼多多”,输了就是7月刚倒闭的“同程生活”。

本身,生鲜就是一个高损耗率的品类。由于农作物流通的距离,哪怕可以做到在产地直接对接批发商进货,也要按照物流原本的时间距离提计损耗,在到达目的城市之后,至少要进行两层分拣“城市仓储和前置仓储”,这些都会造成损耗。也就是说,成本上叮咚买菜和每日优鲜并不占优势。

而前置仓最大的成本是履约成本。要保证即时配送,要建仓储空间保证食材新鲜,工人分拣要快,运输还要用上大量的骑手去实现配送。2020年,叮咚买菜亏损20亿,与之对应的是20元/单左右的履约成本。

行业内普遍的算法是,前置仓履约成本在12~15元/单,按照毛利率20%计算,需要将每笔收入提高到80元以上才能覆盖所有成本。这个数字无论是叮咚买菜、每日优鲜都未能达到。而按照国信证券的估算,即使叮咚能把履约成本降至7元/单,2020年仍会亏损6.6亿。

盒马鲜生创始人侯毅在下场做了前置仓业务、实验过80家前置仓后,就以“客单价不高、损耗率下不来、毛利率无法保证”为由,公开痛批前置仓是伪命题。

传统生鲜销售与生鲜电商的区别就在于,生鲜电商是扮演了经销商的角色,骑手替代了超市/摊贩。然而,还是那个利润不高的卖菜活儿,成本却整体拔高了。

(图源:网络)

叮咚买菜,靠什么赢?

关于盈利,叮咚买菜给出的方向是:会员经济与预制菜。

会员方面,叮咚买菜推出了四种付费方式,分别为:自动续订年度会员 88 元/年;普通年度会员 108 元/年;自动续订季度会员 30 元/季度;定期的季度会员,每季度人民币 45 元。

数据并不乐观,叮咚会员的一年与两年复购率仅为64.2%、70.5%,比每日优鲜低。推出会员计划以来,会员保留率不到五成。

此外,叮咚介入毛利率较高的预制菜领域,年初在华东市场推出“拳击虾”,上线一月销售额破亿,有报道提到大概每10个订单,有3个是预制菜。预制菜相比生鲜能够显著降低履约成本,从而抬高毛利率,不过眼下叮咚在该领域还处于试水阶段。

对标此前上市的味知香,其毛利率不过25%上下,营收与净利润年均增幅为30%-40%之间,预制菜能否承担叮咚买菜的盈利主力还有待观察。

在不占优势的客单价上,叮咚买菜创始人梁昌霖则有自己的看法。相比每日优鲜、朴朴超市对外公布的客单价80~90元,叮咚买菜60元左右的客单价,并不算高。业内认为“不把客单价拉到80元以上就没有盈利可能”。

梁昌霖不以为然——一个家庭一天吃菜的消费水平是在50元、60元,这是最合理的客单价。当平台把客单价提到90元,很多菜用不掉,放在冰箱几天就坏了。“这是50元、60元的需求,那么就做50、60元的生意。”

相较客单和毛利率,梁昌霖认为复购率更重要。

叮咚买菜复购率模型公式:V=(a+b+c+……)*d^n。V是规模、营收,(a+b+c)是流量,d是复购率为主的增长因子, n是购买次数。梁昌霖表示,在消费者养成线上买菜的习惯之后,n会特别大。

但一个现实是,复购率依然是建立在效率与客群数量上的。叮咚买菜无法否认,前置仓的效率还在赛跑试验中,也仍然在烧钱获客,至于复购率,更像是把前两者做好之后自然而然的事。

叮咚买菜不像巨头,没有庞大的导流渠道,只能通过不断的花钱来拉新和留存。根据财报显示,叮咚买菜三季度营销费用为4.28亿元,同比增长206.8%。拉新方式主要是线下地推和线上裂变及投放。疯狂的营销拉新下,也换来了可观的数据。截至三季度,叮咚买菜的平均月交易用户数从去年同期的480万增至1050万,增幅为120.3%。

不过,据零售管理专家胡春才透露,2019年,生鲜电商行业的获客成本已经达到约300元/人。除去叮咚买菜直接补贴的金额之外,再算上其他方面的推广费用,叮咚买菜的获新成本可能已经超出300元。

摆在叮咚买菜面前,一个更棘手的问题是,巨头+社区团购的威胁。

(图源:网络)

巨头+社区团购:更严峻的现实

叮咚买菜、每日优鲜虽然上市了,但盈利遥遥无期。而社区团购却以更优的模式,展现了盈利潜力。疫情期间,兴盛优选的社区团购模型已经实现初步盈利,这也是巨头跟风的原因。

前置仓什么都自己做,大包大揽;而社区团购在履约模式、成本控制上更具优势,后者能分担的都分出去。

同样是做菜篮子这档利润空间不大、损耗率又比较高的生意,最后的成本自然还是分摊给消费者。在这一点上,社区团购显然更占优势。

复购过多次叮咚买菜的阿鱼,在得知美团优选的水果更便宜时,抱着试试的心情下了第一单“美团优选”。“下个楼走几步,就能自提。重点是,口感差不多的水果,价格真的更便宜。”自此,阿鱼在心里分了类:买菜去叮咚,买水果去美团优选。

伯虎财经调查发现,不错的体验(质量、配送速度),成了不少消费者选择叮咚买菜的原因。但当另一个价格更优惠、体验差不多的平台出现时,叮咚买菜似乎就失去吸引力了。

社区团购的优势,一方面在于自身的“降本模式”,其次,还源于其出身。

美团优选、多多买菜等巨头旗下的社区团购,被认为是“含着金钥匙出生”,出场即横扫千军。“基于社区服务商的先天优势,美团能很快在一座城市集结一批人马。“一位物流服务商从业人员如是说。

2021年7月7日,社区团购平台同程生活正式宣告破产。据媒体报道,没有客户因为同程生活的突然倒下感到不适应,巨头入场时大面积的补贴已经为自己培养了一批高粘性的客群。

同样因烧不起钱而倒闭的食享会创始人戴山辉无奈道,“前进的方向已被巨头封杀。”

(图源:网络)

目前,和叮咚买菜、每日优鲜在同一赛道的,还有猛烈追赶的美团买菜。业内人士曾提到,“美团一旦进入一个新领域,就像当年的腾讯和小米,让这个行业其他公司感到害怕,因为美团会深入研究竞争对手之后,再站在对手的肩上往前走。目前美团还在对标叮咚买菜和朴朴超市,学习他们的一些打法,但已经不怎么看每日优鲜了。”

阿鱼住的地方附近,就有一个叮咚买菜的前置仓,上下班经常能看见叮咚买菜的骑手。有一天下班,她又在窄窄的巷子里遇见了骑手,仍是那套装备——绿色的配送服和配送箱。阿鱼下意识地以为这又是叮咚买菜的骑手,然而,待骑手经过,回头一看,配送箱上写着醒目的四个字:“美团买菜”。

如今,厮杀还在继续,前不久十荟团传出大量裁员的消息,也让整个战争多了几分焦灼。夹缝中如何生存,是留给叮咚买菜的命题。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/