市值“蒸发”20亿的金一文化能否通过引入国资背景“自救”?

4月15日,深圳主板上市公司北京金一文化发展股份有限公司(金一文化,002721.SZ)发布2020年度业绩快报,预计全年金一文化实现营业收入38.96亿元,同比大幅下滑64.1%,重要盈利指标均由盈转亏,其中实现利润总额同比由盈利1.16亿元转为亏损28.51亿元;归母净利润同比由盈利0.62亿元转为亏损25.42亿元。

同日,金一文化发布2021年一季度业绩预告,预计当期金一文化归母净利润实现亏损9097万元~13645万元,亏损幅度较上年同期(亏损6407万元)进一步扩大。

通过上述财报数据,可以看到,2020年以来金一文化归母净利润持续为负,盈利能力出现极大问题。

在营收、利润双降,归母净利润持续为负,原控股股东因诉讼纠纷将所持金一文化股权被全部冻结、拍卖导致控股权变更的背景下,金一文化“无休止”收购而形成的巨大商誉存在减值风险,叠加大额诉讼纠纷尚未审结,担保代偿风险较大。受上述因素影响,金一文化股价自2020年下半年以来波动式暴跌。

金一文化股价由2020年7月14日最高价4.9元/股暴跌下滑至2021年1月27日最低价2.31元/股,此后稍有所好转,截至4月26日,收盘价2.86元/股,金一文化股价暴跌超40%,市值“蒸发”19.2亿元。

深陷诉讼旋涡导致控股权变更

根据企查查显示,金一文化因民间借贷纠纷等涉诉。

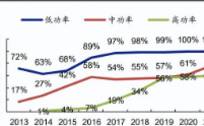

金一文化自2014年上市以来新增近百封裁判文书,案由多涉及民间借贷纠纷、金融借款合同纠纷、买卖合同纠纷等,其中金一文化作为被告/被申请人的案件超6成,涉诉金额高达2.26亿元,占比超7成。

数据来源:企查查

此外,金一文化存在46条开庭公告,案由多为借款合同纠纷、买卖合同纠纷等。

数据来源:企查查

根据中国执行信息公开网显示,金一文化原控股股东上海碧空龙翔投资管理有限公司(“碧空龙翔”)2020年2月新增1条被执行人信息,执行标的5839.73万元;存在1则失信被执行人信息,案由系借款合同纠纷。根据企查查显示,碧空龙翔2018年以来新增121封裁判文书,案由多涉及小额借款合同纠纷、金融借款合同纠纷、企业借贷纠纷等,其中碧空龙翔几乎全部作为被告/被申请人,涉诉金额高达2.2亿元。

值得注意的是,碧空龙翔及金一文化原实际控制人钟葱因上述诉讼纠纷导致其所持金一文化股份多次被轮候冻结和司法拍卖。北京海鑫资产管理有限公司(“海鑫资产”)先后竞得其全部股份,致使金一文化控股股东由碧空龙翔变更为海鑫资产,持股比例为29.98%,实际控制人由钟葱变更为北京市海淀区国资委。

金一文化及原控股股东碧空龙翔新增多起诉讼,其在管理层面、企业内控、经营等方面的问题颇让投资者担心。

此外,据Wind显示,金一文化8位大股东合计质押2.41亿股股份,占其持有股份的88.24%、占金一文化总股本的25.1%,凸显出股东流动性压力。

数据来源:Wind金融终端

无论是原股东,还是现股东,都在忙于缓解自身流动性压力,对于金一文化自身的股价表现,“关心”程度都不高,可见金一文化想通过借助股东来摆脱目前的困境不太能行不通。

“急功近利”雪上加霜

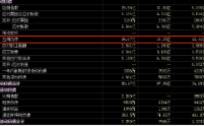

金一文化于2021年1月25日披露的2020年度业绩预告,当期金一文化预计实现营业收入同比由1,068,054万元转为亏损370,000万元~430,000万元;归母净利润同比由盈利6,196万元转为亏损239,500万元~340,000万元;扣非归母净利润同比由盈利3,184万元转为亏损240,000万元~340,000万元。

数据来源:金一文化官网

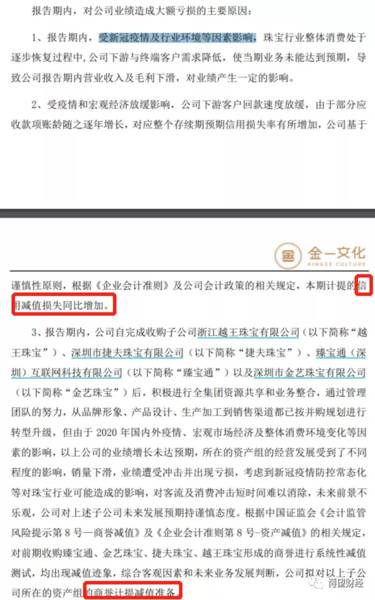

值得注意的是,金一文化在说明业绩变动的原因时,除了行业因素影响之外,主要来自于公司计提信用减值损失和计提商誉减值准备。

数据来源:金一文化官网

从财报来看,2017~2019年及2020年1~9月,金一文化分别实现营业收入为153.2亿元、149.44亿元、108.53亿元和25.74亿元,营业收入持续下降,且2020年前三季度实现的收入不足2019年全年收入的24%。

略显夸张的是,金一文化上市后历年利润总计约6亿元,而2020年实现的亏损28.51亿元已是其上市后历年利润总和的4倍之上。此外,金一文化截至2021年1月28日总市值也仅有27亿元,如此亏损额度已超过金一文化整体市值。

2017~2019年末及2020年9月末,金一文化应收账款分别为61.86亿元、40.8亿元、41.92亿元和38.42亿元,分别占同期末资产总额的35.81%、29.21%、32.99%和30.44%,足可见金一文化应收账款规模很大。

金一文化表示,“受疫情和宏观经济放缓影响,下游客户回款速度放缓,由于部分应收款项账龄随之逐年增长,对应整个存续期预期信用损失率有所增加,本期计提的信用减值损失同比增加。”

金一文化公告中还提及,除了对应收账款计提减值外,还对商誉计提大量减值准备。

彼时,刚刚上市的金一文化,可谓是“出手阔绰”。2014年金一文化登陆深圳主板上市,之后便开启了“无休止”扩张之路。

2015年2月,金一文化迈出了“扩张”之路的第一步;2017年以30.3亿元交易总价完成对深圳市金艺珠宝有限公司(“金艺珠宝”)、臻宝通(深圳)互联网科技有限公司(“臻宝通”)、深圳市捷夫珠宝有限公司(“捷夫珠宝”)、浙江越王珠宝有限公司(“越王珠宝”)等多家公司的收购,达到外延并购的“高潮”。

金一文化之所以“大手笔”收购公司,目的在于迅速扩大规模,以至提升业绩,但现实却事与愿违。

财报显示,2020年1~6月,金一文化8家参股子公司中,金艺珠宝、臻宝通分别亏损1164万元、762万元,仅捷夫珠宝实现净利润1564.56万元。

金一文化表示,“公司自完成收购子公司金艺珠宝、臻宝通、捷夫珠宝以及越王珠宝后,积极进行全集团资源共享和业务整合,通过管理团队的努力,从品牌形象、产品设计、生产加工到销售渠道都已按并购规划进行转型升级。”

但转型升级效果甚微。上述公司的业绩增长未达预期,所在的资产组的经营发展受到了不同程度的影响,销量下滑,业绩遭受冲击并出现亏损。

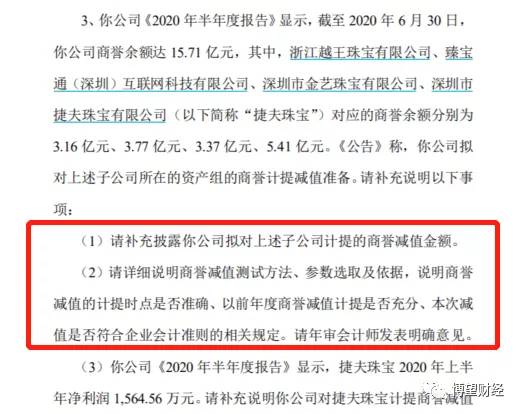

截至2020年6月末,金一文化商誉余额达15.71亿元,分别占同期末总资产、净资产的12.88%和36.11%。其中,金艺珠宝、臻宝通、捷夫珠宝和越王珠宝对应的商誉余额分别为3.37亿元、3.77亿元、5.41亿元和3.16亿元。

值得注意的是,金一文化表示,“考虑到新冠疫情防控常态化等对珠宝行业可能造成的影响,对客流及消费冲击短时间难以消除,未来前景不乐观,公司对上述子公司未来发展预期持谨慎态度,拟对以上子公司所在的资产组的商誉计提减值准备。”

持续大规模的收购导致金一文化商誉巨大,但所收购的子公司销量下滑,业绩遭受冲击并出现亏损,叠加新冠肺炎疫情对珠宝行业的冲击,致使金一文化计提大额商誉减值准备,侵蚀其利润。

交易所眼中的“问题公司”

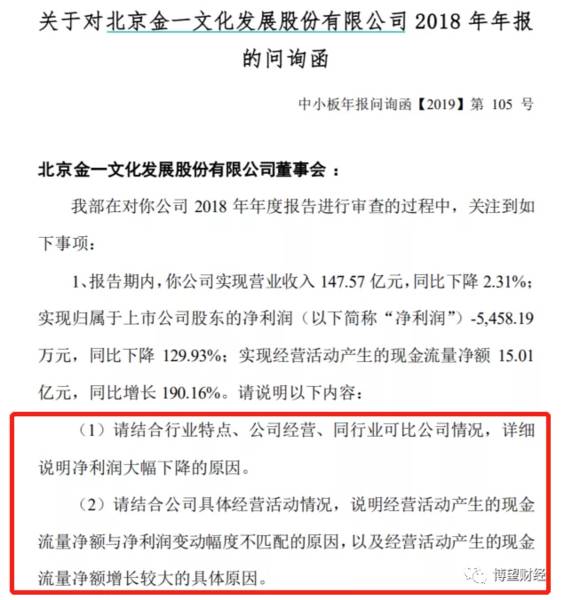

2019年4月,交易所对金一文化2018年年报下发问询函,对业绩下滑、利润与经营性现金流不匹配、商誉减值、负债情况、相关资产负债及损益科目的合理性等情况进行问询。

数据来源:金一文化官网

这已不是金一文化第一次受交易所“关照”。2018年以来,金一文化累计收交易所问询函4次;累计收交易所关注函9次。

针对金一文化尚未在业绩公告中明确计提商誉减值的金额,深交所对金一文化下发关注函,函中要求金一文化补充披露拟对几家子公司计提的商誉减值金额,并详细说明商誉减值测试方法、参数选取及依据,说明商誉减值的计提时点是否准确、以前年度商誉减值计提是否充分、本次减值是否符合企业会计准则的相关规定。

数据来源:金一文化官网

金一文化因经营指标等频频收交易所关注函、问询函,表明其财务报告质量较差。

综合来看,在营收、利润双降,归母净利润持续为负,原控股股东因诉讼纠纷将所持金一文化股权被全部冻结、拍卖导致控股权变更的背景下,金一文化“无休止”收购而形成的巨大商誉存在减值风险,叠加大额诉讼纠纷尚未审结,担保代偿风险较大。可以预见,上述因素短期内不可消除,金一文化未来业务的发展受此影响的可能性较大。

引入国资背景的金一文化能否挽回大规模收购扩张后的残局,让我们拭目以待。

本文转载至公众号:博望财经

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/