李宁会玩

编者按:本文来自微信公众号“财经无忌”,作者: 山核桃 ,贝壳投研经授权发布。

8月16日,58岁的李宁先生度过了一个颇为悠哉的下午茶时光。

这位曾经的“体操王子”手拿复古茶缸,正式在微博发起了“乒乒乓乓请接招”的接力活动。两天后,世界冠军丁宁与“神秘人”肖战一同接受乒乓球挑战。这一“奥运冠军搭档流量小生”的跨界营销着实让人惊呼:“李宁会玩。”

左手乒乓天团,右手娱乐圈顶流,“会玩了”也“玩会了”的李宁,在近日交出了一份不俗的成绩单。8月13日,李宁(02331.HK)发布了2021年半年报。财报显示:公司营收为101.97亿元,同比增长65%;净利润超19.62亿元,同比上涨187%;毛利率较同期上升6.4个百分点,由49.5%上升至55.9%。

这份半年报不仅是李宁首次半年营收超百亿,更几乎赶上了2018年全年的总营收(105亿元。

名利双收——对于成立已有31年的李宁专业体育品牌公司而言,这一刻已等了太久。

如果将时针拨回五年前,那时的李宁被视为服饰行业的经典败局。当时学者们研究的课题是“中国名企如何避免李宁式败局”。库存危机、品牌错位,内部管理层剧烈变动,外部则有后来者耐克的本土渗透以及安踏的崛起入局。彼时的李宁可谓四面楚歌。

但仅用了五年时间,李宁重回巅峰。有人说这是偶然间得来的运气,也有人说这是卧薪尝胆的实力。但如果你梳理这家公司的成长史,就不难发现,这些观点大多片面。

李宁崛起的背后,是一家本土企业不断调适自身,与市场、消费者乃至竞争对手反复博弈的过程。

透过李宁的成败,你会看到中国服装企业的生机、Z世代的消费信心以及“世界工厂”几经迭代而积累下的供应链优势......

或许,跳出国潮看国潮,是对李宁的另一个理解维度。

对于这份亮眼的2021年半年报,李宁方提供了两个解释:

一是政府有效疫情防控,李宁在疫情期间的各项销售改善措施持续获得回报;二是国内消费者对健康生活的要求普遍提升、对国产运动品牌充分肯定和大力支持。

其中的第二点,是业内普遍认为李宁等国货服装行业崛起的核心因素——特别是当该行业出现“野性消费”趋势之后。

据东吴证券梳理:2021年3月以来,耐克、阿迪达斯等国外服饰龙头在淘系销售额排名下跌,而李宁、安踏、鸿星尔克等呈现上升趋势。通过梳理宏观经济与行业趋势,财经无忌认为,国货服饰品牌崛起,正是综合国力与消费者认知达到新阶段的产物。

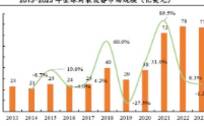

首先是纺织服装业的高景气度持续。疫情后,整个纺织服装行业呈现出高景气度。数据显示:

2021年上半年,纺织服装业复苏态势强劲,整体增速高于社零总额增速。而从行情来看,近年来,市场一改“纺织服装业难跑赢大盘”的观点,纺织服装整体关注度与交易量显著上升。

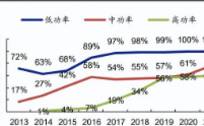

其次是行业迎来新一轮洗牌。事实上,海外服装品牌在中国区的增长近年来已有颓势。2015年,在前十大品牌中,海外品牌市场占比为37.1%。2017年因本就成熟的市场反应机制,在国内服饰品牌遭遇库存危机时,海外品牌借势拉开身位。但随着国货品牌逐步走出困境。2018年,海外品牌市场占比基本持平,而与之相对应的则是国内品牌复苏。

数据显示:“枯木逢春”的国产服饰品牌提速显著。安踏、特步与李宁分别于2013年、2017年与2018年市占率触底后,各自迅速回升。在激烈的市场角逐中,已然淘洗出一批具有潜力的国货服装企业。

而从消费端来看,Z世代消费人群对品牌认知有着更为自我的评价体系。

在更为便捷的信息网络中,相较于实用性等消费理念,Z世代更亲睐标签化、设计感与个性化的体验式消费。与浸润在好莱坞文化的80后不同,随着中国国力提升,Z世代有着天然的文化自信,并不刻意追求国外品牌。

三方因素叠加,印证了这场“国潮崛起”之风并非原因,而是结果。而回归到公司本身,正如上文所提及,与海外强势服饰龙头相比,因李宁等国货品牌缺乏灵活的市场反应机制,导致自2012年起,持续多年国产服饰“集体失语”。

相较于其他国货品牌,李宁的危机实际上来得更早一些。

一切始于2008年那场盛大的奥运会后,成为“英雄”的李宁在最应该发展的“黄金时代”里错失机遇。

后来,连李宁也不免惋惜:“历史性的一次奥运会在中国(举行),觉得是中国企业的机会,后来发现是外国企业有机会。

这些外国企业带来的不仅是强大的资金实力,更是在库存运维、产品创新与品牌构造上的一整套成熟体系。而横亘在国货服装品牌面前的两座“高山”也相继凸起——库存与品牌。正是有效解决了这两大危机,跨越高山后的李宁才得以涅槃重生。

2012年,一篇名为《李宁经销商的自白》的文章将李宁推向风口浪尖。作为李宁的粉丝,这位经销商提出疑问——“为什么淘宝上销售的价格比我的采买价都低?”这一电商与线下经销商的冲突,也暴露出李宁在渠道内部运营管理的混乱。

而放置入更大的背景下,冲突的产生,正是李宁大刀阔斧的“渠道复兴”计划。2008年奥运会后,运动服饰行业景气度不减,李宁等国货服饰品牌加快了以经销为主的门店扩张式跑马圈地。数据显示:

仅2010 年,李宁旗下分散着29个经销商及超过2000个分销商。庞大的经销商与分销商网络,注定了李宁无法直接触及终端的消费风向,这也为后来爆发的库存危机埋下伏笔。

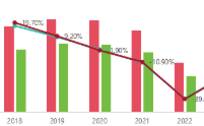

由于过高估计体育盛事的带货效应,加之外部金融危机影响,2011年左右,服装行业的库存危机正式爆发。李宁引入当时在中国有着17年投资经验的“老将”TPG团队,以快刀斩乱麻之态颁布了“渠道复兴”计划。前期的改革颇为激进,直接斥资14-18亿一次性大规模收购经销商过季库存,以回购计划支持经销商清理库存,以提升下游经销商的订货能力。但这却冲击了财报数据,造成李宁大额亏损。财报显示:2012年李宁毛利率与净利率均触底,当年的应收帐款计提坏账准备与存货跌价准备合计达13.33亿元,较同行相比均处劣势。

而反观其余国货服饰品牌则显得较为稳健。如安踏较早开启零售转型,特步砍掉经销商层级,在短期内均成功消化了部分库存。李宁在“渠道改革”的路上虽大刀阔斧,但“雷声大,雨点小”,成效并不明显。受前期一次性回购库存等因素影响,李宁连续三年的归母净利润亏损,伴随股价的持续大跌,李宁的盈利能力备受质疑。

屋漏偏逢连夜雨。2014年底,随着TPG团队的离开,李宁陷入管理层风波。后知后觉下,李宁才逐步走上了供应链优化与零售化转型之路,以“DTC(电商+直营)”模式提升对终端市场的敏锐度,渐渐走出了“库存积压—减少订货—收入下滑—关闭门店—库存积压”的恶性循环。

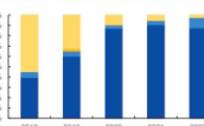

经多年探索,李宁目前的销售渠道分为新旧两部分,这也是现阶段大部分国货服装品牌所采取的模式。

一是“电商+直营”的DTC模式,二是仍以经销为主的传统批发模式。

两大模式并没有优劣之分,DTC模式直面终端,毛利率高,但管理成本投入大;传统批发模式则是毛利率低,但管理成本分摊给了层层的分销商。

2021Q2财报显示:从渠道收入占比来看,DTC模式营收占比已超五成,成为营收的主要助推器。

从财报上的另一个指标——现金周期数据也不难看出,李宁对库存管理与渠道改革的重视程度。2021年Q2显示:现金循环周期进一步缩短17天,目前只有13天。(2020上半年为30天╱2021上半年为13天)。从影响现金循环周期的因子应收账款数据来看:2021Q2的应收帐款帐龄超七成在60天以内,维持了2019年末和2020年末的健康水平。

因此,李宁对渠道的强势进一步反哺了营收数据的增长,也预示着国货服饰品牌的库存管理已迈入了精细化时代。

如分众传媒董事长江南春预言,随着2019年人口红利与流量红利时代的逝去,“一个品牌回归的大时代正在开启”。

红利见顶,品牌决战。在新消费这艘船上,手握船票的国货品牌一般分为两类:

一类是效率性品牌,强调迭代;一类是功能性品牌,强调高区隔度与文化认同。

前者代表如优衣库等快消品牌,后者则是安踏等运动品牌。

功能性品牌的优势在于较容易为单品贴上标签,形成品牌与品类的一一对应。同时,一旦让消费者形成对品牌文化精神的认同,很快便能占领消费者心智。

李宁的崛起密码正在于此:

一面牢牢抓住“单品牌、多品类”的主线,重产品;另一面则是与体育加强绑定,刷存在感。

但早期的李宁,并不像现在这样“人间清醒”。与磕磕绊绊的渠道改革相类似,李宁的品牌革命同样也是一条迂回百转的曲线。

上世纪90年代,与安踏等代工厂转型的企业不同,从国企改制而来的李宁在产品品类以及营销模式上有着天然的先发优势。产品品类上,李宁较早建立自有品牌,形成了以运动鞋服为主,皮带、手套等为辅的产品矩阵。营销方式上也颇为大胆,连企业logo的征集都是公众投稿,拿下北京亚运会的赞助权也是轻而易举。

据《人物》记者报道:拿下亚运会赞助权的李宁创业刚满三个月。当时,李宁对亚运会组委会说过这样一段话:“您应该使用国产的、国家的、国内的企业,因为这对国人还是很重要的,对建立我们的自信、融合还是非常重要的。”这一似乎不容抗拒的建议,天然带着国家的隐喻,最终组委会就压根没考虑过国外竞对。

转折很快发生在2008年前后。

李宁通过“代理品牌+收购品牌+自设其他定位品牌”的方式,继续尝试产品系列及品牌的多元化。

很快,属于李宁的品牌重塑1.0时代,踏着北京奥运的祥云而来。从“一切皆有可能”到“Make The Change”,logo与口号的转变中所包含的深远意义是:时任李宁执行总裁的职业经理人张志勇认为,李宁进军高端市场与走向世界化的时机已经成熟。

但现实是,猛然逃离性价比而闯入高端市场的李宁,并未提前对消费者进行品牌教育。同时,缺乏国外市场经验与专业操盘人员,品牌度认知不高的李宁在海外销售额始终低位徘徊。“主动出海”与高端化均铩羽而归。

值得注意的是,此刻李宁的品牌定位也在时尚与专业间徘徊不前。

在营销上,为了迎合年轻一代,请来林志玲作为代言人,偏离了李宁与体育强绑定的主轨道。

到了2012年,一切开始重回正规。在TPG团队的动刀下,李宁“品牌重塑2.0时代”在核心品类上拨冗去繁,五大核心品类的战略布局“篮球、跑步、羽毛球、训练和运动生活”沿用至今。在营销上,重回“体育赛事赞助+体育代言人”的营销传统,如重金签约当时的热火队球星韦德。

尽管TPG团队的改革以“激进”著称,但在产品品类与营销定位上将李宁重新拉回了正轨。李宁在后来的采访中也肯定了TPG团队的前瞻性:“金珍君(TPG方代表、时任李宁行政总裁)做的一些事情,从策略上也是对的。他的问题在于没有效率,没有将各个部门团结有效地运转起来,实现他想达到的目标。”战略是正确的,但结果却满是苦楚。相比对管理层的评价,这位创始人更痛惜的是李宁曾经拥有过最为耀眼的黄金年代,但却没能将优势沉淀,“当时留了很大的空间去改造产品,改造渠道,但这个没完成,危机就产生了。”

2015年,创始人李宁重回公司,李宁的“品牌重塑3.0时代”一直持续至今。李宁改回了品牌logo与口号,同时确立“单品牌、多品类、多渠道”的战略。以李宁主品牌为核心,推出弹簧标、LING、中国李宁、BADFIVE等子品牌,覆盖下沉市场、中产阶级、Z时代以及嘻哈群体等。在产品品类上,沿用“品牌重塑2.0时代”的五大品类策略。随着子品牌“中国李宁”登上纽约时装周一炮而红,这家元老级国货品牌再度走入年轻人视野。

此时的李宁已经找到了一条可以实现流量倍增的道路:时尚化+专业化。利用子品牌的流量优势,完成品牌的心智教育,将“国潮”的标签与李宁绑定。而在消费者形成品牌认知后,李宁借助完备的产品矩阵为消费者提供可选择的消费方案,提升品牌忠诚度。

最新财报中的广告与推广支出营业边际利润的增加,说明流量正沉淀为留量。

2021Q2,李宁的广告和推广支出为1.9亿元,同比增加34%,占整体收入7.3%,去年同期为1.4亿元,占比9%。增加一单位产品的销售所增加的利润,即营业边际利润增加了14.5%。

尚与专业,二者相辅相成,缺一不可;而品牌与流量,二者则是道与术的关系,品牌实力的基础,流量是工具,李宁的崛起正是品牌与流量的结合。

“历史不会重演细节,过程却会重复相似。”

这句话印证了李宁与绝大多数中国服装行业的命运轨迹。它们随市场体制改革成为“世界工厂”的组成部分,也在全球化浪潮下与拥有成熟现代化体制的国外服饰品牌贴身肉搏。

当然,它们也不断尝试讨好一代又一代的年轻人,在模仿与创新中形成独特的商业模式。

不论是被动迎难而上,还是主动破局而生,以李宁为代表的国产服饰品牌,既是“自由的一代”,同样也是“不自由的一代”。就如创始人李宁人生轨迹一般,从创立企业开始,“李宁”就成为了某种符号。他尽管全力引入职业经理人以逃避创始人效应,但最终仍走进了“李宁”的怪圈。“英雄不自由”——是这位创始人注定背负的宿命。

与育大国的崛起逻辑相似,那个时代的奥运会,举国情绪随奖牌榜上的数字涨落。那个时代的“李宁们”也心系盛会,直至2008年高光过后迎来危机。梦碎之后,在商言商,商业回归到世俗的本质。用财经作家吴晓波的话来说:“感性突变的艺术时代结束了,诸神黄昏,理性的科学时代降临。”

让商业重回商业,改变潮水方向之后,李宁前路仍漫漫。

其一,就目前的规模体量而言,李宁仍有较大的追赶空间。一面是距离外资品牌的千亿规模仍遥远,另一面是国内“老对手”安踏仍遥遥领先。截至8月21日,安踏市值为4528亿港元,李宁为2349亿港元。而据安踏发布的业绩预告,2021年上半年安踏营收增长至少50%至220亿元,较2019年同期增长49%;营业利润同比增速将不低于55%至36亿元,较2019年同期增长31%。

其二是,李宁仍需要创造更具市场领导力的单品,强化“单品”的标签化属性。

其三是,李宁应尝试在多品类运营间找到平衡点,“中国李宁”的子品牌前期固然可以引流,但后续仍考验着各子品牌的运营能力。

更为重要的一点是,与众多国潮品牌相似,李宁需要找到穿越周期的力量,在行业低景气度仍保持有力的韧性。

李宁已经做好了准备。用李宁集团执行董事兼联席CEO钱炜的话来说,李宁离“中国的李宁”还很远,离“世界的李宁”则更远:

“我们是想成为一个被世界认可的具有时尚性的专业运动品牌,希望让中国人选购运动产品时,首先想到的就是李宁。在没有达到这个目标之前,我认为我们永远在爬山的过程中”。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)