别再指望超级大牛市!

姥爷从上周的行情表现里有些什么重要发现?

财姥爷:跌了两周的大盘,终于在本周收红了!

上证涨了1.39%,深证涨了4.6%,创业板更是大涨7.59%。

但其实这又是赚指数不赚钱的一周,60%的个股仍在下跌。

平安银行周二发布的银行业首份一季报大超预期,营收417亿,净利润101亿,双双实现“两位数”增长,引爆银行股。

如果要论赚钱能力,银行是A股最牛逼的板块,没有之一。

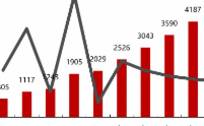

2019年,A股3800余家上市公司合计净利润41576.5亿元,而36家上市银行合计净利润16988.6亿元,占40.9%。相比而言,A股追捧的白酒行业在2019年总共只有859亿的净利,还不到银行业的零头。

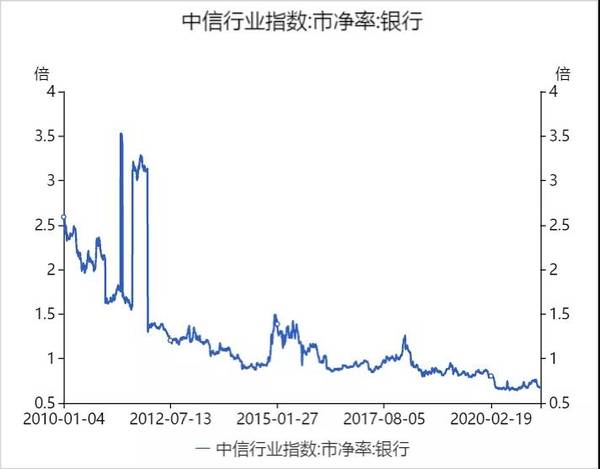

这么能赚钱的银行,却一直不被市场待见,目前银行业的整体PE只有6倍左右,市净率低到0.6,整体跌破了净资产,宇宙第一大行工商银行,市值也被贵州茅台超越。

远看是肌肉猛男,近看却如此骨感,这就是银行业的现实。

▲数据来源:同花顺iFinD

银行虽不受普通投资者欢迎,但是投资机构的大佬们却开始逆势而动了。回看公募的一季报,张坤、谢治宇等顶流基金经理加仓银行股。

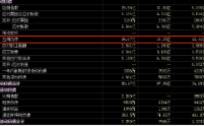

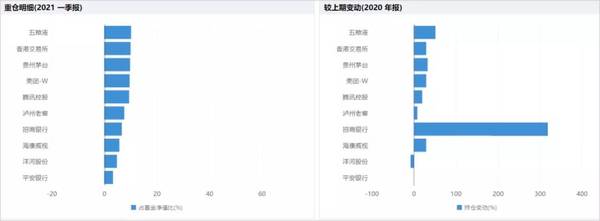

▲易方达蓝筹精选混合持股变动 图源:同花顺

张坤的“易方达蓝筹精选混合”一季度持仓中,招商银行和平安银行都进入了本期最新10大重仓股,其中招行买了57亿,比上期增加318%,平安也买了28亿。

兴全的谢治宇,管理规模超过500亿,一季度增持了兴业银行,平安银行也被加仓至前10大重仓股。

我觉得,公募大佬加仓银行,并不是看好银行的长远投资价值,只是在消费和科技的核心资产估值过高、市场大势上涨乏力的环境下,银行的低估值确实具备性价比和防御能力,这说明大佬们对今年的行情并不是特别乐观。

本周的亮点,是绩优白马股的王者归来,行业龙头指数涨了1.8%。歌尔股份腰斩后大涨26%,一季报业绩大幅增长和VR概念火热,成为股价催化剂。歌尔是全球最大的VR代工厂,未来业绩有了新的想象空间。

零食龙头三只松鼠,一季报业绩表现良好,也大涨了23%。

只要业绩足够好,即使估值泡沫破裂,股价也早晚会通过业绩增长,重新回归之前的高点。这就是好公司的价值,当然前提是它得一直好下去。

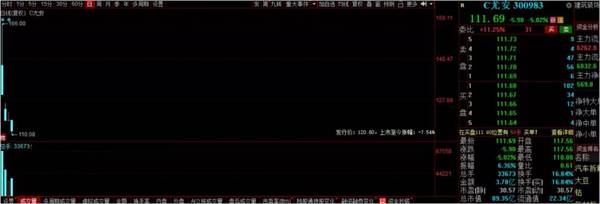

绩优股回暖,妖股却在崩盘。

过去两年最大涨幅超过20倍的中潜股份,本周连续3天跌停,确实有些惨烈。

中潜股份主业是生产潜水装备产品及提供潜水服务,既不像英科医疗、坚朗五金等大牛股那样有亮眼的业绩,本身也不算热门题材,过去两年的暴涨庄股嫌疑非常大。

出来混,迟早要还的。纯靠炒作的公司,还是从哪里来到哪里去。

打新的风险也在升高,本周上市的6只创业板新股,尤安设计第二天即破发,深圳瑞捷第四天破发,打新必赚钱的神话过去了。

本周,有一篇名为《你们才30亿市值,我们接待不了的》的文章在投资圈刷屏。文中讲到,一家上市七八年的公司,过去几年的收入增长了3倍,市值却从高峰期的100多亿跌到了现在的30亿不到,老板感觉公司的价值被市场低估,希望有机会和机构投资者交流一下。

没想到的是,在约路演的时候,投资机构竟然拒绝接待。给出理由是,30亿市值在市场上根本没有足够的交易量,买卖都困难,我们不可能投资这样的标的。

故事虽然残酷,折射的却正是当下的A股生态:由于注册制带来的规则变化,以及机构的资金规模急剧增长,大市值、赛道好的公司,更容易受到巨量资金追捧,而小市值、传统行业的公司,沦为鄙视链的底层。

A股环境确实变化太快了。在现在的A股里混,不仅投资者需要调整策略,过去被上市公司忽视的市值管理工作,也应该被重视起来。

请问姥爷,您觉得以后A股市场还会出现像2005-2007年和2014-2015年那样的指数大涨、个股普涨的超级大牛市吗?

财姥爷:我的观点很明确:别再指望出现过去那样的超级大牛市,通过炒A股实现屌丝逆袭、一夜暴富的机会,大概率不会再有了。

我们先回头看过去20年来的两轮大牛市,行情确实涨得非常迅猛。

第一轮牛市,沪指从2005年6月6日见底998点,到2007年10月16日见顶6124点,牛市持续时间只有28个月,但是涨幅却超过500%。

第二轮牛市,沪指从2013年6月25日见底1849点,到2015年6月12日见顶5178点,牛市持续时间24个月,涨幅仍接近200%。而此轮的领头羊创业板指数,更是在2年内涨了近600%。

不仅是指数在大涨,个股更是“暴躁”,第一轮牛市时,涨幅超过10倍的接近400只,占当时总股票数的30%,个股涨幅中位数接近600%;第二轮牛市时,涨幅超过10倍的有100只,占股票总数的5%,个股涨幅中位数超过300%。

也就是说,之前两轮大牛市,不但诞生了很多超级大牛股,而且大多数个股都跑赢了大盘。这样赚钱效应爆棚的行情,让人热血沸腾,也容易让人想入非非。江湖盛传的赵老哥、炒股养家等人在A股赚到万倍收益的财富神话,基本也都是在此期间完成。

现在的市场环境跟之前已经截然不同了,最大区别在于两点:一是投资者结构更加理性,所以市场整体的波动性会比以前显著下降;二是从监管层面在引领市场,注册制使壳资源失去了往日的价值,垃圾股和题材股失去了免死金牌,这就导致行情难以出现普涨局面。

最近两年的行情也能看出这种趋势。2019年1月4日,沪指见底2440点,到今年的最高点,市场涨了两年多,沪指涨幅还不到60%,堪称“表现最差“的一轮牛市。而个股表现更是熄火,超过30%的股票在最近两年还是下跌的,大多数公司也没有跑赢大盘,市场分化极其严重。

其实这不是坏事,因为大牛市后必然对应的是漫长大熊市,比如2005年-2007年的大牛市后,接下来的熊市持续了5年多,沪指最大跌幅超过70%;2014年-2015年的大牛市后,接下来的熊市持续了3年多,沪指跌幅超过了50%。至于个股的跌幅,绝大多数都比大盘更惨。

暴涨暴跌、过高的波动率,其实对投资者的伤害巨大。

按照现在的波动率,A股应该是要走出长期慢牛的,上涨的时候泡沫不大,跌下来也不至于伤筋动骨。估值在小范围内波动,市场依靠盈利慢慢上涨,这是成熟资本市场的典型特征,也是A股未来的必由之路。

如果你能够接受慢慢变富,希望少受些刺激,低波动率下的慢牛行情显然是更好的。

本文转载至市值观察公众号

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/