军工股投资的九条法则

编者按:本文转载至微信公众号“锦缎”,贝壳投研经授发布。

按:军工是最近市场热度最高板块之一,甚至有卖方大佬喊出“现在的军工股是两年前的新能源车”的口号。作为一个特种产业,军工板块在过去十数年表现出了一定的现象规律,这次会不会不一样我们不知道,但历史的经验值得总结归纳(特别指出,本文作就于整两年前的2019年3季度,文字部分数据更新为最近。)

军工股的投资,往往让大家又爱又恨,爱的是弹性超大,恨得是长时间拿军工股很难赚钱。作为一个军工研究的老兵,也算是曾经沧海亏成狗,除却巫山吃过面,现在梳理了过去几年军工股投资的一些简单直接的规律,凑成九条,希望能对后来的投资者有些借鉴。

第一、军费可以长期保持高于GDP或者与之持平的增长速度,这也是军工行业成为少数可以实现持续稳定增长的行业的基础。

军工行业具有特殊性,国内的军方基本上是唯一的买家。除了极少数的出口以外,军工行业的收入主要来自于军费。

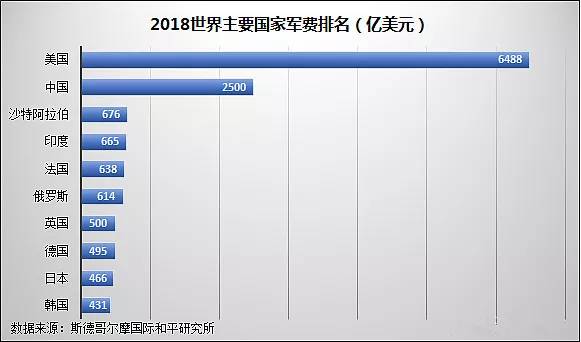

按照斯德哥尔摩国际和平研究所的数据,2018年世界前10大军费支出国分别是美国、中国、沙特、印度、法国、俄罗斯、英国、德国、日本和韩国。其中美国一枝独秀,中国跟美国还有很大的差距。

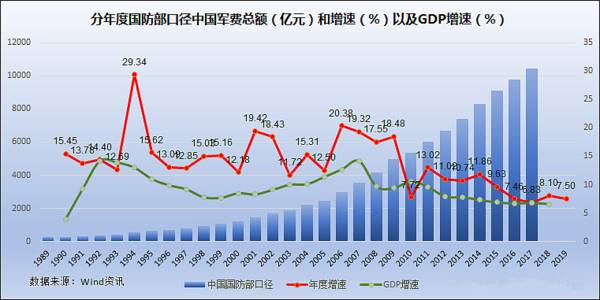

军费增长总体是高于GDP增速的,军费增长与GDP增速密切相关。

从90年代开始,除了极少数年份外,军费增速长期一直高于GDP增速,进入2010年之后,军费增速越来越接近GDP增速,但总体还是高于GDP增速。

军费增速预计长期会维持与GDP增速持平或者略高的局面。而军费增速是中国军工行业长期增长的来源,因此,从长期看,中国军工行业是少数可以保持稳定持续增长的行业。

第二、军工股的走势,可以认为是中证1000指数的一部分,并没有走出长期独立的行情。

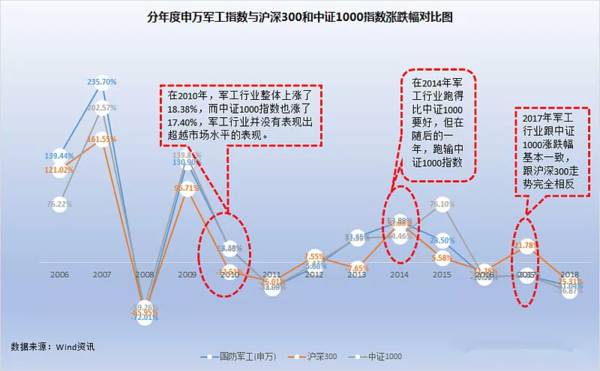

历史上,军工行业公认有两次独立行情,或者说军工牛市,一次是2010年,一次是2014年。但从实际看,军工行业指数整体并没有跑赢代表小盘股的中证1000指数,只是这两年小盘股行情的一个分支而已。

在这两次市场认定的牛市中,2010年军工涨幅跟中证1000指数基本一致。2010年6月至11月,是军工行业公认的第一波行情,但实际上这一波行情从全年看不过是一次小盘股行情而已,军工整体并没有显著跑赢代表小盘股的中证1000指数。至于2014年,军工涨幅确实好于中证1000,但在2015年牛市却远远落后于中证1000指数。

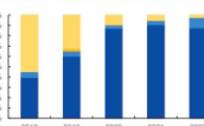

将申万国防军工指数和沪深300指数、中证1000指数比较来看,在2010年之前,军工指数跟沪深300和中证1000走势基本一致,2010年以后,国防军工指数跟中证1000指数走势越来越一致,跟沪深300指数走势反而有了明显的分野。

总体上来说,军工指数跟中证1000指数走势基本一致,从年度看,并没有走出属于自己行业的独立行情。

第三、军工股长期成长空间并没有想象的那么大,个股投资主要靠外延(资产注入)

从理论上来说,对照中美主要军工企业的市值,中国军工上市公司市值具有很大的成长空间。中国军工行业市值最大的上市公司之一中航沈飞,市值只有不到1500亿人民币,而美国军工企业龙头波音公司,市值8700多亿人民币,洛克希德马丁,市值也有将近6500亿人民币(数据截至2021年8月5日),从这个角度看,中国的军工上市公司市值似乎还有5倍左右的成长空间。

但这理论是个陷阱。假如你真照着这个理论买中航沈飞,指望有一天能变成波音,那就属于缘木求鱼了。

因为中国的军工上市公司市值小,原因主要是军工集团上市公司多且分散,如果各个集团的上市公司全部加总,总市值就不小了。

中航工业集团则有19家上市公司,每一个都是芝麻,但芝麻多了就变成了西瓜。将集团内各个上市公司加总,军工企业的总体市值成长空间比想象的空间就要小多了,再考虑到美股处于牛市,市值可能高估,现有军工企业的成长空间可能并不大。

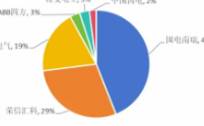

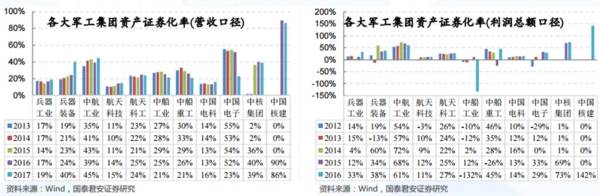

军工行业个股的投资还是主要看外延,也就是资产注入。根据国泰君安军工研究小组的数据,各大军工集团的资产证券化率都不高,从利润的角度看,航天科技和航天科工集团上市公司的利润体量都不到集团的30%,集团内部还有相当大数量的优质资产没有注入上市公司,这些都值得资本市场去想象,也是主题投资的主要逻辑支撑。

第四、军工股长期投资收益率来源于ROE(净资产收益率),这个数字大约在5%左右,不能期望太高

巴菲特说过,“我们判断一家企业经营好坏的主要依据,取决于公司的净资产收益率”,从长期看,投资股票的持续收益率,等于资产的净资产收益率。

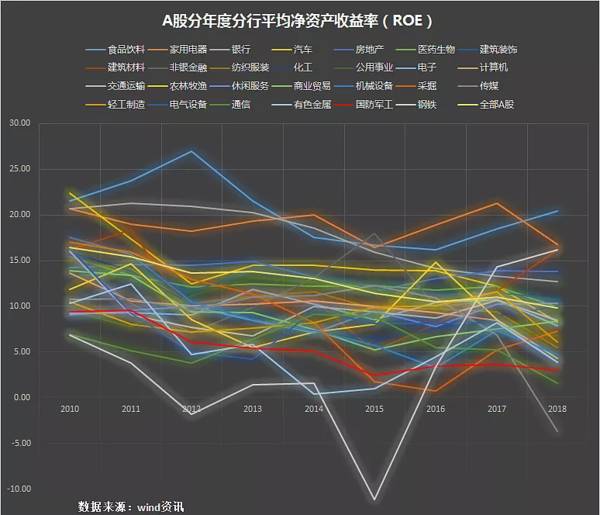

上图为2010年到2018年总共9年的A股上市公司净资产收益率(ROE)数据,从数据看,长期表现最好的是食品饮料和家用电器,这也和我们2015年以来的大蓝筹消费股行情表现一致。并不是因为市场处于熊市所以大消费表现好,而是因为大消费的长期净资产收益率表现优异,通过时间可以消化估值。

我们的国防军工呢?从多年的平均值看,排名倒数第二,倒数第一是钢铁,但钢铁因为有周期性,部分年份出现了负的ROE,属于情有可原。

国防军工整体的ROE并不高,从多年看,只有5%左右。造成中国军工总装企业盈利水平低的一个最主要的原因就是成本加成的军品定价制度,这个加成制度有一个天花板,那就是4.76%的营业利润率(定价=成本+5%的利润,营业利润率就是5%/(1+5%))。

在新的军品定价制度下,中国军工企业的营业利润率可能会在现有程度上提升一倍,那么ROE水平也会提升一倍,达到10%左右的市场平均水平,这个时候军工股投资的长期收益率才会有一个翻倍的提升,达到当前市场的平均水平。

但是,在当前军品定价制度没有根本性改革之前,目前我们对军工股投资的长期预期收益率,就是5%。

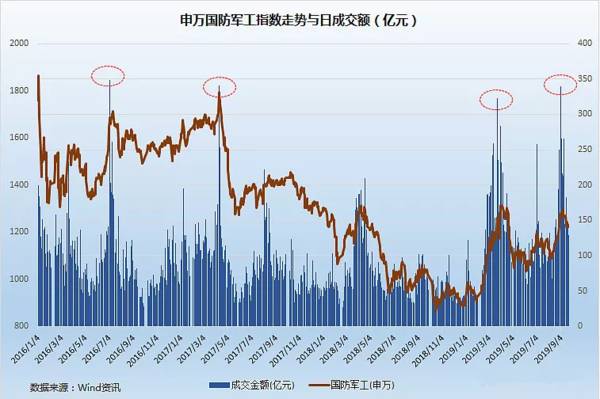

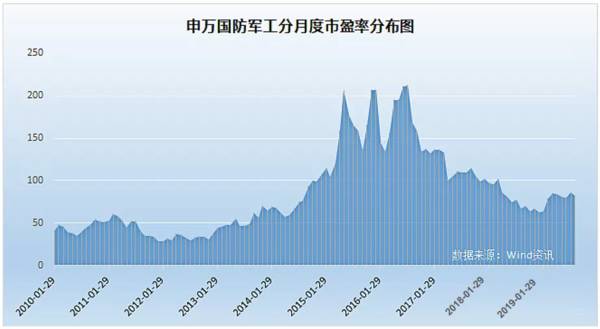

第五、成交额上300亿是一个短期炒作到顶的风向标

如上图,从2016年到2019年9月,军工行业总共有四次成交额上300亿,第一次是2016年7月5日,第二次是2017年4月11日,第三次是2019年3月25日,最近的一次是2019年9月3日。从历史规律看,最近这几年,每当申万国防军工指数的成交额冲上300亿之后,事后看都是短期的一个高点。

原因可能是军工股受短期主题炒作的影响很大,高涨的成交量不可持续,除非是大牛市。

第六、利好兑现是利空,不管前期涨没涨

军工主题炒作是一个极其常见的现象,而军工的主题又非常多,像什么国际局势紧张,大型武器发布,国庆阅兵,两会军费预算可能超预期等等,都会炒起一波。但主题炒作把控非常难,因为你永远不知道主题炒作从什么时候开始,但什么时候结束却是非常明确的。

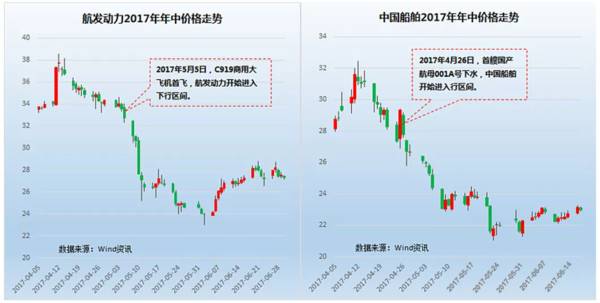

军工的主题炒作,利好兑现就是利空,不管前期涨没涨。

举两个例子,第一个,2017年4月26日,首艘国产航母下水,航母概念股中国船舶在下水的前一天,4月25日暴涨,4月26日航母正式下水,随后中国船舶就进入了下行区间。

第二个,2017年5月5日,大飞机C919首飞,大飞机概念股航发动力也在当天开始了一路下行。

军工的股票,当有确定性的大事发生时,就是利好兑现的时候,不管前期涨没涨。

第七、军品出口未来的方向是无人机

战斗机、航母、坦克,这些都是大国对抗的利器。但从世界范围内看,主要对付游击队的治安战才是战争的主流。

军费的全面上升靠的是大国之间真刀真枪的对抗。与大家印象里反差很大的是,看上去人畜无害的中国在世界军事上的影响力远超大家想象。美国和印度军费的例子说明了这一点。

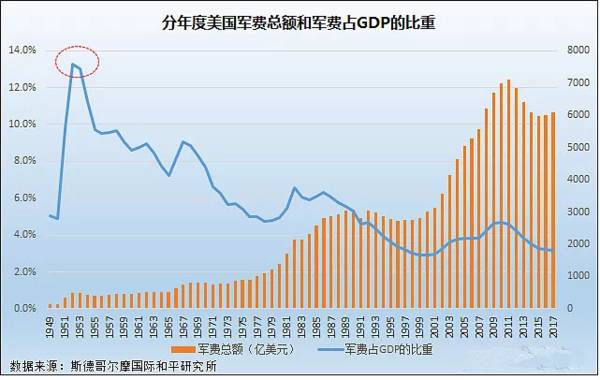

这是美国分年度军费总额和军费占GDP的比重。在1949年之后,真正让美国重视起来的是朝鲜战争,当时军费占到美国GDP的13.3%(1952)。

上图是印度分年度军费总额和军费占GDP的比重,印度唯二的心跳都不是贡献给死敌巴基斯坦的,而是给中国的。第一次高峰出现在1963年,1962年底中印战争爆发,印度一败涂地,不得不在1963年至1965年加大对军费的投入。第二次出现在1987年,当时唯一的大事件就是对中国人来说没有什么印象的中印边境冲突。大国之间的冲突,直接的反映就是军费飙升。

但现在大国之间都是靠谈判解决问题,未来更多的都是地区冲突,主要形式就是治安战,而无人机则是治安战中正规军吊打游击队的利器。

无人机对于中美俄这些大国来说,连盘菜都不算,但是应付治安战正当其时。正规军面对游击队这种打了就跑的,一点辙都没有,总不能老让正规军化整为零下去清乡。干脆换无人机得了,便宜省事量又足,对付游击队妥妥的。

由于美国对无人机技术扩散持谨慎态度,在出售军用无人机上非常保守,客观上给中国军用无人机让开了市场。

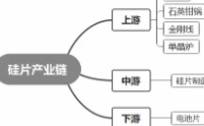

航天彩虹(SZ:002389)出品的彩虹无人机就是其中的典型代表。彩虹4B无人机是航天科技十一院的产品,设计之初就考虑到性价比和费效比,全部采用成熟的货架构件,跟美国高大上的无人机配置上确实没法比,但价格和使用费用只有美国MQ-9死神无人机的十分之一不到,性能却差别不大。

彩虹4B无人机的滞空时间能长达30小时,可以长期在危险地区徘徊,挂载能力超过300千克,发现目标可以不用呼叫战斗机直接发射机载导弹,而且航天科技集团还贴心的设计了AR-1无人机专用导弹,将原来这种通配普通战斗机的导弹价格打了至少三折。应对治安战,好用不贵才是关键,彩虹无人机将这种特点发挥到了极致。

无人机的出口,在未来空间非常大。

第八、军工采购跟政府采购一样具有周期性,一般前三年一半,后两年一半,所以最后两年军工股容易出业绩。

虽然每年两会都会公布军费预算,但这些预算不一定在当年兑现。我们一般都是把五年的军费加总,通常前三年一半,后两年一半。这也体现了中国计划经济的特点,着眼长远,目标明晰,按部就班,不受短期因素的扰动。

由于军工的主要上市公司在十二五期间大多经历了资产注入,因此大多数公司并没有完整的五年财务数据可以对照。我们可以比较的是中航电子,公司在整个十二五期间资产规模并没有特别大的变化。

在十二五计划的这五年里,中航电子的收入基本遵循着前三年一半,后两年一半的规则。五年计划的第三年也就是2013年收入快速上了一个台阶,前三年累计收入占比是51%,后两年收入占到49%左右,后两年的收入差距不大。

第九、军工股没有估值锚,不要被估值困扰

估值是一个让军工行业研究员非常头疼的问题,因为军工行业的整体估值确实比较高,不是特别好解释。

老的军工研究员,自己会总结出一个看市盈率炒军工股的规律,从2010年以来的市盈率走势看,军工行业的市盈率在50倍以下时,就可以配置,当市盈率超过100倍以上时,可以放弃。当然这个门槛在2015-2017年之间被提到100、200。这个规律的核心逻辑就是估值回归,假设军工行业将来会重复过去的估值。

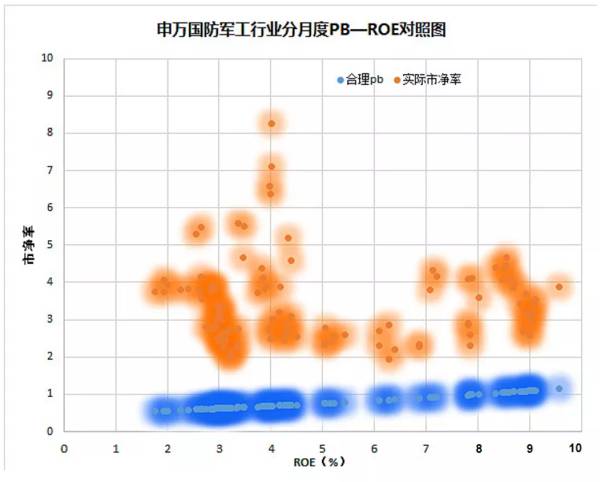

但军工行业的估值并没有一个合理的锚供大家参考,因为军工行业估值其实是脱离基本面的。上图是军工行业分月度的PB-ROE对照图,我们收集了从2010年以来总共116个月的数据,画出了图上棕色点的PB-ROE对照图。

蓝色点是我们计算的合理的PB-ROE对照线(假设ROE按照现在的水平可以保持10年,权益8%的折现率),我们可以发现,相对军工行业的ROE,实际的PB(市净率)是严重超标的,在这种情况下,很难说将来估值回归会兑现,因为现在的估值确实有些离谱。

为了让自己的推荐自圆其说,军工行业研究员采用了市销率(市值/年销售收入)这个指标,这指标看起来相对就不太高,可以用于不同行业,或者海内外企业的对比。这个指标当然有它的合理性,但却不能代替常用的市盈率(PE)、市净率(PB)和净资产收益率(ROE)指标,毕竟投资者买企业是买的利润,不是买的销售收入。

对于军工股的投资,不能不看估值,但又不能太看估值,军工行业没有估值的锚,或者说一直都没有进入过合理的估值区间,所以过去的估值水平将来能不能重复这个问题,不要刻舟求剑,要看未来的实际情况自己把握。

上面就是个人总结的军工股投资的九条法则。军工是个好行业,军费持续稳定,增速跟GDP增速持平或者略高。但对我们这些二级市场投资者来说,前途固然很光明,可道路总是曲曲折折的,还是要注意投资规律。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/