汇宇制药科创板首发今日上会:轻研发重销售,单一产品集中度超90%

编辑按:本文转载至微信公众号 “IPO早知道”,作者“Uncle C”贝壳投研经授发布 。

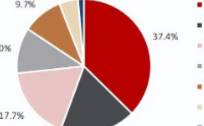

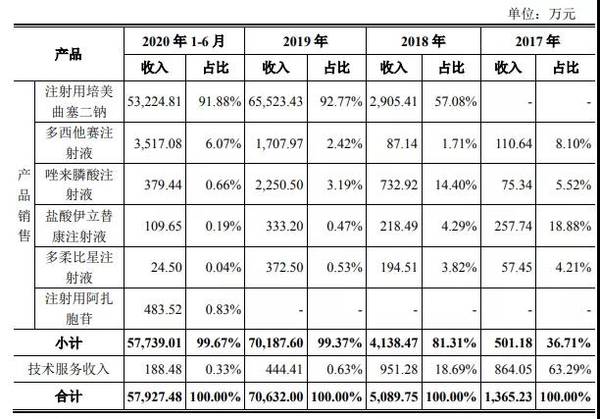

注射用培美曲塞二钠收入占总营收比高达91.88%。

据IPO早知道消息,四川汇宇制药股份有限公司(下称“汇宇制药”)将于今天(26日)在上市委会议审核,冲刺科创板IPO,其保荐机构为中信建投。

汇宇制药招股书显示,本次汇宇制药计划发行不超过6360万股人民币普通股,拟募集资金19.07亿元,用于投入建设汇宇欧盟标准注射剂产业化基地(二期)项目 (6.79亿元),汇宇创新药物研究院建设项目(4.28亿元)以及补充流动资金(8亿元)。

来源:公司招股书

作为抗肿瘤药物生产商的汇宇制药如今距上市只有一步之遥,今日能否通过上市委考验成功闯关备受市场关注。

单一产品依赖严重,盈利持续属性存疑

公开资料显示,汇宇制药主要从事抗肿瘤和注射剂药物的研发、生产和销售,是一家研发驱动型的综合制药企业,主要产品包括注射用培美曲塞二钠、多西他赛注射液、唑来膦酸注射液等。其中,注射用培美曲塞二钠产品逐渐成为汇宇制药收入最大来源,截至2020年上半年该项产品营收占比已经达到91.88%,单一产品依赖性凸显。

招股书显示,核心产品注射用培美曲塞二钠于2017年9月份取得药品国内注册批件,随着汇宇制药营销网络逐步完善和学术推广力度逐步加大,该品种于2018年12月中选“4+7”城市药品集中带量采购、联盟地区药品集中带量采购,使得2018年以来公司收入规模大幅提升,注射用培美曲塞二钠占营收比重从2018年的57.08%上升至2020年上半年的91.88%,盈利能力也逐步得到改善。

来源:公司招股书

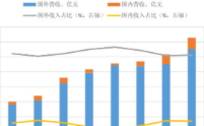

从近年营收状况来看,2017年-2020年汇宇制药分别实现营收1398.38万元、5432.01万、7.07亿元、13.64亿元,分别实现净利润-8471.84万元、-2200.46万元、1.77亿元、3.43亿元,由此可以看出,随着核心品种注射用培美曲塞二钠进入市场,中标集中采购实现大规模销售之后,汇宇制药在2019年成功实现扭亏。

再加上核心产品高毛利率的特性,汇宇制药营收利润双双实现高增长。

2017年-2020年上半年,汇宇制药主营业务毛利率分别为10.32%、80.15%、93.17%及92.19%,2018年以来毛利率水平呈现高位水平。截至2020年上半年,汇宇制药主营业务毛利率为92.19%仅次于贝达药业(300558.SZ),不仅高于行业平均值,与同业可比公司来看也颇具优势。

来源:公司招股书

但是,产品集中度过高也带来不少隐患,持续性受到质疑。若汇宇制药核心产品注射用培美曲塞二钠受到竞争产品冲击、遭受重大政策影响或由于产品质量和知识产权等因素使公司无法保持该产品的销量、定价水平,则核心产品的收入下降将对汇宇制药未来的经营和财务状况产生不利影响。

值得注意的是,发行保荐书显示汇宇制药核心产品注射用培美曲塞二钠“4+7”带量采购及联盟地区带量采购标期将于2021年到期,未来可能面临激烈的市场及价格竞争。

研发投入亟需加强,科创属性略显不足

因此,汇宇制药亟需努力提升其他在售产品收入的增长以及加大研发投入适时推出替代性的新产品。

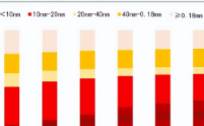

不过从近年研发投入数据来看,汇宇制药研发费用率呈现逐年下滑的趋势。截至2020年上半年,汇宇制药研发费用率为5.62%,远远低于行业均值18.47%;与2017年的158.34%相比也呈现跳水式下滑。

来源:公司招股书

对此,汇宇制药解释为主要由于2017年、2018年公司产品尚未大规模销售,实现的营业收入金额较小,导致公司研发费用率显著高于同行业可比公司,随着公司产品进入市场实现大规模销售,才使得2019年以后研发费用率大幅下降。不过,这也侧面说明汇宇制药在公司经营规模及盈利水平快速增长的同时研发投入并未及时跟上快速发展的步伐。

再从招股书所披露的科创属性评价情况来看,汇宇制药并未符合《科创属性评价指引(试行)》中的“形成主营业务收入的发明专利(含国防专利)≥5项”标准,仅有4项专利且均在2019年之前取得,未完全契合科创属性评价标准,科技创新能力略有不足。

来源:发行保荐书

总体而言,截至发行保荐书签署日,汇宇制药在研项目总共77个,其中原料药29个,抗肿瘤注射剂16个,其余项目还包括肿瘤辅助用药、造影剂项目等,上述研发项目中包含1类新药项目8个,改良型新药项目1个。

根据我国《药品管理法》《药品注册管理办法》等法律法规的相关规定,药品注册需经过临床前研究、临床试验审批、临床试验、药品上市注册等阶段,由国务院药品监督管理部门批准后发放药品注册证书,时间周期较长。尤其是创新药,从研发至上市销售的整体流程耗时可能达10年或以上,成本高昂,且结果存在较大的不确定性。如果在研产品未能研发成功或者最终未能通过注册审批,会导致前期投入受损,同时公司未来的增长潜力也会受到影响,存在较大的药品研发风险。

因此,无论在研发前的投入,研发中的过程及成果,以及研发后至上市销售的整个链条中,都需要企业持续不间断的投入来抵御与消解其中存在的风险与不确定因素。

销售模式差异成销售费用率高企动因

根据上述提到的数据可知,汇宇制药身处以研发能力为衡量标尺的医药行业中,其近两年的研发投入却未跟上步伐,那么,这些年来汇宇制药究竟在哪里投入了更多?

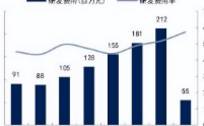

财务数据显示,汇宇制药公司期间费用主要包括销售费用、管理费用、研发费用和财务费用。2017年-2020年上半年,公司期间费用占营业收入的比例分别为634.66%、222.36%、64.81%及58.85%,比例较高。

其中,汇宇制药销售费用总额在2017年-2020年上半年分别为417.71万元、2962.13万元、3.38亿元及2.75亿元,销售费用率分别为29.87%、54.53%、47.82%和47.02%,占比接近总营收比的一半,2018年和2019年分别较上年同期增长609.14%和1041.51%,涨幅惊人。

据了解,销售费用主要由学术推广费和职工薪酬等构成,汇宇制药2018年以来销售费用大幅上涨主要由于学术推广费的快速增长。2017年、2018年、2019年和2020年1-6月,学术推广费金额分别为0万元、1725.31万元、3.03亿元和2.44亿元。

而学术推广费快速增长主要原因是汇宇制药2018年起开始在国内销售药品,公司中选“4+7”城市及联盟地区药品集中带量采购后,公司产品开始大规模销售。为此,汇宇制药为了让医生尽快熟悉药品的性能和优势,提高公司与产品的品牌知名度,因此从2018年开始对药品的学术推广,并于2019年开始大幅提升学术推广力度,使得学术推广费用大幅增加。

与同行业对比来看,汇宇制药的销售费用着实偏高,截至2020年上半年,汇宇制药销售费用率为47.02%,远高于行业平均值30.53%。

来源:公司招股书

且因为汇宇制药销售模式主要采用“第三方学术推广+经销”的销售模式,相较采取“经销商+自营学术推广”模式、销售费用率更低的恒瑞医药(600276.SH)和贝达药业,不占优势;而普利制药(300630.SZ)的原料药销售采用直销模式,销售费用率也显著低于汇宇制药。

而招股书显示,为了进一步巩固公司的行业地位和竞争优势,以及随着募集资金投资项目的逐步实施,汇宇制药可能在未来几年内继续在业务开拓、人员招募、技术研发等方面增加资金投入,期间费用将面临持续增加的可能。并且,由于短期难以改变公司销售模式,销售费用恐也难以缩减,未来仍可能成为占据公司费用的大头。

由此看来,若将来汇宇制药顺利上市,上述种种问题也将持续受到投资者的关注。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)