国产IGBT走上快车道

本文转载至微信公众号“半导体行业观察”,贝壳投研经授发布。

本周,一则中国本土IGBT新锐量产的消息吸引了不少眼球,7月7日,智新半导体车规级IGBT模块实现量产,这是东风公司和中国中车战略合作成立智新半导体公司后结出的第一个硕果。

据报道,此次投产的IGBT模块,具有良好的散热性和抗电磁干扰性,能够满足车规级产品的高可靠性要求。这样一来,中国新能源汽车企业又多了一个选择,为本土汽车功率半导体供应链增添了砝码。

近期,不仅智新半导体,在刚刚过去的6月份,以及7月上旬,短短一个多月时间内,中国本土的IGBT芯片和模块,特别是车用产品,不约而同地冒了出来,呈现出集体爆发的态势。

6月,华虹与斯达半导签订战略合作协议,双方共同宣布,携手打造的高功率车规级12英寸IGBT芯片实现量产,已通过终端车企产品验证,广泛进入了以汽车应用为代表的动力单元市场。

6月21日,士兰微公告称,公司拟通过控股子公司成都集佳科技有限公司投资建设“汽车级和工业级功率模块和功率集成器件封装生产线建设项目一期”。该项目总投资为7.58亿元。该项目建设期2年,达产期2年。投产后,IGBT模块将是主力产品。

6月23日,赛晶科技首条IGBT生产线正式竣工投产,IGBT生产线进入试生产阶段。据悉,该公司IGBT项目规划建设2条IGBT芯片背面工艺生产线、5条IGBT模块封装测试生产线,建成后年产能达200万件IGBT模块产品。其IGBT产品应用将涵盖600V至1700V的中低压领域,面向电动汽车、光伏风电、工业变频等市场。

7月5日,闻泰科技宣布通过荷兰子公司安世半导体收购英国半导体厂商Newport Wafer Fab的全部股票。Newport Wafer Fab成立于1982年,主要生产车用高能效功率半导体,而安世半导体是车用芯片和元器件的重要厂商,对于该收购案,闻泰科技董事长张学政表示,Newport的加入,将会有效提升安世半导体在车规级IGBT、MOSFET、Analog和化合物半导体等产品领域的能力。

无论是工厂开工,还是开始量产,或是并购,以上这些厂商都是聚焦在以车用为主的IGBT产品市场,体现出了该市场的火爆程度。

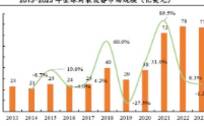

IGBT需求旺盛

未来几年,电动汽车的销量增速有望超过50%。受益于政策支持及销售补助,预计全球及中国新能源电动车销量的复合年增长率将达到32%,这将带动相关半导体,电子产业链的快速发展,汽车作为拉动半导体产业发展的三驾马车之一绝非虚言(5G、物联网和汽车电子被认为是下一波带动半导体产业发展的三大引擎)。

在汽车应用中,功率半导体用量仅次于MCU,其市场份额巨大。

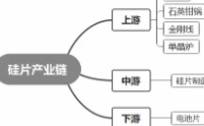

新能源汽车新增半导体用量中大部分是功率半导体。在传统汽车中,功率半导体主要应用在启动与发电、安全等领域,占传统汽车半导体总量的20%,单车价值约为60美元。

由于新能源汽车普遍采用高压电路,当电池输出高电压时,需要频繁进行电压变换,这时电压转换电路(DC-DC)用量大幅提升,此外,还需要大量的DC-AC逆变器、变压器、换流器等,这些对IGBT、MOSFET、 二极管等半导体器件的需求量也有大幅增加。以上这些极大带动了汽车电子系统对功率器件需求的增加。

根据麦肯锡的统计,纯电动汽车的半导体成本为704美元,比传统汽车的350美元增加了1倍,其中功率器件成本高达387美元,占55%。纯电动汽车相比传统汽车新增的半导体成本中,功率器件成本约为269 美元,占新增成本的76%。

新能源电动车动力产生和传输过程与汽油发动机有较大差异,需要频繁进行电压变换和直流-交流转换。加之纯电动车对续航里程的高需求,使得电能管理需求更精细化,这些对IGBT、MOSFET、二极管等功率分立器件的需求远高于传统汽车。而IGBT在汽车需求的带动下,将出现爆发式增长。

车用功率模块(当前的主流是IGBT)决定了车用电驱动系统的关键性能,同时占电机逆变器成本的40%以上,是核心部件。

IGBT约占电机驱动器成本的三分之一,而电机驱动器约占整车成本的15~20%,也就是说,IGBT占整车成本的5~7%。

在技术层面,IGBT芯片经历了一系列的迭代过程,包括从PT向NPT,再到FS的升级,这些使芯片变薄,降低了热阻,并提升了Tj;IEGT、CSTBT和MPT的引入,持续降低了Vce,并提高了功率密度;通过表面金属及钝化层优化,可满足车用的高可靠性要求。

近些年,IGBT在结构上也一直在创新,如出现了RC-IGBT,以及将FWD与IGBT集成到一起的设计;此外,在功能上也有集成,如集成电流、温度传感器等。

IGBT 广泛运用于汽车电机控制系统,目前,汽车电机控制系统需要用到数十个IGBT。以特斯拉为例,特斯拉后三相交流异步电机每相要用到28个IGBT,总计要用84个IGBT,加上电机其他部位的IGBT,特斯拉共计使用了96个IGBT(双电机还要加前电机的36个)。按照 4~5美元/个的价格计算,双电机IGBT价值大概在650美元左右。

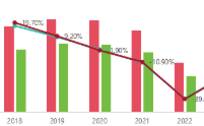

虽然SiC MOSFET比IGBT更先进,且市场发展潜力很好(特斯拉已经采用SiC MOSFET,蔚来汽车也将陆续采用)。但就目前来看,SiC功率器件还存在着一些问题,具体表现在:成品率低,成本高;SiC和SiO2界面缺陷多,栅氧长期可靠性是个问题;SiC MOSFET缺少长期可靠性数据。

另外,SiC器件载流能力低,而成本过高,同等级别的SiC MOSFET芯片,其成本是硅基IGBT的8~12倍。功耗方面,SiC MOSFET先于硅基IGBT开通,后于IGBT关断,而IGBT可以实现ZVS(零电压开关),可大幅降低损耗。

总体来看,IGBT的电气特性接近SiC MOSFET芯片的90%,而成本则是SiC MOSFET的25%。因此,SiC和硅混合开关模块会有很大的市场应用前景,而纯SiC器件要想在汽车功率系统当中普及,还需要时间。IGBT依然是市场主力。

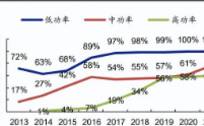

中国市场在成长

中国是新能源汽车最重要的市场之一, 中国新能源车销售量占全球销量一半以上。

在这样的市场背景下,国际半导体大厂纷纷与国内汽车主机厂建立战略合作关系,例如,在2018年3月,上汽集团与英飞凌成立合资企业——上汽英飞凌半导体公司。据悉,上汽英飞凌半导体聚焦IGBT模块封装业务,旨在服务上汽集团及其他国内新能源汽车厂商,计划实现100万套的年产能。

另外,闻泰科技取得安世半导体控股权,后者在汽车功率半导体器件领域有着深厚的积累,其超过50%的产品应用在汽车领域,按照规划,安世半导体将在中国大陆逐步扩产。

对比汽车半导体的竞争格局和国外厂商的发展史,中国国内厂商主要有两种发展路径:一是在传统芯片领域通过收购获得技术和客户资源;二是在新能源汽车功率半导体和智能汽车芯片上发力。

电动化为汽车半导体市场带来新增需求的同时,也为国内汽车半导体厂商提供了不少机遇。目前,越来越多的国内厂商开始在新能源汽车功率半导体上布局,代表厂商包括比亚迪、中国中车、士兰微电子,以及前文提到的那几家厂商等。

不过,中国本土的汽车功率半导体厂商还比较弱,市占率比较低,短时间内难以与国际大厂形成真正的竞争关系,还需要不断成长。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/