机会在哪?

编者按:本文转载至微信公众号“老张投研”

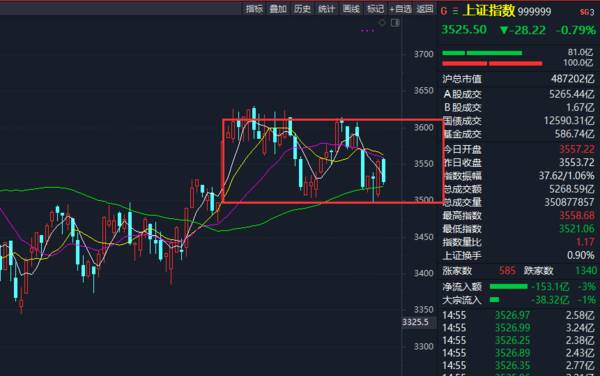

昨天刚刚突发“降准”的预期利好,今天市场却来了个大下杀。

现在的市场确实已经琢磨不透,锂电、半导体估值已经提升很高了却依然在涨,不少核心消费等龙头估值已经很低了却依然在跌。

关于此次“降准”预期,主要谈几点。

第一,突发,超预期。

在以往的高端会议上,货币政策主基调基本上就是“不急转弯”,而昨天的相关会议直接去掉了“以稳为主”,只留下了“稳中有降”,并且提到“适时使用降准等货币政策工具,加强金融对实体经济的支持”。

这个绝对算是超预期了,因为在美联储加息预期下,市场普遍预计的是流动性收紧,但突然来了这么个表述,是2021年以来高层首次释放降准信号。最近一次降准是2020年1月。

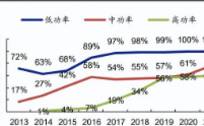

从大环境看,目前国内大行的准备金率是13%,中小银行是11%,依然处于相对偏高水平,下降空间是有的。

第二,目的性很强。

从相关表述中,“针对大宗商品价格上涨对企业生产经营的影响,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”

可见,即便降准,目标就是对冲大宗商品的价格上涨。

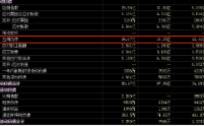

从数据中也能很明显的看到,今年上半年以来,大宗商品价格飞涨,基础原材料企业的业绩暴增,而大宗商品的涨价在上半年其实还看不到对下游的传导影响,因为有存货支撑,但三季度以及四季度,会在相关下游企业端体现出来,特别是成本转嫁能力弱的企业会苦不堪言。

所以,今年以来看似国内的经济复苏还可以,但很多企业却遇到了相当大的困难,其中原材料成本的大幅上涨就是重要的一个。

那么,降准是对冲大宗商品价格上涨的重要手段。在货币信贷政策稳定的情况下,原材料价格的上升会使得实际的货币信贷条件收紧,比如一个企业以前10亿就能买一车原材料,而现在买一车原材料需要20亿,对企业的资金信贷压力是相当大的。

通过降准特别是定向的中小企业降准,能适当的释放流动性,资金充裕后也能引导银行降低中小企业的贷款利率,让中小企业买得到原材料,能生存下去。

那么市场为何不买账?

从以上的表述来看,即便降准,它的目的是对冲大宗商品价格上涨,但过多的流动性反而又会推动大宗商品价格,所以即便降准也会是适当的定向小量,对市场基本上影响不大。

所以,降准并不意味着流动性放松,央行依然可以采取灵活的手段,来对冲流动性,比如MLF等,来达到精准扶持中小企业的效果。

从市场看,目前全球市场包括A股依然笼罩在美联储收紧流动性的阴霾下,而这个对市场的影响却是直接的,特别是对北上资金的影响,A股市场在没有尝到降准甜头,但有美联储加息阴影,当然会相当谨慎。

对于降准的时机问题,短期还是有预期的。

一个是7月15日将有4000亿MLF到期,央行很可能借机通过降准来达到流动性的收回与释放。

另一个就是,7月29日,美联储将召开7月议息会议。2021年以来,每一次美联储议息会议都成为扰动同期全球资本市场的关键因素。如果稍有风吹草动,央行不排除趁机进行降准来缓和市场情绪,毕竟国内流动性方面没有收紧的必要。

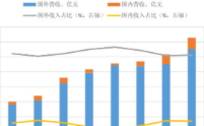

今年市场会比较难做,美联储加息会一直悬在全球资本市场的头上,尽管国内货币政策相当独立,但目前外资在A股的主导权与日俱增,在美联储加息下,必然会导致外资回流,但国内居民财富大搬家也会大大的进行对冲。

市场波动加大下,核心优质资产依然是抵御风险的主要品种,尽管目前核心龙头出现了一定的分化,但市场表现好的依然是龙头,只是资金偏好和风格轮换的问题。做龙头可能只是估值切换的熬时间,但做中小差却可能一地鸡毛。

从七月份来看,暂时还是位置区间震荡的看法,不排除进一步的下探,如果出现急跌倒是出现优质筹码,在把握不好的情况下,不如专注几只优质品种,这样也能从容应对。

从短期催化看,苹果产业链还处于相对低位,别忘了这也是科技。

再好的投研逻辑,也需要市场的配合、资金的认可、以及较强的择时能力。

以上内容只是基于目前市场环境以及公司基本面的解读分析,不做具体买卖建议。

A股是个不断收割散户的过程,老张粉一定要通过增强投研能力和把握市场脉搏的能力来武装自己,这也是老张投研一直在做的!

坚持好公司,睡觉才踏实!欢迎留言区交流!股市有风险,入市需谨慎。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/