何时止盈?何时止损?基金卖出最全攻略!你今年的收益达到10%了没?

何时止盈?何时止损?基金卖出最全攻略

“会买的是徒弟,会卖的是师傅”。买入相对而言比较简单,但卖出似乎就有点难度了。基金亏了卖出有点不甘心;涨了,卖出又怕错过了接下来上涨的盈利。

我们知道,一个完整的投资体系至少应包括包括买什么、何时买、何时卖这三个环节。完美的闭环是,卖出的逻辑是买入的逻辑得到市场认证。但很多时候市场走向不如预期,所以我们今天就从止盈和止损两个角度来讨论何时需要考虑卖出手中的基金。

什么时候卖出基金止盈?

为什么要止盈?一是A股有明显的周期性,二是很多基金业绩也是有明显的周期性的,投资没有落地为安,都不是自己的钱,学会止盈才能挣到钱。哪些时候可以考虑卖出止盈呢?

1、目标止盈法:适合全市场基金

对于基金定投初学者,可以设置一个固定止盈目标,比如10%,目标低一些,比较容易达到,利于坚持定投。达到盈利目标就全部赎回,原有的基金如果业绩比较好,可以继续定投,否则选择更好的基金重新定投。

2、回撤止盈:适合一线蓝筹基金

这种方法比较适合在牛市行情下进行,可以一定程度上预判牛市的尾声,从而及时止盈撤出。

所谓的回撤率,指的就是一段时间内,价格/净值/收益从最高点跌到最低点的幅度。

你可以把回撤定为5%,如果回撤幅度达到或超过这个比例的时候,就该落袋为安了。

回撤止盈策略的好处是可以博取更高的收益空间。

比如你原先给自己定的目标是20%,对后市还有盼头,尚不止盈,而后基金一直高涨到30%,结果连续3日大跌,回撤触发了5%的底线,那止盈收益为25%,比原先的20%高5个百分点,就有更多的赚头了。

回撤止盈策略合适优质的基金,比如50AH、龙头等蓝筹指数或大盘基金,因为这类指数波动比较低,不会轻易触发回撤底线。而如果换作中小盘指数的话,因波动大很容易就触发止盈了,反而不合适。

3、分批估值法止盈:适合指数基金

估值投资法是大部分初学者最先接触的投资方法,估值越低,说明股价低于实际价值,买入投资价值越高,反之可以作为卖出原则。它的优点是买卖点明确,较低估值的时候买入,正常估值的时候持有,较高估值的时候卖出,缺点则是对产品有一定的要求,比较适合宽基指数,或者比较优秀的指数产品,例如消费、医药和科技指数,但是对于一些长期都处于低估值的产品,像是基建指数,很容易吃不到全部利润,所以估值止盈法是比较适合有一定理财基础的投资者,还要有一定的耐心,而且止盈的时候要分批进行止盈,避免全部止盈在半山腰。

我们投资指数基金的原则是:低估定投,估值正常停止定投,继续持有估值偏高分批收割,利润高估分批清仓。

估值止盈法的优势是:规则清晰,操作有原理参照,可争取比较高的收益。

缺点就是你要明白估值的原理,用什么去考量指数的估值。比如周期指数不合适用PE或PE的百分位做估值,不然就会出错了,还有百分位的数据选择也是要考究的。

什么时候卖出基金止损?

止盈卖出基金是理想状态,但也有些时候基金走势不如预期,需要考虑是否卖出止损。

1、基金经理换人

基金经理任职的稳定性,是我们评判基金表现稳定性的参考指标。但是基金经理换人也不是一定要卖出基金。

如果你持有的是货币基金、被动管理型基金,那么基金经理换与不换对投资者来说并不是什么特别大的问题。

但自己投资的基金产品类型若是股票型或混合型基金,这时我们就要注意了。毕竟对这类基金来说,它十分考验基金经理的选股择时能力,而且基金经理的投资策略变化也会直接影响基金业绩表现。

另外看基金经理离任原因。一个基金经理离职,基金公司会出公告为何离职。假如只是公司内部调整,那这对于基金投资的影响会比较小。如果是因为业绩差而被下课,那就不妨看看继任者能否提升业绩,要是3个月内还是不佳,那可以考虑赎回了。如果新上任的基金经理资历深厚、管理产品的历史表现业绩都比较优异,这时我们可以边观望边持有。

2、基金业绩持续恶化

偏股型基金没有永远的神,基金阶段性亏损也是很正常。对于亏损的基金应不应该卖出,要考虑基金有没有“扛”的价值?所以我们首先要搞清楚一个最基本的前提:基金亏损是由客观因素造成,还是主观因素导致。

客观因素:简单来说,就是市场整体行情不好,或者说正值市场风格轮换,你购买的基金重仓的行业或股票刚好处于低谷期。

当你的基金持续亏损时,先看看市场行情如何。如果发现大家都在跌,或者虽然整体行情还可以,但你的基金重仓的板块全都跌得厉害,那你的基金出现亏损或是正常现象。在这种情况下,你可以保持耐心。因为市场风格切换是A股常态,把时间拉长来看,没有永远的风口,也没有永远的低迷。

主观因素:如果基金业绩长期跑不赢大盘、或者重仓股踩雷、规模迅速扩张导致策略失效等等,面对这种情况,与其硬扛着不放,不如趁早卖出,转换成历史业绩优秀、且表现相对稳定的基金,或者简单透明的指数基金。不要等到泥足深陷,亏得越多,就越舍不得抽身。

3、基金风格漂移

所谓基金风格漂移,就是指基金没有根据自己的投资风格、主题来进行投资,与基金对外宣称的不一致。

比如基金对外宣传是投资中小盘,但是却买白酒、家电等大蓝筹;对外宣传是投资“中国制造2025”主题,但是却重仓房地产等;对外宣传是投资互联网主题,但是却重仓新能源等,这些都叫风格漂移。

如果一只基金的投资风格经常发生漂移,大家就要注意了。

因为基金风格经常发生漂移,说明基金经理很有可能没有自己的投资理念,或者通过押宝当下的热门板块、主题,进行豪赌。如果是这样的话,持有这只基金的风险就会加大,不符合自己风险承受能力的产品还是慎重持有。

4、看空后市

基金能赚钱的一个大前提就是长期看好股市走势,基金虽然能穿越牛熊,熊市跌的少,牛市涨得多,但整体走势还是和大盘趋同的。

如果大盘长期调整或者没有行情,那么基金大概率也是赚不到钱的,甚至会亏钱。所以如果你中长期看空股市,那么基金也是需要止损的。当然,没有谁能准确的对大盘走势进行判断,我们只是站在普通基金投资者的角度,客观分析基金持仓的整体操作策略。如果悲观看空后市较长时间,那么任何时候的止损操作都是正确的,并且是越及时越好。

当然,对很多高手来说,大多都认为跌下来的都是黄金坑,收益高的都是敢于低吸的,但大前提是要能够拿得住,并且看多后期市场。

如果你觉得,我买基金,就是要做长期投资的,我是奔着抱三五年去的,短期的调整不算什么,我是要长期持有的。那么大家在面对市场波动的时候,可以放宽心态。

你今年的收益达到10%了没?

12月啦,今年的余额只剩不到1/12,是时候检查一下今年的flag完成情况了。关于理财,实现今年的小目标了吗?整体收益达到10%了吗?

如果今年收益超过10%了,那么恭喜你,你的投资收益超过了绝大多数投资者。

如果没能达到也不要太气馁,今年的市场行情反复,热点切换快,对投资者来说是个不小的考验。

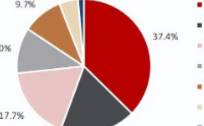

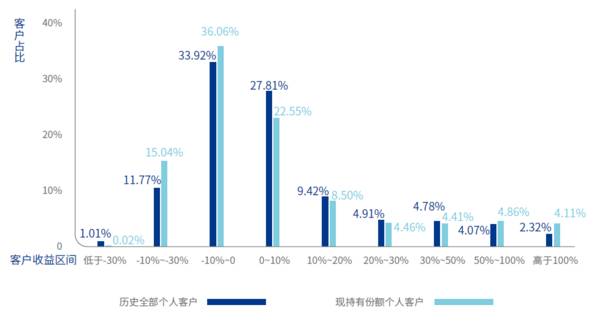

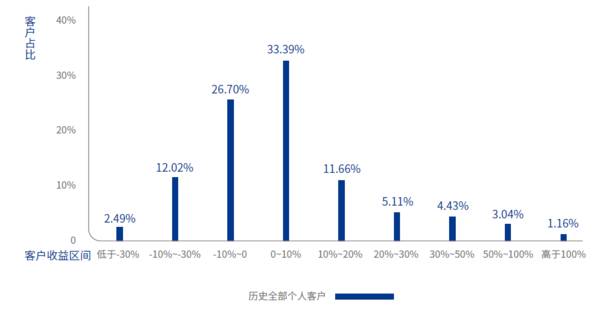

其实,根据一份《公募权益类基金投资者盈利洞察报告》中的统计结果来看,历史全部个人投资者中超过75%的人投资收益低于10%,其中大部分集中分布在-10%~10%的收益区间。由此可见,别说是单年度收益达到10%,就算看历史全部投资者的收益达到10%也没想象中容易。

图1 截至2021年1季度末不同收益区间的客户人数分布情况

为什么基金赚钱,基民不赚钱?

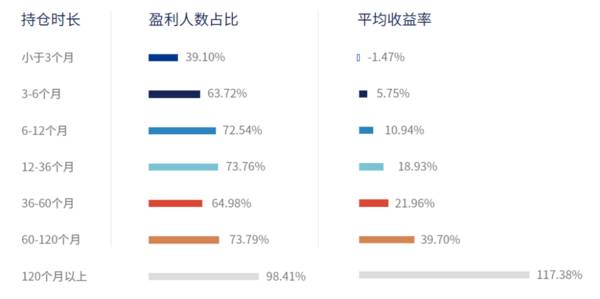

1、盈利水平与持仓时长正相关

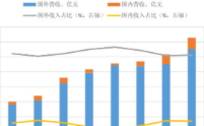

数据显示,当持仓时间拉长,投资者胜率随之提高,平均收益率水平也依次提高。其中,3个月可以说是明显的分水岭,持有超过6个月时,超7成投资者盈利,平均收益率达到10%以上。

图2 截至2021年一季度末不同持仓时长的客户收益情况

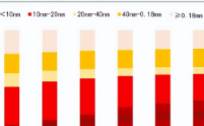

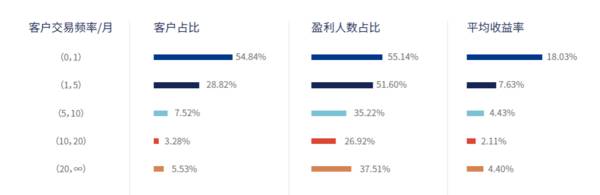

2、交易频率越高盈利水平越低

数据显示,当每月交易次数超过1次,投资者平均收益率由18%陡降到不足8%,由此可见,频繁买卖可能使投资胜率和收益大打折扣。

图3 不同月交易频率的客户平均收益情况

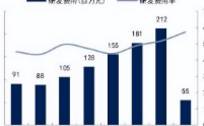

3、过早止盈止损容易错过行情

数据显示,过早止盈止损是客户收益降低的重要原因之一,约6成客户在-10%~10%收益区间内赎回了。急于“落袋为安”或“止损出局”可能使基金投资者错过了权益类基金的长期收益,有时候再坚持一下,说不定就柳暗花明又一村了。

图4 客户赎回时点收益区间分布情况

图1-5数据来源:上海证券报联手多家公募基金机构发布的《公募权益类基金投资者盈利洞察报告》,2021年10月。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/