基金千万只,定投选哪只?ETF投资技巧有哪些?

基金千万只,定投选哪只?

男怕入错行,女怕嫁错郎,定投怕选错产品。选择一只适合定投的优质基金是获取收益最关键的一步。

毕竟不是任何一只基金都适合做定投,整个市场基金种类那么多,数量如此庞大,在茫茫基金的海洋中我们该选择什么样的基金做定投呢?

净值波动大

一般来说,净值波动越大的基金越适合做定投。波动性大也就意味着更容易存在机会,在市场低位多买,高位少买,这样更容易捡到更多的便宜货。

举个例子:

假如某只基金A和基金B,每个月分别定投1000元,定投5个月,这两只基金的净值都从1元涨到1.10元。其中基金A净值波动大,基金B净值走势平稳,

通过计算这两只基金的平均净值都为1.02元,但是最终收益却有明显差距。基金A总买入4981.04份,收益率为9.58%;基金B总买入4909.09份,收益率为8.00%。

所以,如果希望定投收益最大化,我们应该尽量选择净值波动大的投资标的,在低点取得更多廉价的筹码,等到市场回暖时获得更多的收益。

长期回报高

长期回报高是定投赚钱的根本。一般来说,基金定投至少都要坚持3-5年,在选择基金时必须考虑基金的长期回报率,所以我们不能被眼前的昙花一现遮住了双眼,而要练就一双识破昙花一现假象的“火眼金睛”。

基金估摸适中

基金规模就是基金所管理的总资产规模。如果是几千万的“迷你”基金还是不要看了,证监会规定,基金规模一旦小于0.5亿元,这只基金就可以被清算、被解散。体量太小很难承受住市场的风浪,容易翻船。当然,如果规模过于庞大也最好敬而远之,当基金的规模过于庞大时,基金经理的操作难度也会加大,毕竟船大难掉头。

综合来说,规模在10亿左右是比较合适的。

3个方向

我们可以买到的基金产品有很多,比如货币型基金、债券型基金、股票型基金、混合型基金、指数型基金等等。

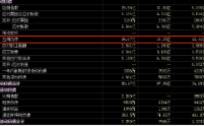

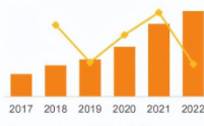

从各类指数近十年的收益表现来看,偏股混合型基金和指数型基金的波动较大,而债券型基金和货币型基金走势相对平稳。

比起债券型基金和货币型基金,指数型、股票型和混合型基金更适合做定投。定投的核心逻辑在于分散风险,平摊成本,波动大也就意味着有机会用较低的成本拿到更多的基金份额。

总而言之,若大家非得问究竟哪一种基金好?还不如先问问自己适合什么基金,能承受多大的风险?毕竟高收益的背后也意味着高风险。如果不能承受太大风险,那就选混合型基金风险相对小一点;如果无惧风险和市场的波动,那就选择指数型基金或股票型基金,可能花开尚远,但坚持下去注定花开!

ETF投资技巧有哪些?

“何时买”与“买什么”,是投资两大核心问题。如果说,过去投资主要是解决“何时买”的问题,解决了“何时买”,也就解决了大部分投资问题;那么,现在除了要解决“何时买”,更要解决“买什么”的问题。后一个问题解决不好,前一个问题解决得再好,效果也会大打折扣,甚至干脆赚指数不赚钱。

这跟市势、市况——牛市还是熊市、强市还是弱市有一定关系,但也不完全是这个原因。更深层次原因是经济全面扩张阶段已经过去,结构性增长成为常态。就行业内部来说,大部分行业的增长型竞争阶段已过去,取而代之的是“零和”竞争甚至“负和”竞争。反映到股市,除了这两大因素外,还有一个宏观供求关系也不再支持全面投机。

经济全面扩张被结构性增长所取代,行业内部增长型竞争被存量竞争所取代,股市全面投机被局部投机所取代,是“买什么”比“何时买”变得更重要、更具决定性意义的根本原因。

建立一个正确的投资哲学、一套正确的选股策略体系,无疑是解决这个问题的重要途径。除此,还有一个更简便的途径,就是我近期一直在说的ETF。

ETF是一个介于主动投资和被动投资的品种。它可以交易,跟股票一样,没有流动性和变现难困扰。它不像大多数主动型基金,名称一会儿是成长一会儿是价值,究竟买的什么股票,组合情况如何,有时不可知、不可控;也不像指数型基金那样死板,完全复制大盘,大盘没戏,它就没戏,只能赚长期趋势的钱。

基本上,一个ETF都会对应并复制一个指数,行业指数或类股指数,它的投资方向是可知的,持仓结构和投资组合也是可知、可控的,不会因基金经理的主观随意或自作聪明而变得不可知、不可控。这就使我们可以通过对市场、周期以及宏观经济和政策的分析和判断,选择不同的ETF进行投资。

有些股民可能觉得ETF不过瘾,收益不高,其实看准了周期,选对了品种,买对了时机,收益并不低。就以我近几个月提到的几个ETF来说,半导体50ETF,收益已达37%,科技ETF收益将近20%,还有前周提到的有色、信息ETF,收益也都超过了10%,其表现超过了85%的个股。

对习惯通过技术来分析大盘、个股,解决“何时买”与“买什么”,对基本分析不太重视或不甚在行的投资者来说,投资ETF好处很多。

它几乎不需要具备太多新知识,不需要自己为难自己,在自己不擅长的领域里苦斗,可以充分发挥原有特长,保持原有风格。每一次投资风格和投资路径的改变,都会带来一段时间的投资挫败和困顿。如果我们本身就不擅长或不适合做基本面和策略分析,与其勉为其难,不如选择ETF。

技术分析不能取代基本分析,技术分析得到的是表,而决定个股好坏的是基本面。所以,每一个大牛股都有一个好形态,但十个好形态的股票只有一个会成为大牛股。ETF因为完全不存在个股基本面问题,所以有可能让我们通过技术分析来判断其好坏和涨跌。

不仅ETF本身的走势、形态可资分析,其对应的指数、板块或类股指数的走势、形态更可资分析。这样,整个投资就简化成两个问题:一个是宏观、周期、政策、产业的粗线条评估,决定基本投资方向;一个是相关受益指数和ETF走势分析,决定我们到底投哪个或哪几个,以及何时投。

还有一个技巧也很重要,就是看它的成份股。每一个ETF都对应了一个指数,基本上就是该指数的复制,指数成份股的综合表现决定了ETF表现。如果它复制的是某一个行业指数,那么这个行业指数的成份股在行情软件里就有,查看起来很方便。也有不少ETF复制的是中证指数系列中的某一类股指数,这就需要费一点工夫。

打开中证指数有限公司网站,找到该指数;

点开该指数,左边有一个“成分列表”;

下载该列表后打开,复制其中的代码一列,粘贴到记事本上,起个名字;

点击行情软件下面的“自定”,选择“自定义板块设置”;

点击“新建板块”,起好名字,再点击导入板块,选择从文本中导入;

找到刚才存档的那个文本,双击,最后确定。

这样,该指数成份股板块就设定好了。通过不同指数板块成份股的粗线条观察,我们能进一步知道彼此间的优劣。比方说,8月下旬我第一次建议买ETF时,提到过一个科技ETF,但这个品种我很快就放弃了,原因是它的成份股都是耳熟能详的科技股,大部分都“老了”,有过度买入嫌疑,即使投资成功,预期收益也不会太大,不如其他几个科技类ETF成份股看上去更有生机,更具有早期特征。

最后,提一个建议,每一个ETF基金都应清楚地标明自己所跟踪的是哪个指数,以方便投资人了解该指数的构成,而非一个含糊其辞的“紧密跟踪标的指数”。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/