相关行业指数基金有哪些?可选消费特点有哪些?

相关行业指数基金

优秀行业之必需消费行业

必需消费行业也被称为日常消费行业、主要消费行业。这三个虽然称呼不同,实际上说的是一回事。必需消费,主要是维持我们正常生活所需要的各种消费品,例如饮料、酒、农副食品等。

必需消费行业也是需求最稳定的行业,不管经济情况如何,这些日常消费我们都是不可缺少的。也正是因为这种很稳定的需求,必需消费行业也是巴菲特最喜欢的行业之一。巴菲特的成名投资案例、很多都是在必需消费行业上。像巴菲特投资的喜诗糖果、可口可乐、生产番茄酱的亨氏食品、生产剃须刀的吉列等,都是必需消费行业的公司。

目前必需消费行业的指数主要是以下4 种。

●上证消费指数∶从上交所挑选必需消费行业公司。

●上证消费80指数;从上交所挑选80家规模最大的必需消费行业公司。

●中证消费指数;从中证800,即沪深300和中证 500 中挑选必需消费行业公司。

●全指消费指数;从所有上市公司中挑选必需消费行业公司,覆盖范围最广。

追踪这些指数的必需消费行业的指数基金如表3.24 所示。

优秀行业之医药行业

第二个比较重要的优秀行业是医药行业。医药行业是天生更容易赚钱的行业。为什么呢?

因为我们每个人都离不开生老病死,医药是人类的基本需求。

这个需求不会因为经济不景气、自然灾害等原因而减少。绝大多数国家里,以几十年的时间跨度来看,医药行业都是不错的行业。

拿日本股市为例。日本股市的代表是日经指数。

从1983年到 2012年,日本的日经指数上涨114%同期日本医药指数上涨312%具体到日本经济衰落的几十年里,也就是1992年到2012年之间,日经指数下跌25.6%而医药指数却上涨了92%。

医药指数是经济危机中非常具有价值的避险板块。即使宏观经济不好,医药行业整体表现也好于宏观经济。1991年开始,日本经济陷入大萧条,日经指数大幅下跌,但1992~2012 年的20年中,有14年医药指数都跑赢了日经指数。

美国也是如此。美国的标普医药行业指数,是从标普 500中挑选医药行业的股票,其表现远远超越同期的标普 500指数。

从1989年9月11日到2014年7月8日,标普500指数上涨了465%而同期标普500 医药指数上涨了969%医药行业的涨幅是标普500的2倍多。

在我国,医药行业的表现就更突出了。前面也介绍过,从 2004年底开始投资国内的医药行业,能收获9倍多的收益。随着国内人口老龄化的加剧,医药行业仍然是可以在未来很长一段时间里持续受益的。以上这些都说明,投资医药行业是不错的选择。

目前医药行业的指数主要有以下几种∶

●中证医药指数;又称中证 800 医药指数,是从中证 800 指数中挑选医药行业。

● 中证医药100 指数;挑选了100 家大型医药股,每只股票买入相同的金额。

●上证医药指数∶只投资上交所的医药行业公司。

●全指医药指数∶从整个A股中挑选医药行业,它覆盖的医药公司是最全的。

●细分医药指数;挑选了医药行业细分领域的主要公司。

●300医药指数∶挑选了沪深 300指数里的医药行业公司。

● 500医药指数∶挑选了中证500指数里的医药行业公司。

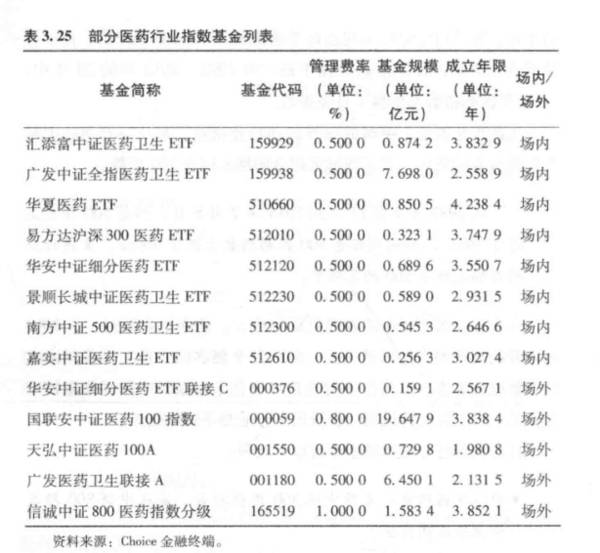

有很多基金公司都围绕医药行业开发了基金产品,相关医药行业的指数基金如表3.25所示。

优秀行业之可选消费行业

必需消费指的是我们在日常生活中需要经常消费的食品、饮料、烟草等常用日用消费品,一般单价比较低,消费频率高,也是刚需。可选消费则是和必需消费对应的。

什么是可选呢?从名字上也可以大致区分出来,可选消费指的是有钱的时候才会消费,这种消费可以提升我们的生活质量,但不是刚需。没有钱的时候,我们会推迟可选消费方面的支出,像高档手机、汽车、大家电等,都是属于可选消费的范畴。

可选消费有如下几个特点∶

需求比必需消费弱,有一定周期性。

我们可以一星期不用空调、不开汽车,但是估计没有几个人能一星期不吃饭、不喝水。可选消费的需求不像必需消费那样稳定,如果经济形势不好,消费者会倾向于将可选消费推后,或者降级选用更便宜的产品。

所以很多时候可选消费也会表现出更强的周期性。像家用电器、汽车行业等,都存在很强的业绩周期波动。受益于人口红利,特别是人均消费金额的提升。

可选消费非常受益于人口红利,特别是人均可支配收入的提升。新增人口的增长,人均消费金额达到一定程度,都会促进对应的可选消费企业的兴起。

例如影视业,这几年影视行业的爆发式发展大家有目共睹,但影视行业在之前很长一段时期都处于一个低速发展期。记得几年前我上大学的时候,全国影视行业的利润加起来还不如一家排名第10名左右的银行的利润,但现在票房超过10亿元的大片比比皆是。虽然这其中有网络发展、电影产业成熟等因素的推动,但最根本的原因还是人均消费金额的提升,推动了可选消费的快速发展。很多可选消费子行业的兴起,可以参考国外发达国家的兴起历程。

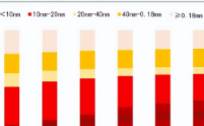

由于目前国内人口老龄化在加剧,新增人口数在短期内看并不乐观,所以可选消费未来的增长点主要在于人均消费金额的提升。我国人均每日消费的中位数在30~40元,这意味着还有7亿多居民的人均每日消费不足40元,未来还是有很大提升空间的。可选消费的升级换代特性。

可选消费有升级换代的特性。像 80年代的三大件、90年代的彩电等,每个时代都有其具有代表性的可选消费产品和企业。这些企业在自己所引领的时代里能呼风唤雨,股价和业绩表现都非常惊人,但如果跟不上消费升级换代,企业就会衰落。

这一点跟必需消费是一个鲜明对比。我们对可乐、油盐酱醋、

烟等必需消费产品的升级换代并没有什么要求,今天吃的盐跟 20年前吃的盐相比差别并不大。但每隔一段时间,可选消费的产品就会升级换代。这也是可选消费行业的一个特点。

这个特点会导致一个问题,就是如果某个可选消费的个股,在升级换代中被替换掉了,那么对投资者来说就会有很大的投资风险。

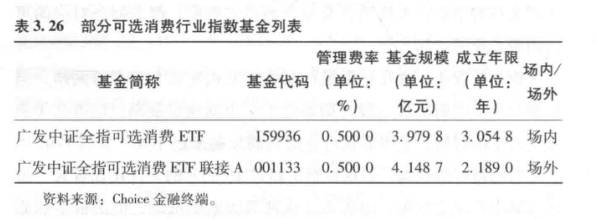

所以对普通投资者来说,投资可选消费行业的指数是个不错的选择,指数囊括了一系列的相关股票,可以避免投资单只个股的风险。目前可选消费行业的指数基金比较少,如表3.26 所示。

优秀行业之养老产业

养老产业并不是一个标准的行业划分。10个标准行业中并没有养老产业,它是一个概念性的行业。不过它并不是我们想象中的像养老院那样的养老,实际上,它是一个多行业混合的产业。养老产业覆盖了多个行业,包括医疗保健、信息技术、日常消费、可选消费,甚至包括保险公司这种金融行业。

目前影响力最大的养老产业的指数是中证养老产业指数,包括80 只成份股。它的成份股覆盖面比较广泛,成份股的权重也都差不多,换句话说,它是一只等权重指数。

在挑选成份股的规则上,中证养老产业指数也与一般的行业指数不同。挑选规则如下。

(1)消费电子、休闲用品、酒店旅游、教育、文化传媒、药品零售、乳品、家庭用品、医药卫生、人寿保险、互联网软件等行业属于养老行业,每个子行业挑出一个市值最大的,列入成份股,这就有了十几只。

(2)挑完后,在剩余的养老产业股票中,挑选市值最大的作为指数样本股,直到样本股数量满 80 只。

简单说,就是先保证各个子行业的龙头入选,再按市值来挑选。养老产业指数主要是由医药行业、必需消费行业和可选消费行业混合的,因此,它同样具备医药和消费的优秀属性,属于非常不错的好行业指数。

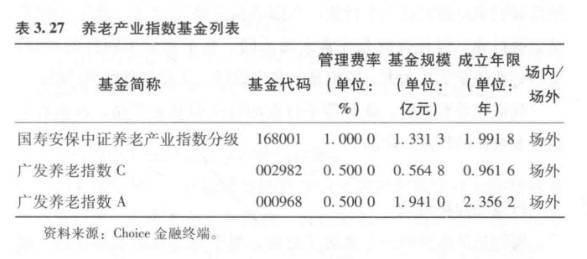

目前追踪养老产业指数的指数基金如表3.27所示。

强周期性行业之银行业

除了比较容易赚钱的优秀行业,还有一类行业也是可以考虑的,那就是强周期性行业。

周期性行业指的是行业的某些方面会呈周期性波动。例如,销售保健品的行业会有销售旺季和销售淡季,证券公司会因为牛市和熊市而产生业绩波动,银行会因为宏观经济的影响而产生盈利方面的周期波动,航空股会因为油价的波动而成本变化很大,等等。

这些周期性,有的是因为用户的需求变化,有的是因为原材料的价格变化,有的是因为宏观因素的变化。所以不同的周期性行业,其背后的周期驱动因素也是不同的。周期顶部和底部的表现也相差很大,不能统一而论。例如同样是周期性行业,证券行业在牛市的时候业绩会大涨,但牛市对石油行业就没什么影响。所以不同的周期性行业,它们的周期性并不同步。

最具有代表性的周期性行业就是金融行业。

金融行业包括的子行业非常多,像大家熟悉的银行、保险、证券,都是金融行业的子行业。另外像金融消费、金融租赁、资产处理、基金公司、投资银行,甚至典当行都可以算是金融的子行业。

目前国内上市的金融公司,主要是以银行、保险、证券为主,所以我们重点研究这三个行业,俗称"金三胖"。"金三胖"虽然都是金融行业,但是彼此有非常大的不同,并不能套用同样的策略。

金融行业体量实在太大,哪怕是单拿出银行、证券也有很多产品。我们先看看银行、证券等子行业的特点和基金产品,再来看金融行业整体的特点和产品。

行业简介和特点

银行是最重要的一个金融子行业,也被称为百业之母。我对银行还是挺有感情的,毕业后的第一份工作就是在银行。

银行具备不错的商业模式,可以简单地看作是"两个收入,两个费用"∶利息收入,非利息收入,利息费用,风险准备金。

例如,银行可以以3%利率从储户手里收集钱财,然后以6%利率贷给企业。贷款的利息就是利息收入,支付的3%是利息费用。另外银行还可以收取中间收入或者渠道费用,例如手续费、管理费。这个费用与利息无关,所以是"非利息收入"。

银行贷款给客户,如果客户还不上钱,银行就得从自己的收益中拿出一部分来弥补亏空。这个用来弥补亏空的资金要预先准备好,这就是"风险准备金"费用。

所以,简单地看,可得:银行的收益=利息收入+非利息收入-利息费用-风险准备金=利差收益+非利息收入-风险准备金

从这个商业模式,我们可以看出银行的周期性受宏观经济的影响较大。当经济处于下行周期,客户还款质量下降,风险准备金增加,同时国家也要降息来刺激经济,所以银行利差收益减少,风险准备金增加,银行效益就会变差。当经济好转时,国家要给经济降温,客户还款质量也变好了,银行效益就会变好。因为经济周期一直在波动,所以银行也会周期往复。

银行的盈利没有必需消费和医药那么稳定。从这几年国内银行股的盈利也可以看出来,各家银行不再齐头并进,而是出现了明显的分化。

银行可以看成百业之母,地位特殊。

如果没有银行,让能够提供资金的出借方和需要资金的贷款方自已去对接,那成本是非常高的。银行起到一个润滑的作用,国家担保信用,银行负责出面揽储放贷。从这个角度,银行永远都要在国家的监管之下,即使放开了牌照,银行的营业也要受到中国银行业监督委员会(简称银监会)的监管。享受国家信用,同时也要付出一部分自由。

无论是哪个行业要发展,都需要资金,银行的贷款是目前企业资金的主要来源。对个人也是如此,银行的房贷是个人解决住房资金需求的最主要途径。对资金的需求是永远无法得到满足的,所以"银行是个没有天花板的行业"。

同时,银行也是国家调节经济的工具。基准利率和存款准备金率是非常好用的工具。通过基准利率调节企业的负债成本,通过存款准备金率调节银行可以用于放贷的资金量。必要的时候,银行也可以从国家低成本地获取流动性,来解决流动性危机。

很多人把银行看作同质化经营的行业,的确大多数银行都遵从上面说的商业模式,提供的服务也差不多,但是银行并不是同质化经营,它们的差异体现在对风险的控制上。

在经济景气周期,所有银行都在赚钱,都在扩张业务,看起来差不多。但是进入经济下行周期,风控能力强的银行计提更少的风险准备金,利润波动小,周期性小,能实现稳健的收益增长。不同风控能力的银行长期增长能力有天壤之别,经历过几个周期后差距就非常明显了。

优秀的银行并不是只有一种模式,事实上,因为金融业是非常庞大的行业,专注于某一个方面做到非常优秀的银行,都可以发展得非常好。

(1)注重利差收益的银行。

对于大多数银行来说,利差收益都是最大的一块。专注于传统"利差收益"的银行,会努力将存款成本降至最低(利息费用降低),同时严格把控贷款客户的质量,努力将业务布满在不同的地区,分散贷款的风险,降低风险准备金费用。这是银行业最正统、最保险的发展模式。巴菲特长期持有的富国银行就是这方面的典型。国内很多银行也是以此为核心。像很多银行经常提出的口号"存款立行,贷款兴行",就是把重心放在利差收益上。

(2)依赖区域经济发展的地区性银行。

彼得·林奇(Peter Lynch)在他的书中,介绍过自己比较偏爱的一些地区性银行。地区性银行是比较特殊的一类银行,这类银行大多业务集中于一个地区,相比富国银行这种业务分布广泛的银行,这类银行在分散贷款风险方面会有先天劣势,但是它们也有自己独特的优势。

由于业务比较集中在一个地区,因此地区性银行的资产质量、业务量与当地经济的发展情况、当地居民的金融习惯高度相关。如果当地经济发展良好,或者说居民偏爱储蓄、诚信良好,那么银行的资产质量会非常高,相应地,风险准备金会比较小。

区域性的银行大多与当地政府、企业关系更加密切、能获取很多稳定的业务。例如北京银行,基本包揽了北京地区市属高校、医院等单位的代发工资、贷款等业务。腾讯与北京银行合作京医通,就是看中了北京银行常年经营的这块独属蛋糕。这也是"护城河"的一种形式。

(3)注重非利息收入的银行。

越是依赖利差收益,就越是需要银行尽可能地做到低成本揽储,低风险放贷。这种模式不可避免地会受到经济周期的影响。在经济下行周期,原来质量较好的客户还款能力也有可能下降,从而让银行大幅增加风险准备金,利润大降。所以有的银行就试图在"非利息收入"上下功夫,提升非利息收入的比例,可以降低银行的周期性波动。

例如兴业银行的银银平台。一些中小商业银行,例如农信社和农商行,资金来源比较稳定,它们需要运作资金赢利,而另一些金融机构则缺少资金,不能很好地满足客户的贷款需求。兴业银行就建立了银银平台来对接,成为"买水的人",旱涝保收。银银平台每年有稳定的几千亿同业业务存款。资金托管业务几万亿,这样稳定的基础和规模优势是其他银行难以竞争的。

再比如资产证券化和互联网银行,都是银行尝试摆脱传统利差收益的周期性、发展非利息收入的方向。

资产证券化能让银行摆脱资产的束缚,让自己变得更"轻",降低经营风险。银行只需要发挥自己经营风险的优势,获取贷款业务,然后将贷款打包出售。

互联网银行甚至打出了"无须存款"的银行,利用自己在信息方面的优势,直接对客户的风险定价,对接资金提供方和需求方。如果未来社会诚信体系建立得非常完善,理论上是可以实现"无须存款"直接对接的。

优秀的银行,大都是围绕"摆脱传统利差收益的周期性"而努力的。例如优秀的风控能力,能让银行计提更少的风险准备金,不至于在经济下行周期影响利润太多。提升利差收益之外的非利息收入占比,可以让利润更稳定。通过资产证券化等让自己变"轻",可以摆脱资产质量的包袱。

对应指数基金

投资银行业,有两种选择。一种选择是投资前文介绍过的上证50 指数、基本面50指数、H股指数、50AH优选指数等相关的指数基金。国内的银行股规模都比较大,所以在这4个以投资大盘股为主的指数中,包括了很多银行股。投资这4 个指数,也就意味着在很大比例上投资了银行股(从另一个角度来说,如果投资了这4个指数的基金,也就不用再专门投资银行业的指数基金了,避免重复)。

如果想专门投资银行业,另一种选择是投资银行业的指数基金。

目前国内的银行业指数基金,基本上都是追踪中证银行指数。中证银行指数是从2004年12 月31日1000 点开始的。

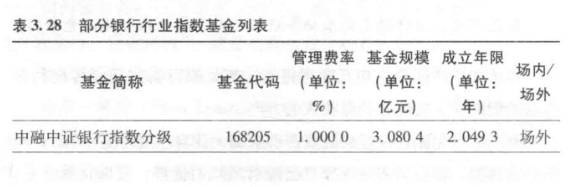

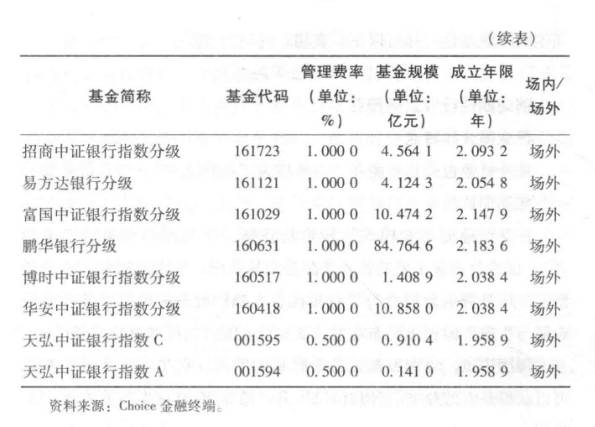

追踪银行业相关的指数基金如表3.28 所示。

分级基金是最近几年兴起的一类比较特殊的基金品种。

分级基金由三部分组成。母基金是一只普通的指数基金,投资分级母基金,与投资其他指数基金的方式是一样的,投资者可以持有分级母基金来追踪对应的指数。

在母基金的基础上,分级基金还会拆分成分级基金 A份额和 B份额。其中,A份额相当于一个债券型品种,目的是获得一个较为固定的收益;B份额相当于一个杠杆型品种,目的是在指数基础上加杠杆,获得更高的收益,当然了,由于加了杠杆,其风险也非常大。

由于分级基金A 份额和 B 份额的投资特征、投资难度都与普通的指数基金有很大的不同,所以从2017年5月1日开始,国家限制了分级基金A份额和B份额的投资门槛,需要有30万元以上的资金才能投资。

而母基金是一只普通的指数基金,没有30万元的投资门槛、跟其他的指数基金一样可以正常交易。

强周期性行业之证券业

行业简介和特点

证券行业也就是券商业,也被称为"周期之王"。它是最典型的一个强周期性行业。

证券行业的商业模式比较容易理解,作为证券市场的"措油者",证券公司最主要的收入来源是交易费用。牛市的时候,无论是新开户还是资金量都会与平时相比有大幅的提升。所以证券行业的业绩与牛熊市的相关性非常大。证券行业的周期性取决于市场行情。

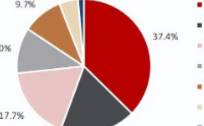

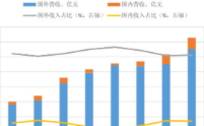

每次牛市,券商股都是备受瞩目的明星,在牛市上半段,券商可以获得最大的业绩提升和估值提升。图3.16 是证券行业的历史走势图。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/