以福耀玻璃为例,分析上市公司的现金保障能力

随着 比亚迪 、 特斯拉 市场表现走强,以及汽车市场的逐渐复出, 福耀玻璃 迎来了新一轮增长,截至9月17日,每股股价35.8元,涨幅7.54%。贝壳投研之前也研究过 福耀玻璃 ,认为该公司受益于新能源汽车,未来会有很大成长空间,看来我们的逻辑是正确的。今天,我们不说市场表现,就以 福耀玻璃 为例,分析一下上市公司的现金保障能力。

一、什么是现金保障能力?

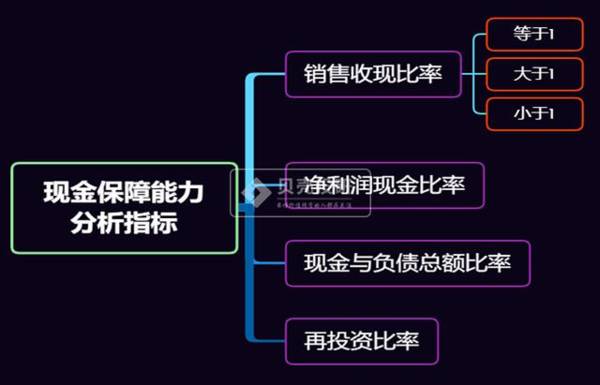

现金反映了企业经营利润的本质,现金保障能力代表企业现金是否充足,企业营业收入的质量如何。一家现金流充沛的企业,自有资金多,自身造血能力强;现金流匮乏或者现金流质量差的企业,往往需要外部输血来维持经营。但现金多不一定代表企业现金保障能力强,我们通常用销售收现比率、净利润现金比率、现金与负债总额比率和再投资比率来衡量。

二、销售收现比率

销售收现比率=(销售商品、提供劳务收到的现金÷主营业务收入)×100%

销售收现比率反映企业每1元主营业务收入中,能够有多少实际现金流入。一般地,该指标数值越大表明公司销售收现能力越强,销售质量越高。结果通常分为三种情况:

(1)销售收现比率约等于1,说明本期销售收到的现金与本期的销售收入基本一致,没有形成挂账,资金周转良好。

(2)该比率大于1,即本期收到的销售现金大于本期主营业务收入,不仅当期销售全部变现,部分前期应收款项也被收回,这种状况应与应收款项的下降相对应。

(3)该比率小于1,即本期销售收到的现金小于当期的主营业务收入,说明账面收入高,而变现收入低,应收款项增多。若该比率连续几期下降且都小于1,则预示可能存在大量坏账损失,利润质量的稳定性会受到不利影响。

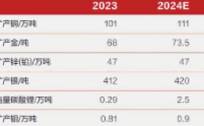

福耀玻璃 2015—2019年销售收现比分别为1.11、1.06、1.19、1.14和1.09,五年均大于1,说明2015年以来 福耀玻璃 收到的销售现金都高于主营业务收入,不仅每年销售都能全部变现,而且还能收回之前年度的应收账款。不过 福耀玻璃 销售收现比不是特别稳定,近三年呈现出下降趋势。

三、净利润现金比率

净利润现金比率=经营现金流量净额 /净利润。

净利润现金比率从一定程度上反映了利润的含金量,该指标数值越大,表明当期实现的净利润越有现金保障,未来获得现金流量的能力就越强。如果净利润高,而经营活动产生现金流量很低,说明本期净利润中存在尚未实现现金流入的一部分,企业净利润质量差,即使盈利,也可能发生现金短缺状况,严重时会导致企业破产。

福耀玻璃 净利润现金比率近五年虽然有波动,但整体是增加的,由2015年1.16上升至2019年1.78,这意味着该企业经营活动现金流量净额高于净利润且差距越来越大,即企业的净利润背后有充足的现金做保障,不用担心现金流问题。

四、现金与负债总额比率

现金与负债总额比率=经营活动现金净流量/平均总负债

现金与负债总额比率反映了企业依据自身创造现金的能力所能够承担债务规模的大小。一般而言,该比率越高,企业承担债务的能力就越强;该比率越低,企业承担债务的能力就越弱。

福耀玻璃 2015—2019年现金与负债总额比率在0.35左右徘徊,这表明该企业靠自身创造的现金只能偿还三分之一的债务,出现债务问题的可能性较高。

五、再投资比率

再投资比率是指企业一定时期经营活动产生的现金净流量与资本性支出(主要是固定资产)的比率。用公式表示为:

再投资比率=经营活动现金净流量/资本性支出

再投资比率反映了企业当期经营活动产生的现金净流量是否足以支付资本性支出所需现金。如果这一比率过低,贝壳投研认为这就表明企业的经营活动不能满足企业资本性支出的现金需求,需要依靠筹资活动产生的现金流入来补充资金的不足。

六、总结

这篇文章就简单介绍上市公司现金保障能力的四个衡量指标,加上之前的偿债能力、营运能力、盈利能力,可以从这四个方面对上市公司有一个比较全面的财务了解。但如果想真正判断一家企业是否具有投资价值,还要结合市场具体分析。(ty015)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/