完美日记的复购率豪赌

编辑按:本文转载至微信公众号 “美股研究社”,贝壳投研经授发布。

和悦刻在美国上市定名为“雾芯科技”一样,完美日记也没有用自己的品牌去定名上市公司,而是以“逸仙电商”的名号行走资本市场江湖。

这种安排有一个好处,就是股价在美国出现大跌时,国内资本市场、财经媒体的反应总是会慢半拍——逸仙电商(NYSE:YSG)跌了,关完美日记什么事?

最近几个月逸仙电商的行情表现,就体现出了企业证券简称选择的好处。其在美股的市值暴跌了60%以上,国内却并没有太多人关注。而

比腰斩更深的大幅度下跌,早就超出了技术面调整的范畴,通常都意味着资本对于企业未来判断的不明朗,甚至是严重的怀疑。

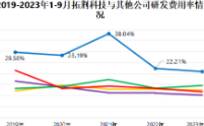

逸仙电商股价表现(2020年11月至今)

国内各类医美股、泛医美股、品牌化妆品类企业则享受着股价上涨、估值高企,是市场上最火热的明星品种。对比之下,逸仙电商的处境显得尤为尴尬。

表面上看,是中美两个市场对于中国新兴化妆品企业的认可度不太一样。但实际上逸仙电商可以被看作是化妆品行业里的“新物种”,在商业模式上与珀莱雅、上海家化等企业本身就有所不同,这意味着逸仙电商的商业模式风险还在。

“新物种”的发展刚刚开始,包括完美日记、小奥丁、完子心选等品牌都处于投入期,尚无法脱离母公司的流量与营销支持,这些都需要消耗大把的资金——最终沉淀成营销费用、营业费用和各种其他成本,最终是否能带来利润的转化,还在印证中。

资本对于“新物种”通常要给与相对充足的耐心,才有机会获得超额回报。在这方面美国资本市场的经验更加丰富,包括对亏损的包容,对新商业模式的研究,以及更加丰沃的风险型投资土壤……

但对于逸仙电商和完美日记,资本给出了明确的怀疑态度。

重金押注

相比之下,化妆品的制造反而不是一件那么有门槛的事情。

外界对于逸仙电商最大的认知是完美日记,但在创始团队眼里,完美日记绝不是这家公司唯一的资产,甚至不是最重要的资产。

这也是几位创始人敢于在资本市场淡化完美日记品牌的底气之一。逸仙电商打造了自己的DTC(Directly to Customer)模式,其实核心就是操作出整套的、互联网化的化妆品销售渠道。

几位创始人眼中,产品曝光和销售体系的建设,显然要比单一的化妆品品牌更有价值。

尤其是目前中国正处于化妆品消费的历史转折时期——95后不再像之前的消费者一样,只信任海外大牌,对于国产化妆品有很强的接受度。

草创一个化妆品品牌并不难,这个行业也是出了名的低成本、高毛利,并且对于各类营销渠道和手段有着刚性需求。全世界所有的化妆品(甚至是所有的高毛利商品)其实都存在这种问题,就是需要更多的宣传和售卖通路,把自己的商品展示给消费者。

相比之下,化妆品的制造反而不是一件那么有门槛的事情。

明确了商业模式主基调之后,逸仙电商将“DTC”具化为自营电商旗舰店、社群渠道、线下体验店的建设。这其中自运营电商旗舰店和线下的体验店都比较好理解——包括了天猫京东拼多多等主流电商平台的店铺设置,以及遍布城乡的线下美妆门店。

渠道建设斥资巨大——包括了线上的流量购买费用,以及线下的门店房租和装修费用等等。另外,与美妆KOL们的合作也赚不了钱,她们会把合作营收的大头拿走。

逸仙电商看起来像冤大头一样地四处撒币,供养着电商平台、房东和二房东、各地的美妆KOL们,最终的收获也正如他们的预期规划:一张巨大的国产美妆品类销售网络。

急需品类扩张

从商业模式设计一开始,逸仙电商就从未打算只打造单一品牌。

遍布线上电商渠道、线下多线级城市门店覆盖、大量美妆KOL合作的销售网络,让逸仙电商付出了巨大的成本代价。

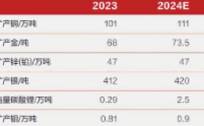

2020年年报一出,行业震动。有人直言“投资额低于逸仙电商就不用再烧了”,是因为这份成绩单实在恐怖:逸仙电商投入了34.64亿元的销售和营销费用,比2019年增加了15亿元。

2021年,逸仙电商的营销投入继续加注。一季报数据显示,其营销费用为10.4亿元,换来营业收入14.4亿元,同比去年增长了42.7%,整体继续亏损3.19亿元。截止今年一季度末,其在全国已经开店245家,遍及110多座城市。

在2020年底到2021年初,逸仙电商有两方面动作值得注意:

一个是在2020年11月,逸仙电商收购了法国Pierre Fabre集团旗下高端美妆品牌Galénic,根据逸仙电商的说法,未来会将此品牌引入“全球最具活力的美妆市场”;

3月2日晚间,逸仙电商又宣布将从Manzanita Capital手中收购英国护肤品牌Eve Lom,这个品牌的卸妆产品价格不菲,并且在天猫有旗舰店和近70万粉丝,号称“卸妆中的爱马仕”。

第二个是,2020年全年研发费用低基数的情况下,逸仙电商从2021年开始提升研发投入规模,一季度研发投入为2774万元,同比增长127.54%,研发投入占营收比重已达1.92%。这一研发费率已经与国内美妆上市公司相当。

收购海外化妆品品牌,并大比例提高研发费用,透露出逸仙电商经营策略上的向前推进:从2020年之前大规模布局营销网络,形成线上+线下+KOL的销售通路,到2020年末开始收购海外品牌+自研新产品,

从构筑销售网络到品类扩张。

花了大价钱构筑了销售网之后,如果仅仅打造完美日记一个品牌,将是对渠道资源的巨大浪费。

从商业模式设计的一开始,逸仙电商就从未打算只打造单一品牌。

豪赌复购率

同一套营销策略在使用一年之后财务数据变得难看,意味着复购率有限。

就在发稿的前一晚,逸仙电商在纳斯达克、道琼斯两市双双大涨的情况下,大跌7.66%,股价再次跌落至10美元以下。

织网+多品牌销售,看起来是一个清晰的逻辑,是经过体系化思考和落地的商业模式。但为什么会被美国资本市场如此看衰,以至于股价暴跌60%以上?

笔者认为,逸仙电商的渠道管网+多品牌模式中,有一个问题始终无法解决,就是转化率存在严重的不确定性,首次触达到用户重复购买之间存在鸿沟。

与KOL的推广宣传合作,是整套商业模式中的关键一环。逸仙电商在这方面下了重注,其直接与1.5万名美妆KOL们对接,内容铺满小红书、微博、B站,以形成流量转化。

且不说有多少KOL是“滥竽充数”的资源浪费,单就带货内容而言,就非常容易形成话术的机械化的重复出现,同一批KOL的粉丝受众很快就会熟悉KOL们的推广,导致边际效用递减。

如果是同一批1.5万名KOL不断推销现有的几个品牌的话,其转化率将会快速下降,但对于逸仙电商来说,每次合作所要付出的成本却是一样的。

粗略举例来说,第一波合作斥资1000万,获得2000万用户关注,购买4000万的产品,形成1500万的利润;到第二波合作,就变成了1000万合作费,1500万用户关注,购买3000万产品,形成1200万利润。随着合作的不断推进,逸仙电商的投入越来越亏,对新品牌、新产品、新销量的需求变得更加迫切。

反映在财务数据上,其毛利增长、收入增长在2021年一季度都出现了明显的下滑——

同一套营销策略在使用一年之后财务数据变得难看,意味着复购率有限,整体的转化率出了大问题,资本选择在此时逃离。

这种局面要求逸仙电商必须尽快提高用户对产品的复购率。因此我们看到其两次收购成熟高端品牌,并将研发投入加倍,在产品端下功夫。只有形成重复购买,逸仙电商的不断投入才有价值,否则只能是不断重复烧钱。

写在最后

逸仙电商的几位创始人对于美妆产品的营销网络有很深刻的理解,我们能够看到其早期创业过程中打法凌厉、效率超高。在高瓴等资本力量的支持下,很快就完成了对现有渠道的搭建和掌控。

但成功的渠道与营销,只是美妆生意的一部分。相比之下产品力甚至更加重要,不然就会出现首次触达顺利,但复购率低的情况。美妆产品的高毛利,一旦形成高复购率(意味着这部分销售是低营销投入的),将会对业绩形成非常强劲的推动作用,反之则只能不断花钱推广,最终沦为广告公司的打工仔。

总结起来,站在资本的角度,目前的担忧主要有二,并且这两种担忧对于逸仙电商来说完全是致命的:

第一,“DTC”是否能成为一个成功的商业模式?

如果逸仙电商成功孵化了第二个完美日记,这个忧虑将会被打破;

第二,逸仙电商的产品力是不是很差,以至于浪费了巨额的营销投入?

这将在未来完美日记产品的复购率和销售数据中得到体现和验证,至少从现在的情况来看不太乐观。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)