胰岛素百亿市场洗牌,但也不必悲观

伴随着11月份第六轮国家医保谈判以及第六批医药国采浩浩汤汤地落下帷幕,医药市场似乎安静了不少。

想起来在之前我分析到的两家虽然受医药集采,但仍然存在一些机会的公司,一个是司太立,一个是健民集团,自分析完到现在,司太立股价累计上涨了42%,健民集团股价累计上涨了43%,大家可都是从“坑”里爬出来的。

(截取自飞鲸投研2021年9月9日发布的《刚上市的皓元医药,带给CMO企业什么启示?》)

(截取自飞鲸投研9月28日发布的《业绩反转,却面临集采,挖掘健民集团风险背后的机遇》。)

事已至此,我也没有证券账号,就不懊悔自己没有投资了,而且二者都是遭到了一定程度的错杀,后期怎么走还要看公司自己的造化,本来说它们护城河很宽也是不现实的事情。

所以,我们今天就来看一下,第六批国采“斩刀”下的胰岛素生产企业,它们还能不能从坑里爬出来?

01第六批胰岛素国采情况如何?

截至目前,国家药品集采已经开展了六批了,距离2019年“4+7”试点地区第一批集采落地执行,已经整整过去了两年多,在这一过程中,我们取得了显著的成果,包括集采范围扩展到了全国,并推动了省地方集采的常态化;

集采范围由化学制药扩展到医用耗材又到了现在的生物药(胰岛素),未来集采范围还将持续扩容;

据前五批集采结果汇总,药品集采覆盖218个品种,平均降价54%,节约费用超过两千亿元,其背后反映的患者负担得到了降低。

但,话锋一转,医药企业或者医药流通行业确实遭遇了不小的挑战,一款药品的利润被至少压缩了一半,结果可想而知,被集采影响大的企业,少说业绩、股价均得腰斩,未来的成长性也不得而知。

但需要声明的是,医药集采品种大多数是属于生产企业超过3家,竞争市场非常充分的市场,之前医药企业销售收入可能仅仅是比拼“让利空间”或者药代的“能力”,现在通过集采,确定采购量的方式,实际对于医药市场良性发展起到了推动作用。

所以第六批医药集采的结果虽然也是惨不忍睹,但也在预期之内;最高降幅达到了70%,六组产品涉及到11家内外资企业的81个品种,胰岛素百亿市场得到了重新洗牌。

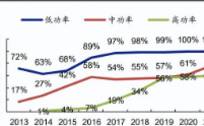

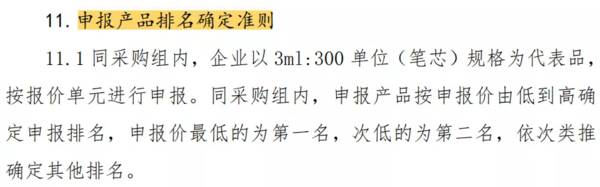

具体看国产品牌,甘李药业(603087)高顺位中标,以及通化东宝全线B类中标,在这里解释一下“高顺位”和“B类”的意思,即同采购组中,中选产品会按照排名准则确定A类、B类和C类,排名越靠前的产品获得的基础采购量占首年采购需求量的比例越高;

其中,A类产品比例在85%~100%之间,B类产品比例为80%,C类产品为50%,C类产品还会被调出分配量。

显然,甘李药业为了取得高顺位付出了不小代价,通化东宝次之。

02甘李药业、通化东宝未来业绩怎么看?

销售价格和销售量是两个影响企业收入和利润的直接因素,通过分析二者的变化,可以帮助我们推算甘李药业和通化东宝当前的业绩发生了怎样的变化。

①降价幅度:甘李超过60%,通宝约为40%

首先,从降价幅度来看,或许是因为三代胰岛素价格之前普遍偏贵(超过100元),甘李药业此次整体降价幅度可能会超过60%,要高于通化东宝整体降价幅度,通化东宝降价幅度可能在40%左右(均按之前中标价标准计算)。

这也就造成了下面这种的结果,每卖出一支胰岛素,甘李药业(603087)的收入会比之前下降60%多,通化东宝会比之前下降40%多。

②销售量尚有增长空间

接下来从采购需求量来看甘李药业和通化东宝的销售情况。

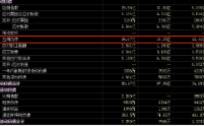

甘精胰岛素作为此次集采涉及到的最大单一品种,甘李的甘精胰岛素首年采购需求量达到了约1277万支,占比达到41.12%,其余5款三代产品报量占比达到了13.44%,总报量也达到了1660万支;

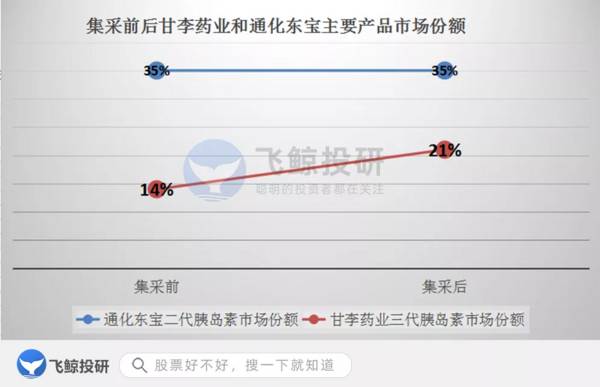

通化东宝的主要销售则集中在二代胰岛素,二代产品共有8款产品获得报量,总报量为3139.4万支,占二代产品35%,三代产品中有1款产品即甘精胰岛素获得报量,约为210万支,占比为3.89%。

如果单按照这个“采购销量”与甘李药业和通化东宝之前的销量对比,情况确实不太好,尤其是通化东宝,销量几乎减少了一半。

(2020年,甘李药业产品销量合计为2984.65万支;通化东宝销量合计为6069.41万支。)

但如果结合胰岛素本身的市场需求和以为药品集采实际采购量来看,二者销量可能还会有一倍的市场空间(乐观的话)。

③谁的情况更好?

综合前面推测来看,飞鲸投研认为甘李药业(603087)确实有可能实现以价换量。

如果按价格下降60%,销售量增长2倍来算,甘李药业的业绩下降幅度便有可能减少到20%;而通化东宝按价格下降40%,采购销售量增长2倍可能使企业总销量较之前(以2020年为标准)不会发生大的变化,通化东宝的业绩降幅则会大于甘李药业的20%。

此外,上面的分析主要是基于收入考虑,如果反映在利润端,则基础降幅可能还要高一点;

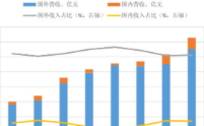

但同时集采之前,二者为了促进产品销售每年都会花费大量的销售推广费用,现在集采导致市场格局稳定之后,销售费用是不是也会下降呢?

当然,销售费用增长如果能再推动企业的院外市场开拓也是好的。

最后,再考虑一下甘李药业和通化东宝的成长性,2020年甘李药业和通化东宝的研发费用分别达到了4.2亿元和1.07亿元,看来糖尿病市场的发展没那么简单,未来国产替代值得期待?

03总结

分析了那么多,不知道大家能不能看懂,如果说结论的话,就是对于甘李药业(603087)和通化东宝来说,集采预期并没有那么悲观,大多数人看到的确实是集采大幅降价的“斩刀”,但不同的医药市场发展本身就是不一样的,尤其是对于业务单一的胰岛素生产企业甘李和东宝来说,它们受政策扰动可能更为可控,而且展望未来,飞鲸投研认为它们仍然有发展空间。

声明:以上分析仅代表个人观点,不构成投资建议,如有异议欢迎交流!

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/